拆解六大行三季报:日赚37.86亿,新增贷款超9.53万亿元|看财报

图片来源@视觉中国

国有六大行2022年前三季度业绩悉数出炉。

在盈利能力表现方面,前三季度,六大行归母净利润合计约1.03万亿元,营业收入合计约2.84万亿元,以273天计算,相当于日赚37.86亿元,其中,工行以2658.22亿元仍居首位,邮储银行盈利增速最快,较上年同期增长14.48%。

在资产端方面,多家国有大行在上半年的信贷增量逆势刷新了历史同期记录,尤其强化了实体经济支持力度。整体来看,截至三季度末,六大行总资产合计约为162.5万亿元。据银保监会统计,三季度末商业银行合计总资产为308.23万亿元,六大行的总资产占比超一半。

但坏消息是,相较于去年同期,六大行归母净利润同比增速有所放缓。在资产质量方面,截至2022年前三季度,仅中国银行实现不良“双降”,邮储银行不良则“双升”,其余四家银行不良贷款余额和不良贷款率则“一升一降”。

从衡量银行盈利能力的一项重要指标净息差来看,今年前三季度,除中行外,其他大行净息差同比均有收窄。工行、农行、建行、交行、邮储银行净息差分别为1.98%、1.96%、2.05%、1.50%、2.23%,同比分别下降13个、16个、7个、5个、14个基点。中行净息差为1.77%,同比上升2个基点。

在大盘震荡下行的背景下,当下银行板块并未走出低估值。从10月18日开始,截至10月28日收盘,银行板块连续下跌了九个交易日。

单季度营收增速明显放缓,非息收入普遍减少

从六大行的三季报报中可以发现,尽管业绩仍处于增长态势,但增速已然放缓。

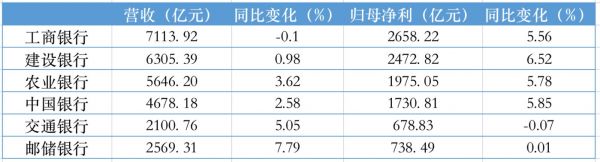

今年前三季度,六大行合计实现营业收入约2.84万亿元,同比增长2.36%,工行实现营业收入7113.92亿元,同比下降0.1%;建行实现营业收入6305.39亿元,同比微增0.98%。交通银行、邮储银行营收体量相对较小,分别为2100.76亿元和2569.31亿元。

今年前三季度,六大行合计实现营业收入约2.84万亿元,同比增长2.36%,工行实现营业收入7113.92亿元,同比下降0.1%;建行实现营业收入6305.39亿元,同比微增0.98%。交通银行、邮储银行营收体量相对较小,分别为2100.76亿元和2569.31亿元。

工商银行、建设银行前三季度归母净利润双双突破2000亿元的关口,分别达到2658.22亿元和2472.82亿元。农业银行前三季度归母净利润也逼近2000亿元,达到1975.05亿元。

仅从三季度看,六大行营收增速放缓明显。工商银行、建设银行营业收入增速分别为-8.62%、-6.49%,去年同期增速为12.46%、14.12%;农业银行、中国银行、交通银行、邮储银行分别为-1.08%、0.97%、0.93%、3.43%。

净利润增速方面,今年前三季度,邮储银行保持了两位数增长,达到了14.48%,工行、建行、农行、中行和交行的净利润增速分别为5.56%、6.52%、5.78%、5.85%和5.47%,较去年全年10%以上的净利润增速明显下降,但与上半年相比,增速变化比较平稳。

非利息收入对营业收入增长的拖累较为明显。数据显示,多家大行非利息收入同比下滑。前三季度,工行非利息收入1837.94亿元,同比下降8.54%;中行非利息收入同比下降10.88%;建行、交行的手续费及佣金净收入也分别同比减少了17.36亿元、14.17亿元。

对于手续费及佣金净收入的同比下降,交行三季报显示,主要是受国内外资本市场波动、减费让利以及理财产品净值化转型影响。

此外,农行前三季度实现手续费及佣金净收入673.55亿元,同比增长2.87%;邮储银行的中收业务则延续了二季度的高增势头,手续费及佣金净收入同比增长超40%至236亿元。邮储银行该行称,主要通过提升综合金融服务和客户经营能力,跑出中间收入跨越“加速度”。

资产质量改善、拨备覆盖率下降

在营收增速下滑的不利情况下,净利润增速总体仍保持较高水平。这一反常现象或许与资产质量改善、拨备覆盖率下降有密切关联。

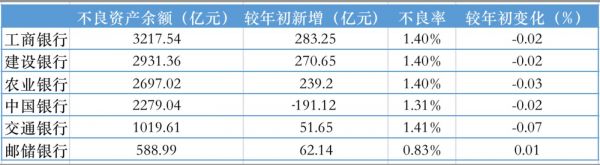

在资产质量方面,截至2022年前三季度,中国银行实现不良“双降”(不良贷款余额和不良贷款率),其不良贷款率为1.31%,较上年末下降0.02个百分点;不良贷款余额为2279.04亿元,较上年末减少191.12亿元;邮储银行不良则“双升”, 其不良贷款率为0.83%,较上年末上升0.01%——这一数字仍是国有六大行中最低的;不良贷款余额为588.99亿元,较上年末增加62.14亿元。

其余四家银行出现“一升一降”,其中,交通银行前三季度的不良贷款率最高,为1.41%,但其不良贷款率下降幅度最大,较上年末减少0.07个百分点。

总体对比二季度看,六大行不良率环比保持不变或下降——截至6月末,工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行不良率分别为1.41%、1.40%、1.41%、1.34%、1.46%、0.83%,三季度下降0.01、0、0.01、0.03、0.05、0个百分点。

从拨备覆盖率看,六大行中的四家拨备覆盖率较二季度环比下降,分别为工商银行、建设银行、农业银行、邮储银行,降幅分别为0.23、0.17、2.26、4.78个百分点;而中国银行、交通银行拨备覆盖率则出现环比提升,分别提升5.42、8.44个百分点,二者拨备覆盖率环比提升主要与不良率环比降幅较大有关。

贷款增量创同期新高

从存款端看,六大行继续保持高速增长。除邮储银行外,存款余额增速均超过10%,工商银行增速最高,达13.80%;四大行贷款余额增速均超过10%,农业银行增速最高,达12.8%。

从贷款端看,今年以来,银行业持续加大对实体经济的支持力度。

在三季报披露之前,10月16日晚间,六家国有大行齐发公告,披露了今年金融支持实体经济和今年前三季度信贷投放情况。公告显示,今年前9个月,六大行共计新增人民币贷款超9.5万亿元。从整体贷款投放结构来看,制造业、绿色贷款、普惠小微贷款是主要投向,增速较高。

制造业贷款方面,工商银行、建设银行、中国银行余额增速分别为37.5%、32%、约18%;绿色贷款方面,工商银行、建设银行、农业银行、中国银行、交通银行增速分别为34.0%、32%、超20%(余额超2.5万亿,其他渠道披露)、36%、超25%;普惠小微贷款方面,工商银行、建设银行、中国银行余额增速分别为37.6%、22%、35%。

三季报中,多家大行表示,前三季度的贷款增量创下同期新高,贷款总额较上年末增幅超10%。

细分来看,与上年末相比,五大行(中行未披露)公司类贷款合计增量约5.86万亿元,其中建行贡献2.17万亿元,截至三季度末该行公司类贷款为11.76万亿元,工、农、建也贡献超1万亿元;另一方面,五大行个人贷款合计新增近1.49万亿元,其中增量最多为农行的4472亿元。

中泰证券研究所所长戴志锋表示,结合社会融资情况看,国有行支撑作用增强,前三季度累计新增贷款贡献52.4%,单季三季度贡献度也提升至55%。在基建托底的大背景下,国有大行参与度逐步提升。预计四季度大行仍是信贷投放主力,配合各类稳增长政策对社融增长起到支撑。(本文首发于钛媒体APP,作者|蔡鹏程)

相关推荐

拆解六大行三季报:日赚37.86亿,新增贷款超9.53万亿元|看财报

六大行去年日赚31.2亿,不良“双升”,建行零售利润占比超过招行|看财报

拆解六大行中报:疫情和房地产阵痛下的抗压能力检测报告|看财报

细说六大行的2019年:平均日赚30亿元,工行依然稳居第一 | 看财报

用模型测算,六大行数字化转型的压力有多大?

银行收获近七年最好财报,但疫情也带来战略反思

慕思股份三季报降收增利,逆势扩张下应收账款攀升 |看财报

金晶科技三季报“增收不增利”,毛利率下滑19.59%,“钙钛矿”停留在概念阶段|看财报

互金中概股一季报:净利增幅下滑、不良攀升,小微是增量|看财报

东方日升Q3净利同比下降45%,毛利率下滑、资产负债率创近10年新高 |看财报

网址: 拆解六大行三季报:日赚37.86亿,新增贷款超9.53万亿元|看财报 http://m.xishuta.com/zhidaoview27648.html