百多安冲击科创板:拳头产品持续降价,市场推广找“自己人”帮忙 | IPO速递

近日,山东百多安医疗器械股份有限公司(以下简称“百多安”)科创板IPO获得受理。据招股书,百多安是国内首家取得国产经外周静脉植入的中心静脉导管(Peripherally Inserted Central Catheter,简称“PICC”)第三类医疗器械产品注册证的企业,打破了进口产品在国内PICC市场的垄断。

钛媒体APP注意到,报告期内,百多安PICC产品价格连续下滑,市场压力可见一斑。作为医疗器械企业,百多安也难逃“重营销轻研发”的“行业通病”。此外,百多安热衷理财,且在IPO前大额分红,分红金额甚至超过同期的净利润。在公司应收账款、存货双双走高的情况下,略显“捉襟见肘”,需要通过IPO募资补充运营资金。

政府补助扮靓利润,主营产品以价换量

招股书显示,百多安一直致力于医用耗材的研发、生产和销售。初期产品包括硅胶导尿管、硅胶胃管、硅胶引流管等医用耗材。2007 年开始,公司基于在医用材料改性方面的技术积累开始研发 PICC,于 2011 年取得国内首张 PICC 第Ⅲ类国产医疗器械产品注册证,打破了进口产品在国内PICC市场的垄断。

PICC是一种经外周静脉穿刺、前端定位在中心静脉的中下三分之一,即上腔静脉和右心房交界处的中心静脉导管,用于为患者提供中、长期的静脉输液治疗,尤其用于输注对外周静脉有刺激性的药物。具有便于临床操作,降低导管相关并发症发生率等优点。

百多安主要财务数据,截图自招股书

据招股书,2019年-2021年及2022年上半年,公司实现营收1.77亿元、2.37亿元、2.1亿元和1亿元。报告期各期,公司归属净利润分别为3131.72万元、4155.51万元、4289.73万元和1845.78万元。值得注意的是,同期扣非净利润分别为2321.37万元、2672.13万元、3304.44万元、1753.78万元。

招股书显示,2019-2021年,公司收到政府补助分别为963.86万元、1734.69万元、1128.32万元,占归母净利润的比重分别为30.78%、41.74%、26.30%,占比处于较高水平。对此,公司亦坦言,若未来相关政策发生变化,公司不能持续获得政府补助,可能对公司的经营业绩造成不利影响。

PICC产品价格持续下降,销量增加,截图自招股书

按产品结构来看,PICC产品是百多安营业收入的主要来源之一。报告期各期,PICC产品营收分别为6979.13万元、7483.88万元、9043.91万元和4655.37万元,占营收比重分别为39.6%、42.63%、43.43%和46.69%,呈现连续上涨趋势。值得注意的是,PICC产品销量虽然逐年增加,其销售平均单价却在下滑。

根据国家药监局网站公开查询的资料统计,截至报告期末,包括百多安在内,国内共有 6 家国产厂商和 9 家进口厂商的 PICC产品获得 NMPA 的注册批准。虽PICC的生产企业较少,但目前国内 PICC 市场仍处于进口产品占大部分市场份额的局面。

此外,与公司主要产品PICC具有一定竞争性的输液港产品,已被纳入《国家重点监控医用耗材清单》,部分省市开始带量采购。尽管输液港产品在应用场景、植入方式等方面与PICC存在差异,但是如输液港产品的带量采购大范围实施,可能导致部分医院要求对PICC重新议价,提出降价诉求,公司可能面临因产品价格下降导致盈利能力下滑的风险。

值得一提的是,百多安此次IPO计划利用2.64亿元募资投建医用导管产业化升级项目。项目主要用于在现有厂区内新建生产车间,对仓库进行自动化改造等。项目建设完成后,公司新增 PICC 套装产能30万套、颅脑外引流系统产能20万根。不过,报告期内,公司经外周中心静脉导管的产能利用率56.18%、62.34%、87.91%、51%;颅脑外引流系统的产能利用率为92.8%、97.27%、98.14%、89.19%,并未达到完全饱和状态。

热衷理财,大额分红,拟募资2亿“补仓”

百多安大手笔分红透支利润,购买理财占用资金。本不雄厚的家底,仅够覆盖应付账款。公司虽无有息负债,但应收账款、存货双双走高的情况下,仍略显“捉襟见肘”,需要通过IPO募资补充运营资金。

报告期各期末,公司交易性金融资产余额分别为 3200万元、6800万元、1000 万元和 6000 万元,占流动资产的比例分别为 42.01%、53.45%、 7.84%和 50.2%。招股书显示,报告期各期末公司交易性金融资产主要系购买的银行理财产品。除去2021年,其余报告期交易性金融资产占流动资产比例均不低。

巧合的是,百多安在2021年内进行了报告期内金额最大的一次分红。事实上,百多安在IPO前进行过多次分红。据招股书披露,百多安在2019年度、2021年度和2022年上半年分别进行现金分红3000万元、4539万元和2031.48万元,累计约为9570万元。

除了2019年分红金额略低于当期净利润,其余各期分红金额均已“透支”了当期利润。截至招股书签署日,百多安实际控制人为张海军、郭海宏夫妇,二人合计持有公司61.49%的股份。按照持股比例,前述分红的大头进入了实控人的腰包。

报告期内,百多安的盈利状况虽然大有起色,但是账上资金却不算富裕。最新一期财务数据显示,公司货币资金1611.64 万元,而仅应付账款一项就需要耗去1182.56万元。与此同时,存货、应付账款占用资金显著。

公司的存货账面价值分别为1655.92万元、1865.2万元、2321.54万元和1926.88 万元。同期存货周转率为2.7次、3.74次、1.86次、2次。存货周转率今年上半年略有回升,存货价值略下降。此外,公司应收账款分别是656.41万元、803.05万元、1042.09万元、1718.74万元。而各期应收账款周转率分别为31.87次、30.26次、20.97次、13.37次,呈明显下滑趋势。在百多安7.6亿元的募资计划中,公司拿出其中的2亿元用于补充运营资金。

研发费用率连续下滑,员工或亲属在推广商中任职

医疗行业,研发的重要性不言而喻。虽然百多安也在招股书中多次强调公司重视研发。但是无论是公司研发费用投入力度,还是研发费用占营收比重都不及同行平均水平。此外,销售费用远超研发费用,一高一低间百多安也未能走出医疗行业企业“重营销轻研发”的通病。

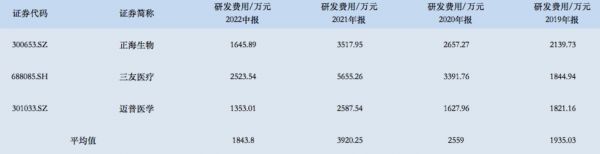

百多安研发费用与同行上市公司对比,数据来源于Wind,钛媒体APP制图

报告期内,百多安的研发费用分别为 1831.38 万元、2111.57 万元、1583.13 万元和 688.61 万元。而同期可比同行上市公司研发费用均值分别为1935.03万元、2559万元、3920万元、1843.8万元。由此可见,从投入力度上,百多安的研发费用不及同行可比上市公司均值。

百多安研发费用率与行业对比,截图自招股书

从研发费用率看,报告期各期,百多安的研发费用率为10.37%、8.92%、7.53%和6.88%,呈逐年下降趋势。而与同行上市公司相比,也仅2019年度高于行业平均水平,其余报告期各期均低于行业平均水平。

从百多安自身来看,其销售费用也远超研发费用。报告期各期,百多安的销售费用分别为7050.38万元、7072.77万元、7919.50万元和3414.24万元,是各期研发费用的3.85倍、3.35倍、5倍、4.96倍。

具体来看,百多安的销售费用中占比最大的是推广费用。报告期各期,百多安的推广费用为2809.22万元、3104.87万元、3102.34万元和1572.99万元。值得玩味的是,百多安的推广有相当一部分由“熟人”完成,包括员工或其亲属持股、担任职务的推广商。2019-2021年及2022年一季度,这一部分的市场推广费用分别为789.5万元、847.94万元、802.95万元、319.71万元,占同期销售费用的比重为28.1%、27.31%、25.88%和44.74%。

不过,百多安并未披露服务商的具体名单,这些服务商具体有哪些?他们的服务价格是多少,是否公允?钛媒体APP就相关问题试图联系百多安,并向其公开邮箱发送了相关问题,但截至发稿前并未收到回复。(本文首发于钛媒体APP,作者| 夏峰琳)

相关推荐

IPO观察|前沿生物携首个国产抗艾药申报科创板:仅1款产品在售 市场推广情况须继续观察

科创板上市无望,安翰科技会去港股重启IPO吗?

科创板IPO大撤退

科创板IPO大狂欢

微芯生物的AB面:单一药物是99%营收来源亦是“IPO毒药”|直击科创板

超低端市场起步,“非洲手机之王”传音控股冲击科创板

世和基因科创板IPO已问询,“看上去很美”的肿瘤检测“钱景”堪忧丨IPO速递

罗振宇冲击科创板上市,选择和吴晓波不同路线

京东数科冲击科创板:估值近2000亿元,有望成为第一市值

艾森股份冲击科创板:股权转让价格悬殊,先进封装产品靠外购|IPO速递

网址: 百多安冲击科创板:拳头产品持续降价,市场推广找“自己人”帮忙 | IPO速递 http://m.xishuta.com/zhidaoview27532.html