艾森股份冲击科创板:股权转让价格悬殊,先进封装产品靠外购|IPO速递

半导体产业链上游的半导体材料曾长期由美国、日本厂商等占领。近年来,随着国内半导体产业发展,半导体材料国产化趋势明显。一批本土产业链企业受益迅速成长,纷纷赶赴资本市场。

日前,又一家电子化学品厂商——江苏艾森半导体材料股份有限公司(以下简称“艾森股份”)冲刺科创板。钛媒体APP注意到,艾森股份股权转让存在较大价格差异;公司虽坐拥多家行业知名上市公司客户,但是难掩其毛利率连降且低于同行的尴尬。此外,先进封装业务线的产品主要来自外购。报告期内,经营现金流持续为负也使艾森股份上市补血的显得尤为迫切。

多次股权转让价格不一,二股东频繁减持套现

据招股书,艾森股份前身艾森有限成立于2010年3月,由张兵、庄建华、倪玉良、潘咏海共同出资1000万元设立。截至招股书签署日,艾森股份的控股股东为张兵,直接持有28.79%的股份,实控人为张兵、蔡卡敦夫妇,二人合计直接及间接控制艾森股份48.03%的股份。

钛媒体APP注意到,艾森股份成立至今,经历数次股权变动,而在近年的股权变动中,存在股权转让价格差异明显的问题。

据招股书,2018年12月28日,孙彤以1.8元/股的价格将53.36万股公司股份转让给了张兵。而在同一天,芯动能却以7.34元/股认购了272.59万股股份,持股比例升至14.45%。也就是说,芯动能的认购价格为比孙彤卖出价格的4倍还多。

无独有偶,2020年6月25日,卢瑞华以3.51元/股的价格将62.25万股公司股份转让给了张兵。而仅相差一年,顾文军、田森转让给机构投资者海宁艾克斯的价格为29.51元/股。

孙彤、卢瑞华二人为何以低价转让给公司实控人,其中有何原委?仅相隔一年,为何同为个人投资者股权转让,价格相差悬殊?钛媒体APP电话联系艾森股份未果,将相关问题发送至公司邮箱但截至发稿前还未收到回复。

对于两位个人投资者与机构投资者转让价格为何差异巨大,独立国际策略研究院陈佳告诉钛媒体APP,通常资本市场会把个人股权与机构股权转让做区分。二者交易价格与交易方式上的确差异巨大,但并非互为因果,而是因为二者交易的标的虽然名称相同,实际上是不同的。个人股权转让过程更为私密,往往涉及到的条款、折扣和回购机制是量身定制的。

IPG中国首席经济学家柏文喜向钛媒体APP表达了相似的观点,个人投资者股权转让与机构投资者因为股权转让的时间、规模及交割条件不同,且属于协议转让而非公开转让,因此股权价格相差比较悬殊也并不意外。但具体定价依据、究竟是否合理?还需艾森股份更多的信息披露。

值得注意的是,在公司申报科创板前一年,公司遭遇第二大股东芯动能减持。据招股书,2021年6月,芯动能将持有的305万股股份以29.51元/股的价格转让给了芯沛投资、秋晟资产、国发创投、赛橡投资、朗玛投资、小橡呈财、海宁艾克斯,转让价款合计9000.55万元。同年11月,芯动能再次将其持有的艾森股份67.77万股股份以2000万元的价格转让给南通中金启江,本次股权转让价格同样为29.51元/股。

艾森股份股权转让情况,截图自招股书

值得玩味的是,在前次股权转让中,芯动能没有给海宁艾克斯转让足额股份。后者从顾文军、田森两位个人投资者受让部分股权。

芯动能低价认购,高价转让,是否存在拉高估值的可能性?柏文喜进一步告诉钛媒体APP,芯动能是否存在拉高估值的可能性还无法就此定论,但是拉高估值对于推高IPO发行价有利,且利好于发行计划的完成。

从公开信息来看,发行成功与否对于芯动能而言,都是一笔稳赚不陪的买卖。通过2019年增资入股及2021年两次股权转让,仅计算从艾森股份购入股份部分,套现金额就超过6000万元。

毛利率低于同行,先进封装产品靠外购

艾森股份主营电子化学品的研发、生产和销售。公司从传统封装电镀系列化学品起步,在国内传统封装领域建立优势后逐步向先进封装领域拓展,围绕电子电镀、光刻两个半导体制造及封装过程中的工艺环节,形成了电镀液及配套试剂、光刻胶及配套试剂两大产品板块。华天科技、通富微电、长电科技等国内封测厂商都是艾森股份的主要客户。

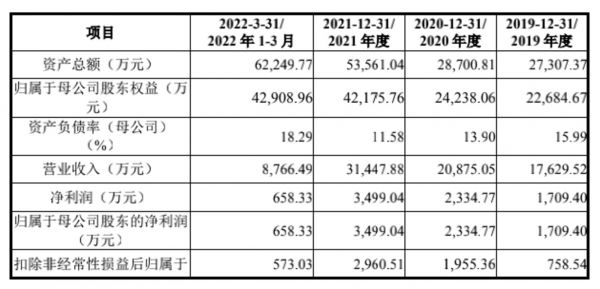

报告期内,艾森股份营收情况,截图自招股书

受益于国内半导体行业的发展,艾森股份的营收规模逐渐扩大。2019-2021年及2022年上半年,公司营收分别为17629.52万元、20875.05万元、31447.88万元。各报告期对应实现的归属净利润分别为1709.4万元、2334.77万元、3499.04万元和658.33万元。

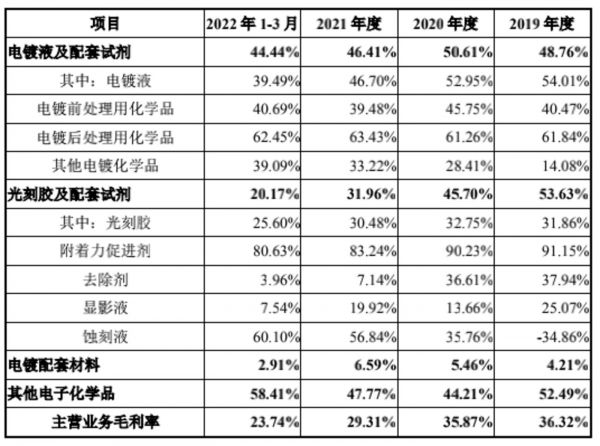

尽管业绩保持增长,但报告期内的归属净利润增速并没有太多的突破,这背后与综合毛利率下滑不无关系。据招股书披露,前述各报告期期末,艾森股份的综合毛利率分别为36.26%、35.81%、29.25%和23.71%, 主营业务毛利率分别为 36.32%、35.87%、29.31%和 23.74%,毛利率呈现持续下降的趋势。对此,艾森股份在招股书中称,毛利率变动主要系受原材料价格上涨及产品收入结构变动的影响。

艾森股份各业务板块毛利率情况,截图自招股书

分业务板块看,钛媒体APP注意到,艾森股份主营业务中的光刻胶及配套试剂毛利率变动幅度较大。报告期各期,公司光刻胶及配套试剂毛利率分别为53.63%、45.7%、 31.96%和 20.17%。其中,去除剂的变动尤为显著。对此,艾森股份在招股书中称,去除剂类产品的主要原材料之一N-甲基吡咯烷酮在2021 年价格快速上涨, 对公司去胶液、清洗液类等主要产品的利润形成一定挤压,导致收入增长较快的去除剂类产品的毛利率大幅下降,由 2020 年的 36.61%下降至 2021 年的 7.14%。

值得一提的是,光刻胶及配套试剂是艾森股份先进封装领域主要产品。然而,近年来艾森股份光刻胶产品销售几乎为外购产品。整体来看,截至2021年末,公司自产产品、外协产品和外购产品的营收占比分别为41.48%、37.5%、21.02%。

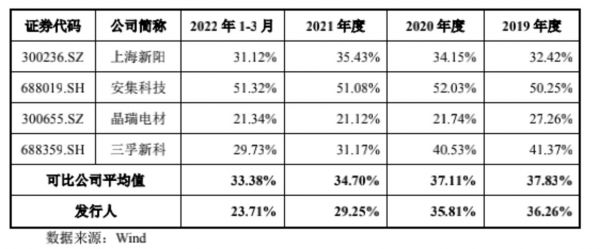

艾森股份毛利率情况与行业对比,截图自招股书

此外,艾森股份毛利率相较上海新阳、安集科技以及晶瑞电材等国内同行可比上市公司不仅波动颇为明显,而且报告期各期水平始终低于行业可比公司平均值,且差距在不断拉大。截至2022年一季度,艾森股份毛利率水平已经比行业平均水平低了近10个百分点。

应收账款高企,现金流吃紧

除了毛利率下滑外,艾森股份的现金流同样不乐观。 尤其是近三年艾森股份的经营活动产生的现金流量净额一直为负值,且存货、应收账款快速增长,导致资金占用情况较为显著。

招股书显示,报告期各期末,公司应收账款、应收票据合计分别为8237.95万元、9527.78万元、13371.12万元及11730.21万元,占期末营业收入的比例分别为46.73%、45.64%、42.52%和133.81%。报告期各期末,艾森股份存货账面余额分别为 1638.41 万元、1640.44 万元、4055.69 万元和 4624.43 万元。2021年,存货增长较快,同比增长147.23%。与此同时,艾森股份的存货周转率呈现下降趋势。报告期各期末,公司存货周转率为8.56次、8.04次、7.7次、1.52次。不难看出,随着艾森股份业务的扩张,公司应收账款大幅提升,存货余额高企。

存货激增、应收账款高企为艾森股份现金流带来压力。2019年-2021年及2022年一季度,艾森股份的经营活动现金流净额分别为-1125.72万元、-4399.96万元、-10862.56万元和-3120.9万元,持续为负,公司运营资金周转面临一定压力。

不仅如此,报告期内艾森股份的总负债在不断攀升,从2019年4622.70万元快速增长至2022年一季度19340.80万元,其资产负债率呈现走高趋势,报告期内分别为16.93%、15.55%、21.26%及31.07%。钛媒体APP注意到,艾森股份偿债能力也不容乐观。截至2022年一季度末,账上资金仅2516.02万元,然而其短期借款6287.37万元、一年内到期的非流动负债为25.28万元,账面现金不足以覆盖短期债务。在此背景下,艾森股份的上市“补血”显得尤为迫切。(本文首发于钛媒体APP,作者| 夏峰琳)

相关推荐

慧翰股份再冲A股:4成收入依赖上汽,股权价格半年涨2倍 | IPO速递

科创板IPO大撤退

IPO观察|前沿生物携首个国产抗艾药申报科创板:仅1款产品在售 市场推广情况须继续观察

中国式企业IPO:科创板、香港主板、纳斯达克全对比

智融科技科创板IPO撤单,电源管理芯片行业内卷

溯联股份实控人为报恩低价转让36%股权,采购额与供应商销售额“打架”|IPO速递

科创板首例IPO注册失败 证监会否决恒安嘉新注册

科创板股权激励新规解读

超低端市场起步,“非洲手机之王”传音控股冲击科创板

业绩难看机构抢筹,源杰科技上市是一场资本赌局? | IPO速递

网址: 艾森股份冲击科创板:股权转让价格悬殊,先进封装产品靠外购|IPO速递 http://m.xishuta.com/zhidaoview27424.html