微芯生物的AB面:单一药物是99%营收来源亦是“IPO毒药”|直击科创板

(原文发表自科创见闻,36氪经授权转载,原文链接)

科创板开板已经箭在弦上。生物医药作为科创板鼓励的行业之一,已有多家生物医药企业的上市申请被受理,深圳微芯生物科技股份有限公司(以下简称“微芯生物”)是其中一家。

科创见闻(微信ID:kcjianwen)获悉,3月27日,科创板第二批受理上市申请的8家企业名单曝光,微芯生物位列其中。

微芯生物成立于2001年,主营业务是肿瘤、代谢疾病和免疫性疾病三大治疗领域的原创新药研发。目前,微芯生物旗下产品包括已经正式上市销售的新药西达本胺、创新药西格列他纳等。西达本胺是全球首个亚型选择性组蛋白去乙酰化酶抑制剂和全球首个获批治疗外周T细胞淋巴瘤的口服药物。

微芯生物原本拟在上交所主板上市,其保荐机构为安信证券。安信证券的上市保荐书中认为,2018年度微芯生物的营业收入达1.48亿元,扣非后归属于母公司的净利润为1897.61万元。按照最近一次外部股权融资及转让对应的估值等情况,预计微芯生物上市后的总市值不低于10亿元。

因此,微芯生物适用于“预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”的科创板上市标准。

一级市场估值50-60亿元

在业内,人们普遍将贝达药业的“埃克替尼”、康弘药业的“康柏西普”、恒瑞医药的“阿帕替尼”、微芯生物的“西达本胺”视为国产自主药突破前期的4大标志,这四家中,只有微芯生物还没有上市。

西达本胺这种靶向药,在医学上的定义为,全球首个亚型选择性组蛋白去乙酰化酶抑制剂和全球首个获批治疗外周T细胞淋巴瘤的口服药物,主要对抗治疗复发及难治性外周T细胞淋巴瘤。

在全球制药行业,原创新药研发是一个高投入、高风险、长周期但高回报的产业。一般来说,从上万个化合物中可能发现一个分子结构进行新药开发,一个新药研发周期通常长达10至15年,需要超过10亿美元级的研发费用。从这个意义上讲,新药研发的成功率仅有万分之一。但是由于原创新药受到专利保护,一旦上市可以垄断市场销售,每年将为制药公司带来上亿美元的收入。

微芯生物的西达本胺在研发时也是困难重重。

微芯生物的创始人兼董事长鲁先平有着留美药理系博士后的专业背景。2001年,他和另外5位海归创立了微芯生物,从事原创新药的研发。

研发之初,筛选发现理想的分子化合物的工作量堪比大海捞针,鲁先平用“天一样大的漏斗”来形容:2000个化学分子,针对18个靶点,就会形成36000个数据点,每个靶点做几次重复试验,仅仅是为了筛选出一个可靠的数据,就要进行30万个试验点,从一个无限大的口,通过不断试错、不断收紧,从中可选出一两个合适的化合物,很多时候一无所获。

面对如影随形的科研失败风险,鲁先平一如既往地选择“死磕”。2005年前后,5个创业伙伴中有两位因待遇和家庭原因而离开微芯生物,这让鲁先平感受到从未有过的压力。

同时,新药研发周期长、风险大,加上早期没有漂亮的财务数据,上市遥遥无期,公司融资遇到很大困难。找到“资本接力棒”成了微芯生物面临的另一个挑战。

为了给自己造血,2006年,微芯生物决定将其正在研发中的西达本胺在国外进行专利授权,帮助企业尽快获得资金支持。

据悉,如果能在药物研发进入临床阶段后再进行授权,在商务谈判中的底气会大大增加;而授权如果进行得太早,此时药物研发风险依然较大,授权方能够获得的收益自然要打折扣。“但当时的实际情况是,必须先生存下来。”鲁先平谈及融资困境时曾无奈坦言。

当时国内原创新药的软环境的并不友好。2007年,国家药监部门对微芯研制的糖尿病新药提出临床二期做动物致癌性试验的全新要求,这意味着更大的成本投入,药物上市要延后四五年,企业“命悬一线”。虽然微芯生物穷尽办法,最终按照监管部门的要求完成了试验,但代价巨大。

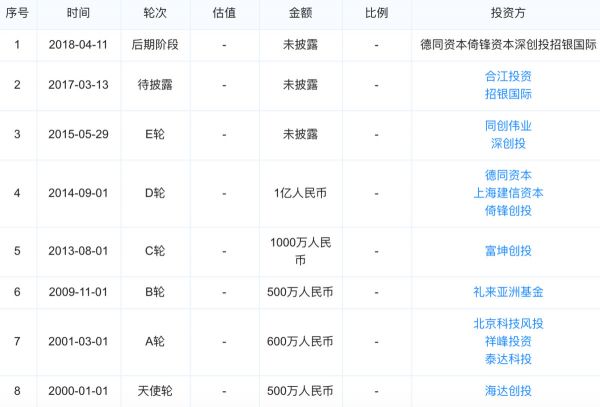

随着跨国公司认可核心技术,以及产品开发进入风险可测阶段,微芯生物的投资价值逐渐得到认可,前后完成8轮融资。鲁先平曾在2018年透露,微芯生物在一级市场的估值已达50亿-60亿元。

微芯生物融资历史 来源:天眼查

经过十多年从研发到临床的历程,2015年1月,微芯生物在深圳召开新闻发布会,对外宣布中国自主知识产权的原创抗癌新药西达本胺获准全球上市。

这意味着,中国有了自己原创的抗癌新药,也填补了国内T细胞淋巴瘤治疗药物的空白,而且该药品的价格也仅为国外药物的5%-10%。

2017年7月,西达本胺被成功纳入2017版国家医保目录,并且降价30%,由此带动了西达本胺销量的大增。2017年,西达本胺的年销售收入同比增长了66.22%。

实控人为美籍,清华大学、新加坡财政部间接持股

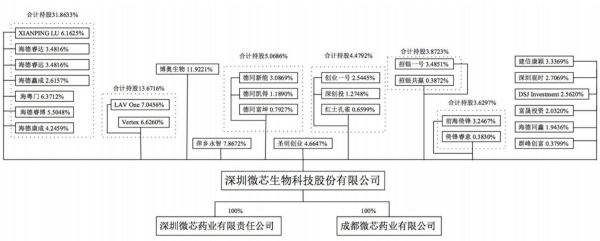

截至目前,微芯生物的股东共有28名。鲁先平为公司实际控制人,直接持有公司6.1625%的股份。此外,鲁先平还通过其担任执行事务合伙人的海德睿达、海德睿远和海德鑫成分别间接持有公司3.4816%、3.4816%和2.6157%的股份;同时通过一致行动协议控制的初创团队持股平台海粤门、员工持股平台海德睿博和海德康成分别间接持有微芯生物6.37%、5.5%和4.24%的股份,合计持有及控制公司31.86%的股份。

值得注意的是,鲁先平是美国国籍,同时有中国永久居留权。

LAV One和Vertex作为一致行动人,合计持股13.67%,LAV One为注册于中国香港的有限公司,持股比例为7.04%。Vertex持股6.62%,Vertex被淡马锡控股私人有限公司间接100%控股,而淡马锡的背后则是新加坡财政部最终100%持股。

公司第三大股东为博奥生物集团有限公司(下称博奥生物),持有的股份占比为11.92%。博奥生物的控股股东是清华控股有限公司,而清华控股有限公司则是清华大学的全资子公司。

按一致行动人持股比例合计列示的股权结构图 来源:招股书

另外,微芯生物的股东中还出现了上市公司影子股,搜于特(002503)和江苏国信(002608)均是通过间接方式参股了微芯生物。

利润来源过于单一,研发新药投入巨大

西达本胺是微芯生物的拳头产品和“利润奶牛”,但这也意味着微芯生物过于依赖一种产品,

2016—2018年三年内,西达本胺片的产品销售收入和西达本胺境外专利授权许可收入的合计分别为8529.96万元、11028.87万元和14651.14万元,分别占微芯生物同期营业收入的99.92%、99.81%和99.20%,存在经营风险。

微芯生物主营收入构成情况 来源:招股书

微芯生物主营收入构成情况 来源:招股书

另外,微芯生物的客户高度集中,报告期内,其来自前五大客户的销售收入合计占当期营业收入比例分别高达99.86%、95.15%、79.76%。虽然报告期内占比呈现逐步降低的趋势,但仍保持在50%以上,存在客户相对集中的风险。

资料显示,西达本胺目前适应症为既往至少受过一次全身化疗的复发或难治的外周T细胞淋巴瘤患者,按照招股说明书显示,这一病症属于罕见病的一种,这意味着患病人数较少,市场空间有限;同时由于纳入医保,结账周期出现变化,微芯生物的应收账款快速增加,至2018年,已经占据其流动资产超20%,并预计将会持续增加。

公司流动资产局部结构分析 来源:招股书

公司流动资产局部结构分析 来源:招股书

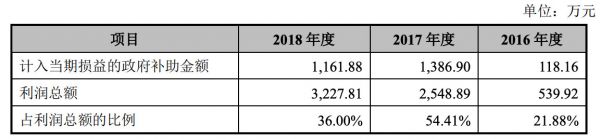

在此前的研发过程中,政府医药研发专项资金就在不断为微芯生物“雪中送炭”,目前,补贴甚至成为公司利润的其中一个重要来源。

2016-2018年三年,微芯生物获得了国家科技部“重大新药创制”科技重大专项补助、深圳市科技创新委员会相关科技计划资助拨款等多项国家、省、市级科研资金的支持。

其招股书显示,微芯生物过去三年获得的补助金分别占当年利润总额的21.88%,54.41%和36%。

微芯生物政府补助金额及其对利润的影响 来源:招股书

除了西达本胺之外,微芯生物还扩展西达本胺适应症,用于激素受体阳性晚期乳腺癌治疗,这些药物也正在进行上市申请。此外,微芯生物还在进行西格列他钠、西奥罗尼等新药的研发和临床试验。

在2002年-2018年期间,微芯生物仅研发金额累计就已经达到了3.81亿元,为推动这些技术储备和新药品,微芯生物还在不断增长其研发支出还在快速增加。2016年至2018年三年,其研发投入分别达到:5166万、6852万和8248万,分别占营业收入的比例分别为60.52%、62.01%和55.85%。截至2018年底,微芯生物尚存在3581.55万元未弥补亏损。

如果临床试验结果或试验进度及上市时间未达预期,那么其用于技术储备和新药的研发投入则面临着无法回收和实现经济效益的风险。

相关推荐

微芯生物的AB面:单一药物是99%营收来源亦是“IPO毒药”|直击科创板

零营收,数亿亏损,泽璟生物入场科创板的背后

科创板进入开板倒计时,详解6家潜在“科创板第一股”

科创板IPO大狂欢

IPO观察|玻尿酸龙头华熙生物冲刺科创板:研发投入不足5%,核心技术系花45万收购

科创板的“玻尿酸”比港股贵三倍,生物医药公司扎堆回归

去年亏11亿的寒武纪拟科创板募资28亿:三年总营收5.68亿,99%客户来自国内

“非洲手机王”赚下17亿,“三无”企业零营收,科创板年度成绩冷暖自知

科创板创新药第一股:二十余家VC/PE共享退出盛宴,A轮回报超300倍

芯原微电子通过科创板审议,又是一家小米投资的企业丨直击科创板

网址: 微芯生物的AB面:单一药物是99%营收来源亦是“IPO毒药”|直击科创板 http://m.xishuta.com/newsview2863.html