世和基因科创板IPO已问询,“看上去很美”的肿瘤检测“钱景”堪忧丨IPO速递

图源于视觉中国

日前,南京世和基因生物技术股份有限公司(下称“世和基因”)科创板IPO进入“已问询”状态。世和基因此次若能成功上市,将成为A股“肿瘤NGS第一股”。

世和基因成立于2013年,是一家致力于高通量基因测序技术(又称第二代基因测序技术,Next-Generation Sequencing, NGS)的临床转化应用,主要为肿瘤精准医疗提供分子诊断服务和产品,旗下有临床检测服务、研究开发服务以及仪器试剂销售业务三大业务板块。

世和基因本次拟采用第四套科创板上市标准,即预计市值不低于30亿元,且最近一年营业收入不低于3亿元。2021年,世和基因营收5.17亿元,其最近一次融资估值约为62亿元。

行业有前景,但目前“为钱所困”

基因测序属于分子诊断范畴,具有检测时间短、灵敏程度高、特异性强等突出优势。分子诊断即利用分子生物学技术检测患者体内遗传物质的结构或表达水平变化,从而为疾病的预防、诊断、治疗和预后提供决策信息。

历经数十年发展,目前基因测序已经从早期成本高昂、效率低下的第一代测序技术(双脱氧核苷酸末端终止法,即 Sanger测序)发展至高通量的第二代测序技术(Next-Generation Sequencing, NGS),NGS可以同时对数百万条甚至更多的DNA进行测序,从而以较低的成本实现极高的速度和通量。

通过高通量基因测序可以一次性发现多种复杂基因变异类型,该方法被广泛应用于生命科学研究与临床分子诊断,尤其是肿瘤精准医疗领域。

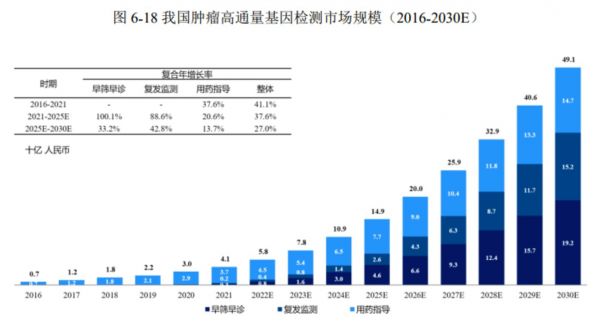

世和基因所处的肿瘤高通量基因检测赛道,近年来也在持续扩容,前景明朗。

根据Frost & Sullivan数据,国内肿瘤高通量基因检测市场规模已由2016年的7亿元增至2021年41亿元,复合年增长率高达41.1%;预计2025年和2030年,市场规模将分别达到149亿元和491亿元,呈现快速增长态势。

图源自招股书

根据招股书,基于行业的发展及自身的技术能力,2019年至2021年,世和基因营收分别为3.95亿元、4.06亿元、5.17亿元,营收规模连年扩大。其中,临床检测服务是主要收入来源,过往三年收入占比在7成左右。

图源自招股书

临床检测服务覆盖主要实体肿瘤和血液系统肿瘤,通过确定基因分型指导临床用药选择、提示耐药机制、监测术后复发。在检测服务方面,世和基因推出了核心服务项目“世和一号”,这是一款基于高通量测序平台的全景多基因的大Panel检测产品。肿瘤精准医疗高通量基因检测Panel包含一组选定的基因或基因区域,根据检测基因数量的不同,可以分为小Panel和大Panel,后者正逐步成为临床主流。

此外,研究开发服务则是指公司为阿斯利康、罗氏制药等提供高通量基因检测服务,以及为科研客户提供DNA测序、RNA测序、宏基因组测序等通用测序服务;仪器试剂销售即提供相关标准化配套试剂以及定制化试剂产品供部分大型医院、科研机构采购,而适合基因也会向部分医院以及科研机构等经销自第三方采购的仪器设备、试剂及相关耗材等。

行业向好,业务精进,但报告期内世和基因连年亏损,其归母净亏损分别为261.12万元、9204.26万元、6847.84万元。而且,其毛利率也在逐渐下滑,报告期内公司主营业务毛利率分别为70.15%、68.35%和67.78%。

对于亏损,世和基因指出,肿瘤高通量基因检测行业属于新兴产业,产品服务尚未进入医保,市场渗透率较低,需要较多市场推广和研发投入,现阶段行业盈利能力普遍较弱。

事实也确实如此,中国肿瘤高通量基因检测市场的参与者中,并非仅世和基因处于亏损状态。2020年,美股上市公司燃石医学(BNR.US)、泛生子(GTH.US)的市场份额分别约为13%、10%,世和基因占有10%的份额,但是,燃石医学、泛生子至今也未实现盈利。

数据显示,2019年至2021年,燃石医学分别亏损1.69亿元、4.07亿元、7.96亿元,泛生子亏损6.76亿元、30.69亿元、4.96亿元,不过趋势似乎在好转,2021年,燃石医学、泛生子分别同比减亏69%、84%。

身处新兴赛道,已经上市的同行企业拥有更多元的融资通道,而已经完成6轮融资的世和基因目前还在“为钱所困”。报告期内,世和基因经营活动产生的现金流量净额分别为-879.6万元、-5946.93万元和-7725.64万元,连续三年为负,呈现金净流出状态,且逐年扩大。

研发投入低于业内均线,对赌承压必须上市

资金紧张,但投入不能松懈,上市融资是成立9年的世和基因必须投掷的选项。

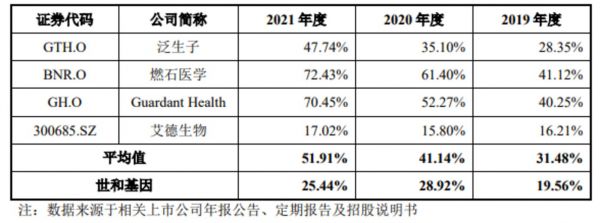

根据招股书数据,2019年至2021年,世和基因研发费用分别为7723.04万元、1.18亿元和1.31亿元,占营收比19.56%、28.92%和 25.44%。

其中,用人支出最高,2021年占比接近一半,其次是材料、技术服务费等。因扩充研发团队,公司研发费用中职工薪酬保持逐年快速增长趋势,报告期各期末,世和基因研发人员数量分别为185人、197人和266人。

图源自招股书

从研发项目角度来看,目前,该公司主要在研产品包括人类多基因突变检测试剂盒、非小细胞肺癌组织TMB检测试剂盒、人循环肿瘤DNA多基因突变检测试剂盒、实体瘤疗效监测试剂盒、肠癌液体活检早筛试剂盒、血癌多基因检测试剂盒和常见呼吸道病 原菌核酸检测试剂盒等。

世和基因在招股书中也直言“研发支出较大,预计未来仍需较大资金投入”。

但公司目前的研发投入水平在同行中并不出挑,甚至低于同行业可比上市公司平均水平。对此,世和基因在招股书中表示,“主要因为泛生子、燃石医学、Guardant Health都已经在美股上市融资,研发资金相对公司更为充裕。”

图源自招股书

此次赴A股上市,世和基因计划募资15.5亿元,其中4.1亿元将用于肿瘤早筛早诊试剂盒的研发和产业化项目,3亿元将用于肿瘤高通量测序平台建设项目,9000万用于高通量测序全流程自动化项目,8000万用于基于液体活检及高通量测序技术的基因检测试剂盒的研发和产业化项目,7000万用于生物信息分析处理中心及信息化升级项目,另有6亿元将用于补充流动资金。

在研发投入还要继续增大的时候,世和基因的销售费用还要远超研发投入。过往三年,其销售费用分别为1.63亿元、1.92亿元和2.50亿元,占营收比重分别高达41.36%、47.26%和48.34%。

一方面,世和基因资金需求大,开销还高居不下,另一方面,该公司还在此前签订了对赌协议,在其B轮、C轮、D轮融资时涉及部分特殊股东权利条款,包含业绩承诺、股权回购等对赌条款和其他特殊股东权利等条款,其中就有约定,公司在2022年必须完成上市,否则需要回购股权。

不过,世和基因的上市是否能一路顺畅,目前也不确定,首先,在IPO审核中,如果公司存在对赌条款,审核部门会对此格外注意,其次,世和基因当前还存在一桩陈年的股权纠纷案,早在2014年就完成的股权转让,在2020年被提出股权转让缺乏有效性,并被诉讼,截至本招股说明书签署日,该案件目前仍在法院审理过程中。

(本文首发于钛媒体App 作者丨杨亚茹 编辑丨孙骋)

相关推荐

蚂蚁集团科创板IPO审核状态变更为“已问询”

京东数科科创板IPO审核状态变更为“已问询”

科创板IPO大撤退

康为世纪:靠核酸检测“腾飞”,后劲不足丨IPO速递

肿瘤基因检测持续受资本追捧,「世和基因」获8亿元D轮融资

科创板上市无望,安翰科技会去港股重启IPO吗?

“蚂蚁”的科创板IPO速度:从受理到上会仅耗时25天

中国式企业IPO:科创板、香港主板、纳斯达克全对比

超300家公司落户科创板,“第二家族”生物医药板块成色几何?丨科股宝

燃石医学赴美IPO,四年亏损超5亿,基因检测公司盈利难在哪?

网址: 世和基因科创板IPO已问询,“看上去很美”的肿瘤检测“钱景”堪忧丨IPO速递 http://m.xishuta.com/zhidaoview25790.html