慧翰股份再冲A股:4成收入依赖上汽,股权价格半年涨2倍 | IPO速递

日前,智能网联解决方案服务商慧翰微电子股份有限公司(简称“慧翰股份”)向创业板递交了上市招股书。本次IPO计划募资7.13亿元,用于建设智能汽车安全系统研发及产业化项目、5G车联网TBOX研发及产业化项目和研发中心建设项目。

作为国内最早推出车联网解决方案的企业之一,慧翰股份是上汽集团、比亚迪、宁德时代等多家产业链龙头企业的一级供应商,因此公司客户集中度较高,来自第一大客户上汽集团的营收占比约4成。此外,受汽车行业周期性影响,公司2018-2020年曾连续三年营收下滑。值得一提的是,慧翰股份曾于2020年申请科创板上市,并于2021年过会后主动撤回IPO申请。

营收连降3年,深受周期性困扰

慧翰股份成立于2008年7月11日,主要从事车联网智能终端、物联网智能模组的研发、生产和销售,其中车联网智能终端、物联网智能模组的收入合计占比超过90%,为公司收入和利润的主要来源。公司曾于2015年4月3日在新三板挂牌,自2017年8月18日起终止在全国中小企业股份转让系统挂牌。

据上交所官网显示,慧翰股份科创板上市申请于2020年4月8日受理,8月20日上市委会议通过IPO审核。在长达6个月的时间内,慧翰股份并未拿到注册批文。2021年2月22日慧翰股份主动要求撤回注册申请文件,于2021年3月2日终止发行注册程序。彼时,外界推测慧翰股份主动撤回IPO的原因,或与营收下滑有关。

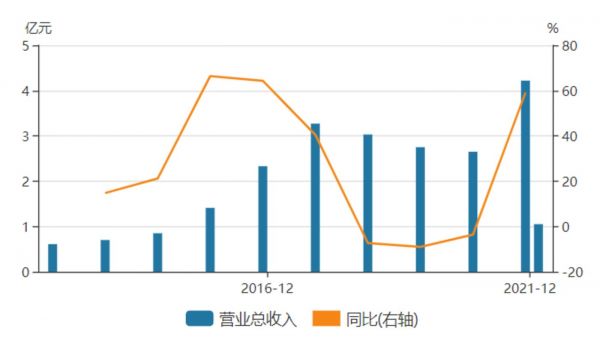

Wind数据显示,2017年至2022年第一季度,公司分别实现营业收入3.27亿元、3.03亿元、2.75亿元、2.65亿元、4.22亿元和1.05亿元,其中2018年、2019年和2020年营业收入分别下滑7.33%、9.06%和3.64%。

营业总收入及增长率,来源:Wind

对于经营业绩的波动,慧翰股份坦言:受汽车行业周期性影响所致。“公司主要客户为国内整车厂及整车厂一级供应商,因此公司整体业务发展与汽车行业发展状况及景气程度密切相关。当下游汽车行业受经济形势、新冠疫情等因素影响出现周期波动时,公司经营业绩会受到一定程度的影响。

2021年慧翰股份产品实现放量增长,营收净利大幅提升,这与汽车市场景气度回暖分不开。

此外,行业周期性影响还体现在公司的现金流上。

报告期内,公司经营活动现金流量净额分别为1,847.30万元、3,449.39万元、4,659.00万元和-2,036.79万元。慧翰股份表示,公司2022年一季度经营活动现金流量净额为负数,主要原因为受疫情影响原材料供货周期延长,公司主动加大备货力度,使得存货采购规模增加。

大客户集中,应收账款高悬

作为国内最早推出车联网解决方案的企业之一,慧翰股份与上汽集团、奇瑞汽车、吉利汽车、德赛西威、电装天、宁德时代以及Microchip等国内自主品牌整车厂和产业链龙头企业建立了长期稳定的合作关系。

招股书显示,报告期内公司对前五大客户的销售收入占各期营业收入的比例分别为82.88%、78.75%、77.67%及82.40%,客户集中度较高。其中,公司对上汽集团的销售收入占各期营业收入的比例分别为35.72%、43.40%、43.35%和34.89%。

据悉,上汽集团自2012年起引入慧翰股份作为车联网TBOX供应商;2018年引入慧翰股份作为旗下高端车型的车联网TBOX供应商;2019年起慧翰股份为其海外市场出口车型提供eCall终端。

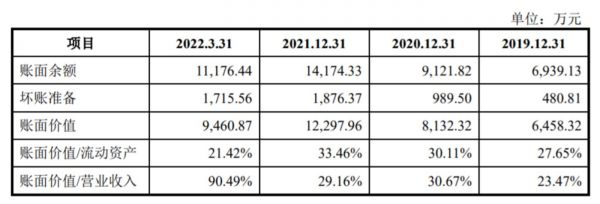

过度依赖大客户,容易导致创业公司丧失行业话语权。慧翰股份近年来应收账款持续上升、坏账积压,很能说明这一问题。

招股书显示,截至2019年12月31日、2020年12月31日、2021年12月31日,公司应收账款账面余额分别为6,939.13万元、9,121.82万元、14,174.33万元,占各期营业收入的比例分别为25.22%、34.40%、33.61%。

由于部分客户出现财务状况恶化、无力支付款项的情况,慧翰股份已对其应收账款单独全额计提坏账准备。报告期内,公司坏账准备金额分别为480.81万元、989.50万元、1,876.37万元和1,715.56万元。

应收账款变动情况,来源:招股书

背靠产业链龙头,股权价格半年涨近2倍

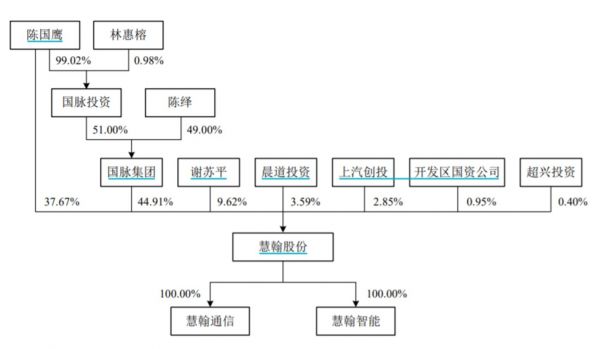

除了大客户外这一身份外,上汽还是慧翰股份的大股东。

公开资料显示,2015年3月,慧翰股份通过定向发行股票的方式引入上汽创投。后者以4元/股的价格,认购慧翰股份500万股股票,持股比例为10%。而上汽创投的背后正是上汽集团。

而在科创板IPO终止后,慧翰股份共发生了两次股权转让和一次增资。其中,2021年7月,上汽创投与慧翰股份实控人陈国鹰签署股权转让协议,前者以7元/股的价格将所持有的慧翰股份350.00万股股份转让给陈国鹰。此次股权转让,上汽创投收益率为75%。

钛媒体App注意到,2014年12月25日,上汽创投曾与陈国鹰签署了对赌协议。协议约定,在上汽创投入股后,陈国鹰要给予上汽集团商业上的优先权,该等优先权包括但不限于优先合作开发、优先供货及价格优惠等;此外,陈国鹰要确保在上汽创投入股后5年内实现公司IPO;期间,上汽创投有权要求退出慧翰股份,并要求陈国鹰按照投资额年单利15%(扣除持股期间乙方获得的红利后)回购上汽创投所持有的全部股份。

截至目前,上述对赌协议已终止,上汽创投仍持有慧翰股份2.85%的股权。

发行人股权结构,来源:招股书

与上汽的转让事宜结束后不久,慧翰股份已着手计划引入新的股东。

2022年1-2月,慧翰股份与晨道投资、开发区国资公司和超兴投资分别签署了增资协议,同意拟以每股20.00元的价格新增股份不超过300.00万股。其中,晨道投资、开发区国资公司、超兴投资分别以3,780.00万元、1,000.00万元和420.00万元认购公司增发新股189.00万股、50.00万股和21.00万股,溢价部分3,591.00万元、950.00万元和399.00万元计入资本公积。

值得注意的是,新晋股东的增资价格为20.00元/股,较之前上汽创投7元/股的转让价高出近2倍。

新晋股东背后不乏汽车产业链龙头身影。天眼查显示,动力电池巨头宁德时代通过旗下全资子公司宁波梅山保税港区问鼎投资有限公司,成为晨道投资的LP。2021年和2022年一季度,宁德时代已位列慧翰股份第五大客户。(本文首发钛媒体App,作者 | 马琼,编辑 | 孙骋)

相关推荐

电商代运营“失速”,碧橙数字奔A胜算几何?|IPO速递

老款DRAM存储器价格涨至近2倍

空压机和吸尘器大卖冲A股上市,去年在北美卖出13亿元,创始人已为美国籍|IPO观察

经纬股份:7成收入依赖国企,应收账款急速攀升 | IPO速递

IPO速递|青松医药“太子”不劳而获得股权激励,IPO前突击巨额分红

澜沧古茶为何“弃A转港”? | IPO速递

科创板上市无望,安翰科技会去港股重启IPO吗?

8点1氪 |交通运输部约谈滴滴;小米或在今年推出首款可折叠手机;海尔智家拟20亿元至40亿元回购公司股份

天齐锂业再度赴港上市,特斯拉参与IPO认购?

白家换马甲变网红阿宽,增收不增利仍要拼抢A股速食第一股|IPO速递

网址: 慧翰股份再冲A股:4成收入依赖上汽,股权价格半年涨2倍 | IPO速递 http://m.xishuta.com/zhidaoview26492.html