空压机和吸尘器大卖冲A股上市,去年在北美卖出13亿元,创始人已为美国籍|IPO观察

文 | 彭孝秋

这几天,一则很不起眼的消息冲进36氪关注圈。

苏州一跨境大卖欧圣电气向深交所递交了招股书,准备在创业板注册上市。按理说,跨境电商行业本不太平,先是遇到亚马逊的封号潮,后是海运价格涨到了天上去。这时候冲上市,时间点未必是最佳,且投资人还愿意买单吗?36氪仔细拆解了欧圣电气招股书后发现很有特点:

首先是渠道。 不同于其它大卖,欧圣电气70%的客户是美国线下商超,并不依赖线上的亚马逊或独立站。相当于欧圣电气的顺序是先拿下线下,再进攻线上,其也在招股书中表明将加大投入到线上;

其次是品类。 欧圣电气主营小型空压机和干湿两用吸尘器,这个品类天然和服装、3C区别很大;

最后是创始人陆为东已为美国籍。 欧圣电气控股股东为陆为东两父女,合计持股94.74%。

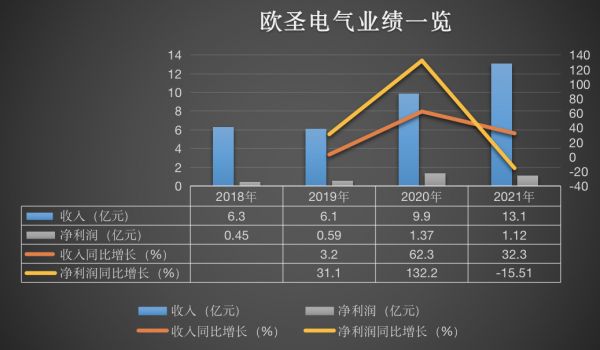

去年业绩下滑明显

招股书显示,欧圣电气去年收入有13.1亿,同比增长32.3%。但是去年上半年就做到了6.8亿,跨境电商的旺季往往在下半年,也就是说其在去年下半年只做了6.3亿,并没有爆发增长。

全年净利润1.12亿,同比下滑15.51%。如果还是扣除掉上半年的8093万元,下半年只有3200万元净利润。

业绩图

从最近四年业绩来看,欧圣电气最好的时刻是2020年。符合整个行业规律,当初新冠疫情导致供需关系严重错配。只有中国抗疫最成功,且原本就有最成熟的供应链,所以算一个大年。这一年,欧圣电气收入增长62.3%至近10亿元,净利润翻倍至1.37亿元。

但2021年就再也没能维持住,一个原因是受到原材料涨价影响,毕竟其原材料(占七成成本)包括钢材类、塑料件、金属件。只要原材料采购价格上涨10%,欧圣电气毛利率就会减少6%;另一个原因是受汇率和海运价格影响,欧圣电气99%收入来源于境外。

欧圣电气目前就两款产品:小型空压机和干湿两用吸尘器,分别分家用和商用,各自型号在150种以上。

产品图

从 收入构成来看,欧圣电气的小型空压机占比已从67%减少至37%,干湿两用吸尘器占比反而从30%增长至47%。

分产品来看,我国空压机整体出口额从2014年的7.8亿美金,翻倍至2020年的14.68亿美金。其中美国占比最高,2020年是19.37亿元。而欧圣电气2020年出口的小型空压机销售额有5亿元,约占美国市场的1/4。

出口情况

吸 尘 器方面,2020年中国整体出口规模达61.62亿美金。 欧圣电气只有4.2亿,占美国比的3%不到。 所以才是其真正要发力吸尘器的原因,空间更大。

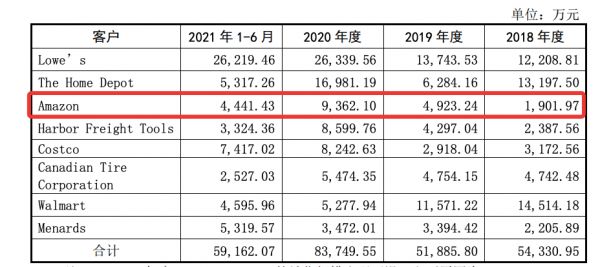

大客户渠道

在销售渠道中,欧圣电气第一大占比渠道商为美国劳氏公司(Lowes Companies, Inc),全球家居建材用品零售商;第二大渠道商为美国家得宝公司(Home Depot, Inc),也是全球家居建材用品零售商;第三大渠道商为Harbor Freight Tools Inc,美国工具设备零售商。下滑比较快的是沃尔玛,增速快的是Costco(好市多 )和亚马逊。

品类单一的情况下,要想业绩持续增长,不外乎单价和数量上涨。要么单边上涨,要么一起涨,那么欧圣电气呢?

小型空压机方面,单价从2018年的442元涨到2021年6月的571元,销量维持在90万台左右;干湿两用吸尘器方面,单价从2018年的164元涨到2020年的290元,销量从112万涨到144万台。

值得一提的是,欧圣电气曾经还生产过口罩。2020年5月,其购入6 台用于生产口罩的机器,购入价格为 67.26 万元。但因为市场情况的变化及自身资质,欧圣电气最后没有自行生产。

而是在2020年采购了1542.85 万元成本的口罩,最后完成收入2596.85万元,几乎全卖给了前五大客户ACE HARDWARE (DOM) 、FASTENAL、Sundisc Abrasives USA、Abrasives N More、BLAIN SUPPLY, INC ,合计约1300万只口罩。

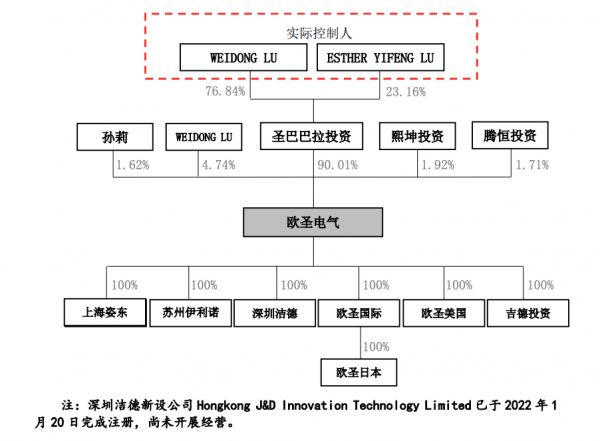

几乎纯家族企业

从2009年成立以来,欧圣电气只引入过一次外部投资人,即孙莉在2019年以4.5元/股,投资了1000万元(家庭自有资金),换得股权1.62%。对应估值6.17亿元。相当于市盈率为10倍,为什么选择10倍呢?

招股书披露道,一方面是行业里的上市公司均值在10倍左右,包括建霖家居、凯迪股份、百达股份等等;另一方面是《2016中国GP调研研究报告》显示,大多数受访机构可接受的市盈率在8-15倍,占总数的80%。相当于取了中间值10倍。

值得一提的是,孙莉自己是做外贸的。且这笔投资签了对赌协议。若欧圣电气未能在 2022 年 12 月 30 日之前完成合格上市,或在向中国证监会提出上市申请后,向中国证监会撤回上市申请材料的,孙莉有权要求圣巴巴拉投资或欧圣电气按照孙莉投资款加上年化 8%的利息(单利)回购孙莉所持欧圣电气股权,回购价款应扣除孙莉已取得的现金分红。

这则对赌,后来因为递交招股书就终止撤销了。

股权结构

在目前的股权结构中,陆为东和其女陆逸枫合计持有94.75%股权,两个员工持股平台熙坤投资持有1.92%,腾恒投资持有1.71%。剩下的是孙莉,持有1.62%。

陆为东英文名叫WEIDONG LU,美国国籍。1983年,陆为东刚好20岁,担任了安徽省合肥市电子工业公司科员;干了3年以后,去厦门市东方发展公司担任经理;接着干了3年后历任奥尔登机械五金(上海)有限公司副总经理、总经理,直至35岁创立欧圣美国。

事实上,欧圣电气早期的股东只有三个人:陆为东、陆为东前妻YINGZI YANG、陆为东岳父杨关泉。因为其岳父常驻苏州,所以国内签字之类的事宜都由杨关泉负责,也代持过很久股权。

当然,杨关泉代持还有个重要原因。即欧圣电气当时为在中国台湾之上市计划,对欧圣科技及开曼大湖的股权结构进行调整,由开曼大湖发股收购欧圣科技股权,并将开曼大湖股权全部调整为由自然人持有。但鉴于上市进度当时尚不确定,为签字之方便,仍计划继续由杨关泉先代持开曼大湖股权。

后来陆为东和YINGZI YANG婚姻破裂,陆为东支付了2943.7 万元人民币与 475 万美元的离婚补偿款,YINGZI YANG也把所有股权交还。

此外,欧圣电气此前两个员工持股平台的核心代持人是陆为东姐夫高鹤林,出生于 1944 年,曾担任马鞍山市花山区政府经济计划委主任,已于 1997 年 1 月退休,自 2017 年起在公司担任董事职务。后面才接触代持关系。

递四方是其供应商

和同行比较不太一样的一个地方是,欧圣电气运输费占比并不是很高。前几年保持在4%左右。2020年和2021年上半年都在4500万元支出。

具体来看,欧圣电气运输费分为境 内运费和运保费。 境内运费相对比较稳定,在 1500 万元支出左右,但集装箱(整柜)确实增长很快, 2020 年翻倍至 4184 柜。 从单价来看,单柜境内运费基本只有 4500 元 / 整柜。

继续看境外运输的集装箱和运保费匹配性。 2018-2019 年,欧圣电气运保费支 出不到 850 万元,因为 2020 年高增长,所以也翻几倍增加到 2285 万元, 2021 年上半年接近 3000 万元。 集装箱(整柜)跟随翻倍至 837 柜。

但是,单柜运保费增长就比较可怕。 从 3000 美金 / 整柜到 2020 年的 3906 美金,再到去年上半年已经是 8578 美金。

也就是2020 年单柜运保费较上年增加 31.67%,2021 年 1-6 月单柜运保费较上年增加 116.61%。

所以一大批船公司获利丰厚,比如作为海运行业靠后的公司,中联航运的世界排名从 95 名提升到 22 名,是 100 强中增速最快的; 2021 年前九个月,其完成收入 34 亿元的收入,相当于 2020 年整年的 5.6 倍、同比增长了 925% 。 也因为如此,中联航运在今年 1 月 31 日向港交所递交了招股书,拟赴港上市。

再比如中远海控 2021 年营收同比增长 95% 至 3337 亿元,净利润更是翻了 8 倍达 893 亿元。 这一净利润超过了过去 20 年的总和。

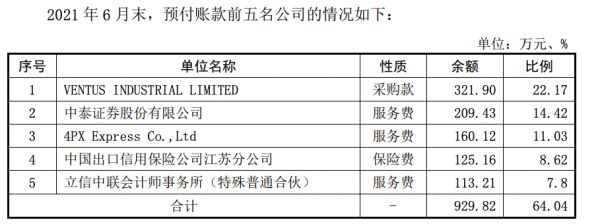

预付款表

在欧圣电气预付款前五名单中, 36 氪还发现了一家非常熟悉的公司 —— 递四方,需要给对方预付 160.12 万元的服务费,占比 11.03% 。

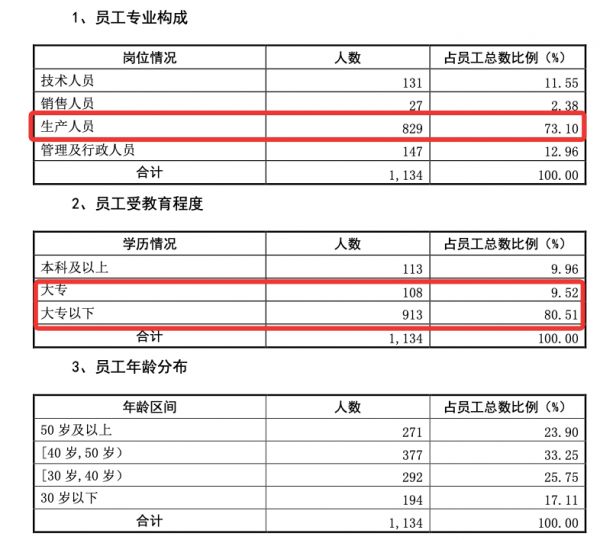

员工构成

最后在人员构成方面可以发现,欧圣电气更偏向一个外贸公司,离品牌公司距离还比较远。 1134 名员工中,其中 90% 学历在大专及以下,且七成员工负责生产。 真正的研发投入占比比较少。

在竞争环境方面,欧圣电气要面对的有国内四家上市公司, 2198 亿港元的创科 实业、 600 多亿元的科沃斯、 100 多亿元的巨星科技和莱克电气。

这又是一个把中国供应链成功卖到北美的故事,后续我们也将持续关注。

相关推荐

空压机和吸尘器大卖冲A股上市,去年在北美卖出13亿元,创始人已为美国籍|IPO观察

传SHEIN重启IPO计划,预计今年在美上市|36氪出海

中概股2021“大败局”:赴美IPO造富神话终结

2019年国内大健康企业IPO解读:科创板活力足,药企多去港股,美股表现平淡

中企今年在美IPO筹得117亿美元,创6年来新高

无人驾驶将迎上市潮:禾赛科技已完成上市辅导,图森未来最快明年在美IPO

Lyft上市次日大跌12%,美股IPO热还能持续多久?

靠卖转换器年入5亿的显盈科技,开始拓展电子烟和大疆客户|IPO观察

吸尘器告别鸡肋

阿里香港上市首日交易火爆 机构长线仍持有短线已卖

网址: 空压机和吸尘器大卖冲A股上市,去年在北美卖出13亿元,创始人已为美国籍|IPO观察 http://m.xishuta.com/zhidaoview24365.html