IPO速递|青松医药“太子”不劳而获得股权激励,IPO前突击巨额分红

18岁成为年收入10亿左右企业的实控人,大学期间获股权激励,还没毕业公司已在冲刺上市,身家亿元级跳涨指日可待……这是原定3月17日上会又主动撤回材料的青松医药集团股份有限公司(以下简称“青松医药”)实控人之一沈圣辅作为“富二代”开挂的人生。

但钛媒体APP注意到,沈圣辅精彩故事背后,青松医药迷雾重重。未在公司任职的沈圣辅,入主公司的路径打政策法规擦边球;靠营销驱动的青松医药业务推广费畸高,且业绩依赖的政府补助有被索回的风险;不差钱却执意上市,IPO前突击大额分红,公司上市意图遭疑。

“富二代”打政策擦边球

公开资料显示,2012年,沈载宽及郑林海夫妇创立青松有限(青松医药前身),分别占出资额70%和30%。

经过4年的发展,青松有限初具规模,两人开始筹划儿子沈圣辅持股,尽管彼时沈圣辅才18岁。

2016年,沈家成立了青松控股,沈载宽、郑林海、沈圣辅分别持股50%、30%和20%。同时,沈载宽及郑林海还主导设立了投资平台天津格莱维尔企业管理合伙企业(有限合伙)(以下简称“格莱维尔”),两人合计出资比例超过78%。

持股平台准备毕,沈载宽迅速将其持有青松有限70%股份转让给青松控股,郑林海将27%股份转让给青松控股,将3%的股份转让给格莱维尔。从此,年仅18岁的沈圣辅通过青松控股间接持有了青松有限股权,正式成为公司实控人之一。

三年后的2019年,青松有限设立了员工持股平台舒泊涞(天津)企业管理合伙企业(有限合伙)(以下简称“舒泊涞”)。该平台除了激励公司员工外,还给了21岁的沈圣辅20%的股权。1个月后,青松有限增资,舒泊涞、格莱维尔分别以显著低于公允价值的价格(即3.2元/注册资本)认缴出资额,且本次增资确认股份支付费用2172.30万元。

2020年5月,青松有限再次增资,增资部分686万元全部由沈圣辅认缴,价格为1元/注册资本。此次增资也被认定为股权激励,确认股份支付费用326.15万元。至此,沈圣辅直接持有青松有限10%股权。

需要注意的是,根据《企业会计准则第11号—股份支付》《首发业务若干问题解答》的规定,股份支付是指企业为获得职工和其他方提供服务而授予权益工具或者承担以权益工具为基础确定的负债的交易。对于为发行人提供服务的实控人以低于股份公允价值的价格增资入股事宜,如果根据增资协议,并非所有股东均有权按各自原持股比例获得新增股份,对于实控人超过其原持股比例而获得的新增股份,应属于股份支付。

而1998年出生的沈圣辅虽为公司实控人之一,但并未在公司任职,现就读于加州大学圣地亚哥分校,攻读生物学学士学位。换句话说,沈圣辅并非公司员工且不适用为发行人提供服务的实控人,其获得股权激励“名不正、言不顺”。

有律师告诉钛媒体APP,“青松医药此种操作可能是为了回避今后继承的税务风险,但此举明显是在打政策的擦边球,毕竟‘为发行人提供服务的实控人’的界定还是可以找理由套上去的。”

政府补助可能被索回

沈圣辅背靠父母实现开挂人生,沈氏夫妻又何尝不是吃到时代的红利将公司做大。但疫情之下,青松医药难以幸免,2020年净利润增长仰赖政府补助,然而这种补助存在被索回的可能。

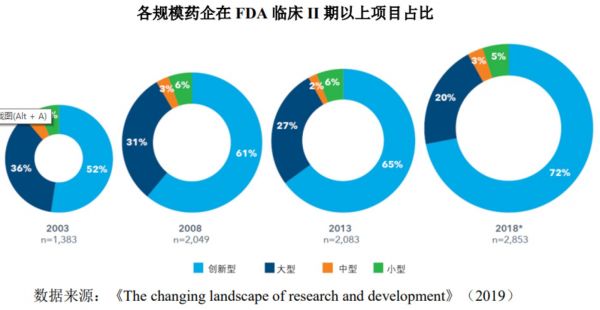

进入21 世纪以来,医药行业迅速发展,已形成以小型研发企业为早期创新主力,大型药企利用自身强大的商业化能力引进成熟产品扩大营收的局面。根据 IQVIA报告,创新型药企 (Emerging,年收入在 5 亿美元以下)在 2018 年贡献了 50%的新获批NAS,这一数字在2010年仅为 38%。而在临床 II 期及以后的在研项目中,创新型药企占比更是从2003年的52%成长到2018年的72%。以2020年为例,FDA 批准全新活性成分药物(NAS)53 个,排名前 50 的大型跨国药企仅获批 11 个,且其中 7 个为通过并购、授权引进的研发项目或合作开发产品。

各规模药企在FDA临床 II 期以上项目占比,来源:IQVIA报告

但在我国,由于部分海外药企自身全球商业化能力不足,需要依靠本地合作伙伴,我国法律法规也要求境外生产企业指定的境内法人对药品的非临床研究、临床试验、生产经营、上市后研究、不良反应监测及报告与处理等承担责任。青松医药即抓住机遇,一直从事以药品为主的医疗产品的授权引进、研发注册、质量控制、上市后管理及商业化等业务,自述属于“C27 医药制造业”。

实际上,青松医药并不直接生产,业绩增长主要靠营销驱动。而这也被证监会在反馈意见中重点问询,要求公司说明将自己归类为“制造业”是否准确,是否实质上为提供部分上市推广、注册批件申请等服务的医药代理商,是否属于贸易类企业。

但不管如何归类,受益行业发展的青松医药规模已经做大。2018年-2020年、2021H1,公司分别实现营收12.28亿元、12.43亿元、11.17亿元、5.97亿元;净利润8761.02万元、9332.24万元、1.15万元和4715.51万元。

值得一提的是,2020年,公司营收、扣非净利润下滑,净利润增长则主要依赖政府补助。2018年-2020年、2021H1,公司政府补助分别为71.42万元、1591.17万元、4265.21万元和562.37万元。

其中,尤以天津、江西相关部门给予财政扶持资金为甚,分别达到11.52万元、1581.71万元、4201.08 万元和529.65 万元。

吊诡的是,公司获得的巨额补助并不合规,公司在招股书中坦言,“取得的前述财政补贴系根据公司与相关部门签署的投资协议,缺乏法律、行政法规或国家税务总局等部门出台的部门规章作为依据,存在被索回的可能。”

而公司一边享受着政府补助的优惠和补助,另一边却涉嫌偷税漏税。根据招股书披露,公司2012年7 月至 10 月取得的对方开具的 217.46 万元增值税普通发票为虚假发票,2018年被税务机关处罚,补缴 2012 年度企业所得税 48.25 万元及缴纳滞纳金。2021年,公司再因2017-2019年接受对方虚开的发票被处理,补缴企业所得税 127.29 万元及缴纳滞纳金 25.43 万元。

畸高的业务推广费和谜一样的市场推广商

虽然自我定位医药制造行业,但青松医药是典型的靠营销驱动的那一类,公司业务推广费畸高。

2018年-2020年、2021H1,公司销售费用分别为5.93亿元、6.72亿元、5.82亿万元和2.82亿元,占当期营收的比例达到48.29%、54.06%、52.09%、47.32%。而同期,公司销售人员平均人数分别为98人、96人、91人、86人。也即,公司每位销售人员平均每期要花掉销售费用605.10万元、699.73万元、639.17万元、328.25万元,每天花掉1.66万元、1.92万元、1.75万元、1.80万元。

如上所述,青松医药归类医药制造业并不被证监会认可,所以在招股书中,公司还列举同业务模式的上市公司康哲药业(00867.HK)、中国先锋医药(01345.HK)进行类比,但公司销售费用率显著高于同行。对此,公司仅是简单解释,主要产品的治疗领域、供应商谈判能力、经营策略方面的不同导致。

青松医药与同模式企业销售费用率对比(制图:钛媒体App)

销售费用中,市场推广费又占去大头。招股书披露,公司市场推广费分别高达55081.10万元、61494.46万元、54232.98万元、26008.33万元,占销售费用的比重达92.89%、91.55%、93.24%和92.13%。但在披露中,推广服务及供应商信息成谜,证监会在反馈函中要求公司更加详细披露推广费及推广服务公司的信息。

青松医药称,公司主要通过专业的推广服务公司进行市场推广,后者根据公司对推广活动的要求,组织完成学术推广、市场调研、市场管理等推广活动,公司向其支付推广服务费。

钛媒体APP梳理发现,在各期末应付账款前五名中出现了3家业务推广服务商的名字,分别是2019年末应付上海吉昙科技服务中心、广东辰瑞医药科技有限公司各1280.85万元、1128.30万元,2021年6月30日末应付上海霏特商务服务中心(有限合伙)1155.43万元。

但天眼查显示,该三家公司分别于2019年6月12日、2018年8月22日、2020年3月30日成立,也即成立当年或次年即成为青松医药的推广服务商,且上海吉昙科技服务中心和上海霏特商务服务中心(有限合伙)的参保人数均为0,青松医药推广服务商选择标准成谜。

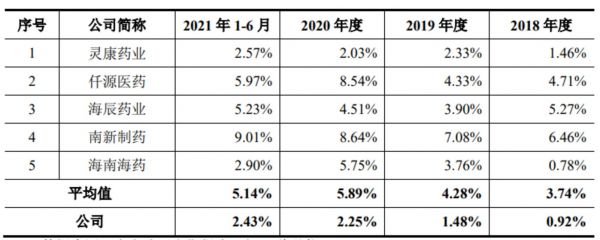

而营销的大手笔背面,是对研发投入的“小气”。2018年-2020年、2021H1,青松医药研发费用率仅0.92%、1.48%、2.25%、2.43%。公司自称医药制造企业,但与公司列出的同行灵康药业、仟源医药、海辰药业、南新制药、海南海药对比,其研发费用率长期垫底。

(青松医药与同行研发费用率对比,来源:招股书截图)

IPO前突击巨额分红

虽然2020年业绩下滑,但多年积累,青松医药并不差钱。2018年-2020年、2021H1各期末,公司在手货币资金分别达到2167.44万元、2.92亿元、1.64亿元和2.70亿元,且截至2021年6月30日,货币资金均为银行存款。公司还曾进行理财,2018年末公司持有未赎回银行理财产品14127万元。

与此同时,公司借款寥寥,报告期内仅2020年末、2021年6月30日有短期借款,数额1649.55万元、1595.62万元。

然不差钱的青松医药一顿操作猛如虎,先突击大额分红,再谋IPO向资本市场“要钱”。

2020年11月10日,公司开始接受上市辅导,在此之前公司频繁分红:2019 年 1 月、2019 年 3 月、2019 年 12 月,青松有限召开股东会,向公司股东分配股利共计 8500 万元;2020 年 5 月,青松有限再次向公司股东分配股利共计 12700万元。也即,IPO之前一年多的时间就分掉2.12亿元,而2018年6月,公司一次派现金额也才1000万元。

需要注意的是,公司股权十分集中,青松控股直接持有公司 84.83%的股份,为公司控股股东;沈载宽、郑林海、沈圣辅合计直接及间接持有公司 97.96%股权,为公司实际控制人。这也意味着,上述的巨额分红多数都落入了实控人家族的腰包。

分红毕,青松医药开始谋划IPO,此次公司拟募资4.87亿元用于药物研发与许可 引进项目(泊诺创新)、药物研发与许可引进项目(青松医药)和营销网络及信息化建设项目,并在招股书中极力阐释上述项目投建的必要性和迫切性。

上述的问题,钛媒体整理并发至公司,但截至发稿,仍未获回复。(本文首发钛媒体App,作者/苏启桃,编辑/崔文官)

相关推荐

IPO速递|青松医药“太子”不劳而获得股权激励,IPO前突击巨额分红

三大核心问题,解码科技公司股权激励的秘密

税收优惠、企业控制权...股权激励你得知道的13个答案

员工离职、公司并购...复杂场景中创始人该如何处理股权激励?

现金流危机之下,股权激励可否作为应对之策?

谁拿走了“六个核桃”的巨额分红?

突击股东锁定3年,对资本市场有何影响?

谷歌+脸书股权激励启示:哪些设计原则帮你穿越周期?

2021年变局:IPO收紧了?

如果不分红,华为会怎样?

网址: IPO速递|青松医药“太子”不劳而获得股权激励,IPO前突击巨额分红 http://m.xishuta.com/zhidaoview24376.html