IPO观察 | 曾经的P2P龙头、现在的放贷平台,陆金所控股是不是换汤不换药?

10月8日,平安集团旗下的投资理财平台“陆金所控股”正式向美国证券交易委员会(SEC)首次公开递交了招股说明书。高盛(亚洲)、美国银行证券、瑞银、汇丰银行、平安证券(香港)等担任承销商,平安集团占股42.3%。

招股说明书没有披露陆金所控股的实际拟募资金额。但据此前市场传闻,陆金所控股此次IPO将募集20亿至30亿美元。

今年上半年,理想汽车、小鹏汽车等国内公司纷纷赴美上市。对比来看,陆金所控股的融资额度最高,有望成为今年在美股上市的最大中概股IPO,并且可能是美国迄今为止最大的金融科技IPO。

不仅如此,京东数科、蚂蚁金服也在2020年9月先后递交了招股书,“今天下三分”格局基本确定。

然而,最值得关注的不是上市本身,而是这几年来,陆金所控股的起死回生之路:从P2P平台,转型为以科技为基础的B端金融平台。

过去:从P2P起,以P2P终

这已经不是陆金所的第一次冲刺IPO了。

2016年1月,中国平安集团旗下的投资理财平台陆金所的董事长计葵表示,陆金所最早于当年下半年上市。

在此之前,P2P市场正处在水大鱼也大的野蛮生长时期:2014年P2P行业的增速为269%、2015年为259%、历年平均为281%。这其中,成立于2012年的陆金所作为“好风凭借力,送我上青云”的典型,顺势成为了P2P网贷行业业务排名第一的平台(2014年~2016年),并且在2016年2月完成融资后,估值达到了185亿美元。

市场一片火热,陆金所也坐上了头把交椅。上市之路看起来并无太多阻碍。

然而2016年4月,《互联网金融风险专项整治工作实施方案》发布并开始实施,其中P2P成为重点整治对象。

不仅上市之路戛然而止,甚至连支柱业务P2P都要进行调整。

于是,陆金所将网贷业务服务剥离出来,交由旗下子公司“陆金服”运营;陆金所转型至“三所一惠”布局,是陆金所、重庆金融资产交易所、深圳前海金融资产交易所,和陆金所控股旗下开展融资担保、商业保理、小额贷款等业务的平安普惠。

2019年7月18日,陆金所正式宣布结束P2P业务;而目前,平安普惠已经成为陆金所控股的主要利润来源。

现在:放贷占收入八成

结束P2P、形成“三所一惠”后,陆金所的财务状况也并不差。

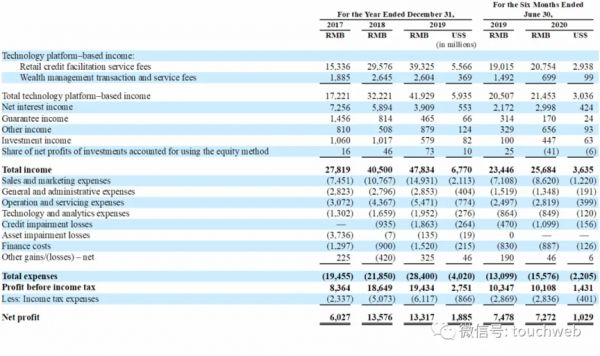

招股书显示,陆金所控股2017年、2018年、2019年分别实现营收278.19亿元、405亿元、478.34亿元,净利分别为60.27亿、135.76亿、133.17亿元。

来源:招股书

陆金所控股净利润率从2017年的21.7%提高到2020年上半年的28.3%,2017年到2019年间的净利润年复合增长率达到近50%。

陆金所控股2020年上半年营收为256.84亿元,净利润为72.72亿元。

同为金融科技巨头的蚂蚁金服和京东数科,上半年营收分别为725.28亿元和103.27亿元,蚂蚁金服的净利润为219.23亿元,京东数科的净亏损为6.7亿元。横向对比,可以看到陆金所控股的实力不容小觑。

招股书中,陆金所控股定位自己为中国领先的科技型个人金融服务平台,两大主营业务为零售信贷和财富管理,主要为个人、中国的小企业主和工薪阶层提供贷款,并为中国中产人群和富裕人口提供量身定制的财富管理解决方案。这两大业务分别在中国非传统金融机构市场中排名第二和第三。

简单概括,就是放贷和理财。

放贷业务由平安普惠提供,截至2020年6月30日,陆金所贷款业务用户数达到1340万,其中,小微企业(员工少于30人且年收入低于500万的企业)占69%;理财业务由陆金所平台提供,人均用户持有资产规模为2.93万元。

截至2020年9月30日,陆金所控股管理贷款余额达5358亿元,同比增长21.4%;管理客户资产规模达3783亿元。

不过,这两大支柱也有排名先后。2020年上半年,财富管理业务贡献的收入占比只有2.7%,同比大幅下滑53.15%至6.99亿元;零售信贷业务贡献了八成以上的收入来源,为207.54亿元,同比增长9.1%。

这样看来,似乎陆金所控股还是“放贷”平台,那本质上和“P2P”有什么区别?

未来:在所不惜加科技、搞B端

本质上和P2P没有区别。因为不管是现在的陆金所,还是曾经的P2P,本质都是“贷款”。

因此很多人认为,陆金所控股换汤不换药,前路依旧坎坷。

事实上,贷款也是金融的本质之一。P2P接连爆雷并被整顿并不是因为做了“贷款”的生意,而是因为行业的不规范。

而陆金所控股与P2P的不同,在于已经规范的模式,和更先进的发展方向。

招股书详细介绍了陆金所控股的两大运营模式,分别为“轻资产”和“中心辐射”。

“轻资本”模式,即只做平台,自己“不碰钱”。

在陆金所控股的零售信贷业务中,贷款资金中由第三方提供资金的贷款占比从2017年的51.8%已经上升到2020年中的99.3%。这直接将公司承担的信用风险从2017年12月31日的24.6%降为2020年6月30日的2.8%。

在其财富管理业务中,陆金所平台8600只产品100%来自429家第三方金融机构,平台无需担负产品兑付信用风险。

不过,轻资本也是P2P平台的优势之一,只能说陆金所控股的“轻资本”模式现在更规范,并不能说是其独特之处。

“中心辐射式(Hub & Spoke)”模式,是基于零售信贷与财富管理两大平台为Hub(枢纽),Spoke(辐射)金融机构,向用户提供符合其风险偏好和个性需求的贷款和理财产品,并通过丰富的用户数据不断优化和提供个性化的金融服务。

这一模式的优势在于,陆金所控股的业务能够具有高度延展度,同时能够拓展多样化产品种类。招股书披露,陆金所控股已经与超过50家提供担保、增信的金融机构在零售信贷方面合作,与400多家产品方合作提供财富管理服务。

而这两个运营模式能够合规、健康运作,基础是近年来陆金所控股通过科技系统发力,谋求B端转型。

平安集团正在经历一场“科技革命”。 自从2017年,姚劲波提出“金融+科技”双驱动的概念后,集团开始了自上而下的“万事加科技”。接近平安集团内部的人士称,即使底层业务员抗拒、即使会触动部分中高层的利益,集团也一定要将“加科技”推行下去。

2020年上半年,陆金所的技术和分析开支为8.49亿元,占收入的比重只有3.3%。虽然同期的蚂蚁金服研发费用达到57.2亿元,占收入的比重达到7.9%,但基因不同,蚂蚁从成立那一刻就是以技术为导向,而陆金所的科技革命仅开始三年,其投入已经远超其他金融平台了。

如此推行决心和力度,必然会带来成效。早在2017年,当传统金融还在使用调查问卷的方式做KYC( Know Your Customer)时,陆金所平台就可以通过技术手段精准识别用户的风险承受能力和风险偏好,从而作出更好的投资产品匹配的KYC系统。

这也是轻资本模式实现低风险,和中心辐射模式实现个性化的基础所在。

另一方面,陆金所控股正不断提升B端的业务比重。

中国平安2019年报显示,陆金所控股的消费金融资管规模大幅下滑、代销产品基本停滞,但B端资产规模大增780%,达到652亿。这些主要是通过与信托、银行等深度合作,嫁接陆金所控股的科技赋能系统投资产生的资产余额。

大力发展B端的好处是,能够降低贷款的信用风险,增加理财的产品品类。

总结来看,在所不惜加科技、搞B端,直接让陆金所控股打了一场漂亮的翻身仗,从半死不活的P2P平台,到今年最大的中概股IPO。陆金所的“变形记”或许值得其他金融平台借鉴。

相关推荐

IPO观察 | 曾经的P2P龙头、现在的放贷平台,陆金所控股是不是换汤不换药?

陆金所上市:昔日P2P龙头转型上岸,收入八成靠放贷

中国P2P一哥赴美上市,陆金所的未来有多少想象力?

陆金所赴美IPO,招股书背后的“金钱”生意

黎明尚未到来,陆金所如果撤了,网贷行业还撑得住么?

正在被边缘化的陆金所,明天走向哪?

陆金所赴美上市:或将成为迄今为止美股最大的金融科技IPO项目

陆金所能在纽交所站稳脚跟吗?

陆金所预计下周五登陆纽交所:至多募集超27亿美元

中国平安联席CEO:P2P占陆金所业务比重少于20%

网址: IPO观察 | 曾经的P2P龙头、现在的放贷平台,陆金所控股是不是换汤不换药? http://m.xishuta.com/zhidaoview13839.html