陆金所赴美上市:或将成为迄今为止美股最大的金融科技IPO项目

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者:Uncle C,36氪经授权发布。

本文为IPO早知道原创

作者|Stone Jin

微信公众号|ipozaozhidao

据IPO早知道消息,中国平安旗下金融科技平台陆金所控股于北京时间10月8日正式向美国证券交易委员会(SEC)递交F-1招股说明书,计划以“LU”为股票代码在纽约证券交易所挂牌上市。

据《IPO早知道》获悉,陆金所控股在招股书中用作“占位符”的募资额为1亿美元,而实际募资规模则预计将达到20亿美元至30亿美元。这意味着,陆金所控股或将成为迄今为止美股最大的金融科技IPO项目。

此外,陆金所控股本次IPO的承销商阵容同样豪华,包括高盛、美银证券、瑞银、汇丰、平安证券、摩根士丹利、中信里昂证券、杰弗瑞等均在承销商之列。

招股书显示,作为一家技术驱动的金融服务平台,陆金所控股主要解决中国小企业主和工薪工人对个人贷款的巨大需求,并为中国快速增长的中产阶层和富裕人口提供量身定做的财富管理解决方案。

奥纬咨询的报告显示,截至2020年6月30日,陆金所控股两大核心业务——零售信贷和财富管理的业务规模分别在中国所有金融服务提供商中排名第二和第三。

截至2020年9月30日,陆金所控股管理贷款余额达5358亿元;管理客户资产规模达3783亿元。

值得一提的是,陆金所控股的招股书亦首次详尽披露了其融资历史和投资方名单。

2015年3月和2016年1月,陆金所控股完成总计7.77亿美元的A轮融资;2016年1月,陆金所控股完成9.24亿美元的B轮融资;2018年11月和2019年12月,陆金所控股完成总计14.11亿美元的C轮融资。

而参与历轮融资的投资方则包括莱恩资本(LionRock)、摩根大通证券、瑞银伦敦分行、日本金融公司SBI控股、中银集团、民生银行、碧桂园控股、国泰君安、沙特主权基金、卡塔尔投资局、麦格理集团等数十家国内外知名投资机构。

陆金所控股表示,IPO募集所得净额将主要用于进一步提升整体的运营效率,包括继续加强技术基础设施建设、技术研发、技术投资或收购、产品开发、销售与营销活动等。

基于轻资本的运作模式,风控能力持续优化

目前,陆金所控股主营业务分为零售信贷和财富管理两大部分,前者主要基于“平安普惠”展开,后者即指“陆金所”平台。

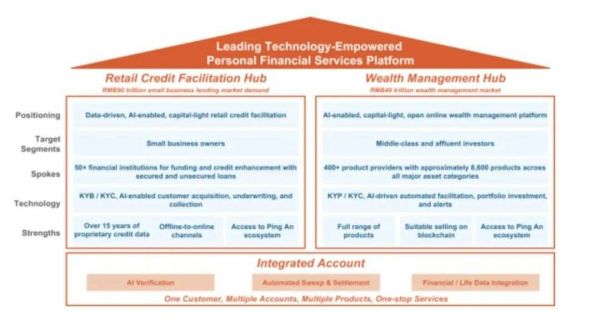

值得一提的是,陆金所控股在招股书中屡次强调,其在过去几年已逐渐向轻资本的运作模式转型,并称之为“Hub & Spoke”(中心辐射式)模型。

具体来讲,“Hub & Spoke”是指陆金所控股将零售信贷与财富管理两大平台定义为Hub(枢纽),进而Spoke(辐射)金融机构,向用户提供符合不同风险偏好和个性需求的贷款和理财产品,并基于日益丰富的用户数据,再次反哺平台进一步优化服务以及提供更为个性化的金融服务,以形成良性循环。

反映在运营指标上。

零售信贷业务方面。截至2020年6月30日,陆金所控股已与超过50家银行、信托和保险公司合作,累计借款人数为1340万人;财富管理业务方面,截至2020年6月30日,陆金所控股已与429家机构产品提供方合作,为1280万活跃投资客户提供约8600种财富管理产品。

而“轻资本”运作的另一大益处则在于,其在较大程度上能够增强风控能力,为后续的业务增长提供一定保证。

2017年至2019年,陆金所控股来自第三方提供担保的贷款比例由75.4%增长至95.6%;截至2020年6月30日,陆金所控股自身的信用敞口风险占比仅为2.8%。

此外,截至2020年6月30日,陆金所控股存量网贷产品的占比下降至12.8%,规模仅剩478亿元,而现有的产品中资管计划和银行理财产品规模、占比较大。

另外需要注意的一点是,陆金所控股分别已于2017年下半年和2019年8月停止B2C产品和P2P产品。截至2020年6月30日,存量网贷产品占财富管理交易服务费用下降至40.5%。陆金所控股预计,P2P相关产品规模占客户资产管理规模及服务费用的比例将进一步减小,自2022年完全清零。

净利润复合年增长率超48%,用户以高净值人群为主

基于前述“轻资本”运作模式带来的业务增长,陆金所控股过去三年的财务表现亦较为可观。

2017年至2019年,陆金所控股的营收分别为278.2亿元、405.0亿元和478.3亿元(人民币,下同),复合年增长率为31.1%;净利润则分别为60.3亿元、135.8亿元和133.2亿元,复合年增长率为48.65%;净利率同样从2017年的21.7%增至2019年的27.8%。

2020年上半年,陆金所控股的营收为256.8亿元,净利润为72.7亿元,净利率为28.3%。

从收入结构来看,基于科技平台的收入成为陆金所控股的营收主要来源,在2020年上半年的收入占比为87.7%,其主要包括零售信贷交易促成服务费和理财交易服务费。

业务规模方面,2017年至2019年,陆金所控股新增贷款总量分别为3438亿元、3970亿元和4937亿元,复合年增长率为19.8%;2020年上半年,新增贷款亦同比增长24.8%至2845亿元。

从用户画像来看,陆金所控股的用户群体均以高价值人群为主,这一方面有效减少违约风险,另一方面亦为业务边界的拓宽提供先天优势。

零售信贷业务方面,贷款业务用户中,员工少于30人且年收入低于500万的小微企业占比为69%。陆金所控股在招股书中提及,“这部分客户所属的行业不同,包括零售,批发,制造业、建筑业和服务业。经济活动的多样性,加上地理位置的差异化,帮助进一步分散我们的风险。”

此外,在所有借款人中,92%持有信用卡、57%拥有房产、57%没有未偿还的无抵押贷款;借款人平均无抵押借款规模为14.65万元,有抵押平均借款规模为42.24万元,远高于同期前五大非传统金融服务提供商平均5000元的借款规模。

财富管理业务方面,平台管理用户资产中的近75%资产由投资规模超过30万元的客户所贡献,用户留存率达95%;其财富管理人均持有资产2.93万元,是同期前五大非传统金融服务提供商平均用户资产(8000元)的3倍。

平安集团持股42.3%,来自平安的收入占比3.4%

显然,陆金所控股与平安集团的关系无疑是不可回避的一个点。

IPO前,平安集团直接持有陆金所控股42.3%的股份,Tun Kung Company Limited则持有42.7%的股份,而Tongjun Investment Company Limited(下称Tongjun)和Lanbang Investment Company Limited分别持有TunKung41.0%和37.4%。其中,Tongjun代表中国平安某些高级雇员持股,其管理委员会成员为5名中国平安员工。

但这里需要指出的一点是,诚然陆金所控股作为平安集团旗下科技板块的一员,但相较于平安好医生和金融壹账通,陆金所控股来自平安的收入占比仅有3.4%。

当然,陆金所控股在招股书中亦强调,“作为平安生态系统的一员,这个身份帮助我们在零售信贷和财富管理领域建立自己的信誉。通过平安生态,我们可以潜在接触到其超过2.1亿人的金融服务客户,其中一部分是小企业主、中产阶层和富裕投资者。我们还可以与平安在业务、分销渠道、产品方面进行多项合作,包括保险、投资、银行和策略等方面。”

而基于平安集团的金融生态圈和自身的技术优势,陆金所控股或将在IPO后继续提升自己的服务能力和业务范围,进而进一步抢占市场份额。

相关推荐

陆金所赴美上市:或将成为迄今为止美股最大的金融科技IPO项目

陆金所赴美IPO:上半年净利润73亿,平安持股逾42%

陆金所赴美IPO,招股书背后的“金钱”生意

中国P2P一哥赴美上市,陆金所的未来有多少想象力?

IPO观察 | 曾经的P2P龙头、现在的放贷平台,陆金所控股是不是换汤不换药?

上市地选择:为何蚂蚁选择A+H上市,而陆金所选择登陆美股?

陆金所能在纽交所站稳脚跟吗?

出海日报|平安旗下陆金所将赴美IPO;Flipkart将接手沃尔玛在印度的零售业务

陆金所赴美上市,拿什么对标蚂蚁和腾讯?

金融科技“剩者为王”:蚂蚁、陆金所上市 华尔街挖掘低估中概股

网址: 陆金所赴美上市:或将成为迄今为止美股最大的金融科技IPO项目 http://m.xishuta.com/zhidaoview13817.html