正在被边缘化的陆金所,明天走向哪?

编者按:本文来自微信公众号“螳螂财经”(ID:TanglangFin),作者 古海归人,36氪经授权发布。

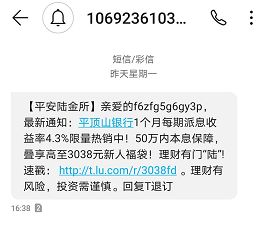

昨天突然收到了陆金所发来的营销短信,定睛一看,1个月每期派息收益率4.3%,内心一惊,难道每个月都有4.3%的收益率。虽然作为一个财经人士,很快就反应过来这必然是年化收益率,但这种带有模糊性的描述有可能会引来一些不懂金融人士的关注。即便在陆金所APP的这个产品界面也仍然没有年化收益4.3%这样的描述,只有在界面的最下面的“查看详细规则”里面的第三点才有计算规则:每期利息=本金*每月派息利率*计息周期内实际存款天数/360天。

在P2P行业开始被管制之前,这个行业乱象丛生,年化收益超20%的平台一抓一大把,现如今都是爆雷或者以其它方式退出了。“螳螂财经”认为,现在陆金所这种营销是带有误导性的,应该要加上年化两个字,如改成“每月派息年化收益率4.3%”才更符合实际。

结合当下行业现状,可能陆金所这么做也是有其“苦衷”的。目前,陆金所理财产品的整体年化收益看基本都降到了6%以内,大部分是在4%左右的水平。这样的收益率不论是银行还是券商都能提供,陆金所之前近10%的收益水平优势基本上不复存在,转型之路自去年下半年就开始了。

“三级跳”已过半:“单足跳”即将收官,“跨步跳”顺利运行

众所周知,陆金所是一个做P2P的平台,在行业中一直是老大的位置。去年7月18日,陆金所正式宣布“退群”,结束了近9年的P2P业务。

现在陆金所APP中主界面已经看不到网贷业务,只有点开全部业务中才能找到网贷的接入口,最后两个较高收益率的产品也已经售罄。按照时间推算,目前的产品将于2022年结清。由于产品有保险公司或担保公司提供还款担保措施,所以陆金所的这第一跳应该可以平稳结束。

结束“单足跳”的陆金所,转向第二步“跨步跳”。目前,陆金所的主要业务换成了银行理财产品、集合资产计划、零钱理财以及基金投资等传统投资理财产品,虽然也有路易拍、代销保险等,但都不能算主业。

虽然是转型的过渡阶段,陆金所目前的业务似乎开展得还比较顺利。

一方面,在中国平安披露的一季度报中,陆金所的线上财富管理领域,陆金所控股客户资产规模一季度增长了2.3%至3,548.48亿元。“老爸”陆金所控股优化了产品结构,使得标准产品和B端合作资产快速增长,同时依托科技能力搭建智能经营体系,运用AI技术实现客户与产品的智能匹配。陆金所控股2019年管理贷款余额4622亿,超过24家持牌消金公司截至2019年9月的合计数。同时,在产品结构调整方面,重点布局财富管理业务,资产端合作机构已达300余家。

另一方面,即便去年7月就宣布停止了P2P业务,陆金所的平台注册用户仍然有9.1%的增长幅度,活跃的投资客户数还保持在两位数的水平。这是由于整个P2P行业乱象频发,使得很大一部分习惯于投固定期限理财产品的投资者被迫接受利息更低但安全性偏高的传统理财产品。

然而,传统理财产品的特性决定了其竞争力并不能持续领先。4个点左右的收益率理财产品证券公司、银行等公司一抓一大把,证券公司和银行且有固定和广泛的营业网点,人们的信任度更高。在P2P行业整体出清,投资者完全溢出后,陆金所的客户增长也将大概率面临疲乏期。如果后期想要走上市的道路,必然还需要更有竞争力的业务模式出来。

2019年10月24日,平安集团董事会决定成立全国性科技型消费金融公司。同年11月27日,银保监会同意中国平安在上海市筹建平安消费金融有限公司。

第三步“跳跃”自然而然浮出水面。2020年4月9日,上海银保监局官方网站显示,已于3月30日批准平安消费金融有限公司开业,核准该公司注册资本为50亿元人民币。从股权关系看,此次中国平安出资30%的比例,而陆金所控股公司的三家关联公司合计占70%。

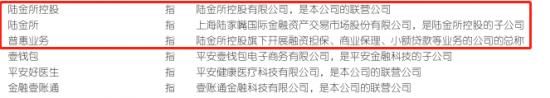

由于平安集团的股权结构非常庞大和复杂,各个公司之间有很多交叉持股,所以“螳螂财经”只能说清其中的部分股权关系。通过天眼查等渠道整理出下面的关系图,陆金所的脉络就清晰了很多。可以看出目前整个陆金所转型都是围绕陆金所控股进行的,包括之前中国平安把平安普惠金融的股权转给陆金所控股的操作以及平安普惠金融的重组。

陆金所控股部分股权关系图

陆金所转型消费金融独角兽上市?非也

自去年陆金所停止P2P新增业务以来,市场关于陆金所转型消费金融的声音不绝于耳,有人甚至直接把陆金所和消费金融独角兽挂钩。但我们通过梳理后可以发现,这次平安整合的是陆金所的“老爸”陆金所控股。“螳螂财经”认为,中国平安之所以这么做很有可能是为了尽快将陆金所控股打包上市,形成与汽车之家、平安好医生等并列的上市子公司。

1、中国平安财报中,与金融一账通、汽车之家等平级的是陆金所控股

从中国平安2019年年报和2020年一季度报中可以看出,关于陆金所经营情况的通报都是并在陆金所控股里面的,单独说陆金所的字眼极少;从财报文字描述看,陆金所控股和汽车之家、平安好医生是处于同一维度的。如果中国平安有意将陆金所单独上市,应该会在财报中多多宣传和提及,而这一情况并没有出现。

2、陆金所并不是消费金融的直接承载体

从目前平安的动态可以看出,平安消费金融有限公司并不是直接设立在陆金所旗下,而是通过陆金所控股旗下其它三个控股公司出资与母公司中国平安共同新开,与陆金所还隔了几层关系在里面。目前陆金所的传统理财业务相对较为单一,竞争力相对有限,单独上市可能卖不到好的价钱。

——截自中国平安年报

3、陆金所控股兼顾toB、toC业务,并非是一家消费金融独角兽

陆金所控股吸收了平安普惠金融的原有体系,面向小微型企业主、个体工商户、普通工薪阶层开展融资担保、融资咨询、小额贷款等业务。现在又有平安消费金融公司的加入,把个人消费金融业务也合并进来,陆金所控股的整体信贷业务线就完整了。如果中国平安将陆金所控股打包上市,那么它也不应该划分为线上“消费金融”独角兽,而是归类为信贷体系的巨头。

4、P2P行业必然出清,陆金所即使转型仍可能不被资本看好

日前全国人大代表徐诺金表示,互金监管要坚持“分类处置、以退为主”的整治策略,深入彻底清理P2P网贷风险,坚定推动市场风险出清。行业的总基调已经无可逆转,所以资本市场对P2P资产并不看好,即便是成功转型也难获认可。从赶在监管风暴之前赴美上市的P2P公司的股市情况看,基本上都是一路大幅下跌,如同样是行业巨头的拍拍贷转为信也科技后,股价依旧持续下跌。信而富、微贷网、和信贷等都是同样的情况。所以,即便陆金所能够在美上市,资本市场也并不会看好后市,平安集团也不会去碰这根“钉子”。

消费金融的落地或与陆金所业务无关

通过以上分析,我们通过平安高层在上市的偏向以及平安消费金融公司的股权安排上可以推测出,陆金所并不是整个转型的最终承载者,这也意味着陆金所前面标准的完成“两连跳”后中途出现了一定的方向转折。而这次消费金融公司的业务落地可能会离陆金所平台较远。

2020年4月23日,平安消费金融有限公司在上海正式开业,成为全国首家定位于“科技+金融”的消费金融公司。据报道,平安消金公司正在自主研发全套涵盖消费金融全业务流程、全生命周期的核心技术系统,通过打造全线上消费信贷产品体验、智能风控、智能获客的三大核心能力,最终将形成全智能化的线上无接触消费信贷服务。

在这之前,陆金所原本是可以期望以其庞大的用户基础和信贷数据,让平安消费金融业务直接通过陆金所进行APP页面的升级改造或者导流。但从以上的报道中可以看出,平安消费金融公司的决定是重新来过一遍,完全自主研发业务流程和技术系统。如此一来,消费金融的落地也就跟陆金所基本没有太大的关联了。

消费金融业务的拓展需要有消费场景的支持。据董事长陈东起介绍,这次平安消费金融公司将依托是金融服务、医疗健康、汽车服务、房产服务、智慧城市这五个切入口,而陆金所不过是平安金融服务生态圈中的一小部分。

失去转型消费金融这根“救命稻草”,陆金所的明天几乎可以一目了然。等到过两年平台的投资者产品一到期,能够继续关注陆金所业务的投资者还能有多少实未可知,只希望将来它不要成为平安业务中的“一根鸡肋”就好。

结语

在“螳螂财经”看来,陆金所曾经作为平安集团的宠儿,行业的老大,有过风光的大好光景,如今实质上陆金所已经逐渐被平安集团边缘化,这或许只是整个P2P行业退出历史舞台的一个缩影。

陆金所走到今天这个地步,时也,命也。然而不论是P2P也好,消费金融也罢,只有符合社会需求的产品才能更好的生存下去。目前我国消费市场体量较大,整个消费金融市场依然有着不小的发展空间,平安集团虽然看中了“消费金融”的趋势,却也并不一定就会成功。要知道在它们还刚起步的时候,捷信、招联、马上等头部的消费金融公司已经在这个领域扎下根,并长出了茂盛的枝叶。未来平安消金如何在“夹缝”中求得生存,陆金所的明天又何去何从,这些都值得陆金所控股乃至平安母公司管理层们深思。

相关推荐

正在被边缘化的陆金所,明天走向哪?

中国P2P一哥赴美上市,陆金所的未来有多少想象力?

陆金所能在纽交所站稳脚跟吗?

互金巨头转型:蚂蚁金服回归科技,陆金所回归金融

陆金所赴美IPO,招股书背后的“金钱”生意

IPO观察 | 曾经的P2P龙头、现在的放贷平台,陆金所控股是不是换汤不换药?

陆正耀或失瑞幸控制权,提前“清洗”董事会为哪般?

黎明尚未到来,陆金所如果撤了,网贷行业还撑得住么?

陆金所预计下周五登陆纽交所:至多募集超27亿美元

陆金所赴美上市,拿什么对标蚂蚁和腾讯?

网址: 正在被边缘化的陆金所,明天走向哪? http://m.xishuta.com/zhidaoview10378.html