三只松鼠2020新财报:利润下滑都是疫情的锅?

编者按:本文来自微信公众号“刘旷”(ID:liukuang110),作者刘旷,36氪经授权转发。

图源:刘旷

在某个午后,甲方的“五彩斑斓黑”要求正让你焦头烂额生无可恋,而这时,手边有一份可口零食能够帮你脱离苦海暂时快乐,岂不是美滋滋?虽然在一整包零食见底后,这种快乐也随之一起消失,徒留回味。

这种零食给予的快乐,类似于“奶茶续命”的欢愉,给烦闷生活增添了一丝丝乐趣。而三只松鼠,就是这种快乐的“供应商”。近日,三只松鼠公布了2020一季度业绩预计,预计实现归属股东的净利润为1.78亿—2.1亿元,同比下降15.76%—28.6%。

三只松鼠在2019年确认营收超过百亿,达到101.94亿元,同比增长45.61%。而归属股东的净利润为2.49亿元,同比下滑17.8%。从数据中不难看出,三只松鼠正处于一种营收高速增长,但盈利却逐渐下滑的态势。

三只松鼠的烦恼:盈利持续下滑

实际上,三只松鼠的业绩下滑已经延续了一段时间。

在2019年第三季度,三只松鼠实现营收22.03亿元,同比增长53.21%,但是净利润只实现了2921万元,同比减少50.95%。而四季度的利润下滑则更为严峻,在营收继续上涨达到340.75亿元的同时,却亏损了4521万元。

对比之前三只松鼠的净利增长至少30%的历史数据来看,这无疑是很明显的业绩变脸。而营业成本的居高不下,则是造成这种情况出现的一个重要原因。

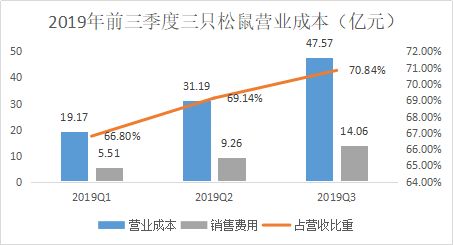

去年前三季度,三只松鼠的营业成本分别为19.17亿元、31.19亿元、47.57亿元,分别占营业总收入的比重为66.80%、69.14%、70.84%,其中销售费用分别是5.51亿元、9.26亿元、14.06亿元。

2019年Q1-Q3三只松鼠营业成本

销售费用的节节攀升,主要是由于三只松鼠对电商渠道太过于依赖。根据官方数据可知,三只松鼠在天猫和京东两个平台上的销售额占全部销售的80%以上,这种对线上渠道的过度依赖,导致了三只松鼠的平台运营费一直居高不下,进而吞噬利润。

从2018年开始,三只松鼠的平台运营费增长速度就已经超过了营收的增长。2018年和2019上半年,三只松鼠的营业收入分别增长26%和39%,而同期的平台运营费增速却为60%和75%。

而三只松鼠一直引以为傲的轻资产模式,却也成为了三只松鼠盈利持续降低的另一个重要原因。三只松鼠想要提高盈利,无非是从提高营业和减少开支两个方面入手,但是提高营业会导致平台运营费用的增长,这个选项并不合适。

似乎三只松鼠的选择只剩下减少支出这一选项。但是三只松鼠的轻资产模式,可以用来压缩的支出空间并不大,双向的困境共同拉低了三只松鼠毛利率和净利率。

成长于电商红利时期的三只松鼠,因为其代工模式的原因,其毛利率一直备受关注。从招股书中数据可知,从2016年到2018的毛利率分别为30.20%、28.92%、28.25%,也呈现逐年下降的趋势。

而在电商红利逐渐消失的情况下,三只松鼠毛利率下跌的同时,销售费用却在节节攀升,这在一定程度上限制了公司利润的增长。尽管身处十分热闹的休闲零食市场,但始终是薄利多销,盈利规模难以扩大。

线下突破

盈利走低的困境之下,三只松鼠也在寻求新的突破。而从三只松鼠对发展线下门店和扩张产品种类的热忱来看,似乎扩大规模成为了三只松鼠新的选择。

早在2016年,三只松鼠就开始了拓展线下渠道,但是渠道的拓展并不顺利。到2019年,三只松鼠只有150家左右的线下门店,主要建在二三线城市。

在2020年,三只松鼠调整了线下门店的开店策略。未来新开的门店将主要集中在四五线城市,目标是拓展规模较小的经销商。早在此前,三只松鼠的负责人就表示在2020年三只松鼠投食店目标为200—250家,松鼠小店1000家。2025年开店目标是1000家投食店。1万家松鼠小店。

而以往专注于线上渠道销售的三只松鼠发力线下门店后,面对的是不熟悉的业务领域,以及完全不同的经营模式。如果这个预期的目标可以实现,三只松鼠在面对激增的线下门店时,是否有足够的门店管理能力去妥善经营,也依旧是未知的问题。

而对产品种类的扩张则是三只松鼠扩大规模的另一项举措。近日,三只松鼠发布公告称,拟使用自有资金4225.6万元投资设立4家全资子公司,除一家仍为休闲食品企业之外,其余三家分别为婴童食品企业、宠物食品企业以及礼品企业。

而在此之前,三只松鼠还宣布增设5家子公司、1家孙公司。至此,不到两周的时间,三只松鼠已经增设了10家公司。

举例来说,针对宠物市场,三只松鼠创立了“养了个毛孩”宠物食品有限公司,经营范围包括研究、开发、销售宠物食品、宠物用品、宠物保养品。而宠物市场是否能满足三只松鼠的需求呢?

根据《2019年中国宠物行业白皮书》显示,2019年全国犬猫数量高达9925万只,且全年中国城镇宠物犬猫消费市场规模高达2024亿元。同时在目前的国内宠物市场中,消费者选择进口品牌的倾向比较明显,有超过40%的“铲屎官”倾向于选择进口品牌。

可以看出,国内目前宠物市场规模很大且品牌的集中度不高,宠物食品应该会是一个不错的市场品类,国产宠物食品也会有较大的发展空间。

但是盲目多元化经营也会产生一定的风险。从实际运营上来说,所谓隔行如隔山,三只松鼠如何通过自身的优势切入宠物市场,对三只松鼠的团队、体系、人才和运营都提出了更高的要求。

不难看出,三只松鼠短期内增设10家公司有两方面的考虑,一方面是为了渠道下沉,以便于在未来配合线下的市场布局,与预计开设的大量线下门店形成互联互通;另一方面是为了拓展新领域,以寻求新的业绩增长。

这种举措有想象空间,但也充满了挑战。虽然投资的金额不大,但是在多方向布局母婴产品、宠物食品等领域,不禁让人担忧三只松鼠的战略目标是否清晰。并且这些领域之间并不能产生协同效应,这无疑又增加了三只松鼠的运营难度。

尽管拓宽业务领域增加了三只松鼠的产品类别,并且三只松鼠的本意应该是想提升自己的净利率水平。但是同时进入多个不同且陌生的领域,可能会造成更进一步的亏损,从而让三只松鼠本就惨淡的盈利“雪上加霜”。

对于此时的三只松鼠,利益和规模,就像是鱼和熊掌一样难以兼得。而三只松鼠选择了扩大规模,这也意味着选择了一条充满挑战的路,尤其在“现金为王”的当下,三只松鼠的选择让风险陡增。

代工模式的后遗症

如果把产品质量比作一个食品企业的腿部,把销售和规模当做头部,那么三只松鼠就是“头重脚轻”的典型。

成立于2012年的三只松鼠是一家含着金汤匙的企业,在电商红利的促进下,创始人章燎原带领三只松鼠在短短几年时间里取得了惊人的销量。然而在没有自有工厂的情况下,三只松鼠能获得如此惊人的增长,依靠的则是其“代工模式”,也就是“贴牌生产”。

其实贴牌生产在食品行业中很常见,三只松鼠也是其中一家。这种模式之下,代工方和三只松鼠只不过是合作伙伴关系,代工厂只负责生产加工,而三只松鼠则负责品牌效益、资源对接和营销等方面。

这种模式有着不少的优点,不仅可以在短时间内促进产品规模的壮大,获得很高的利益,也可以让三只松鼠减少生产经营方面的投入。但是在代工模式给三只松鼠带来了短时间内惊人增长的同时,也为三只松鼠的发展埋下了隐患。

代工模式很明显是一把双刃剑。在注重扩大规模的情况之下,三只松鼠对货量的需求也会急速上升,这意味着需要更多的代加工厂商。然而三只松鼠却不能保证所有的代加工厂商的加工质量都“上线”,也就难以保证其所有食品的质量问题。

而之前三只松鼠爆出的甜蜜素超标事件和霉菌超标事件,也正好印证了这一点。有消费者自行对三只松鼠的产品进行了甜蜜素检测,发现部分产品符合国家标准,而有部分产品却严重超标,这也表明了三只松鼠对其产品并不完善的质量控制力。

三只松鼠却把产品外包装做的十分漂亮,不论是在附属配件还是包装袋上都下足了功夫。但是在食品质量难以保证的情况下,外包装再好,也只是“金玉其外败絮其中”。

这也会让很多消费者认为三只松鼠存在过度包装的问题。看起来很大很华丽的一包零食,在打开才发现,丰满的包装之下,却是骨感的内容。对此消费者很难买账,甚至会觉得自己受到了欺骗,也让不少三只松鼠的老用户最终选择离开。

尽管在预告中三只松鼠称由于受疫情影响,公司线下业务因客流不足导致营收大幅下降,线上业务因交通因素也受到了一定的影响,从而导致销售费用以及固定费用摊销攀升,影响了一季度净利润的同比下降。

但是三只松鼠对营销和规模的偏重和对产品质量的放任,不断挫伤消费者的信任和品牌忠诚度,才是其是盈利持续下滑背后的根本原因。

想要在食品行业中保持长久的发展,最为重要的依旧是作为基础的食品质量问题,然而作为一家食品企业,“头重脚轻”的三只松鼠似乎走错了方向。

相关推荐

三只松鼠2020新财报:利润下滑都是疫情的锅?

三只松鼠 四面楚歌

从如涵到三只松鼠,背靠阿里发大财

拼多多 or 淘宝,谁更适合「三只松鼠」们卖货?|36氪研究

三只松鼠上市:“国民零食第一股”的进击与挑战

一波三折,三只松鼠终于要上市了 | 钛快讯

最前线丨都是戈恩的锅?日产迎来10年来最差季度财报

IPO之路一波三折 三只松鼠被指盈利能力差

拼多多和三只松鼠,谁在说谎?

三只松鼠章燎原:20年难遇的品牌机遇期,如何三步制胜?

网址: 三只松鼠2020新财报:利润下滑都是疫情的锅? http://m.xishuta.com/zhidaoview8862.html