主营业务毛利率下滑,资产负债率高企,“掉队”的科都电气要募资续命|IPO速递

与同行大部分企业相比,科都电气股份有限公司(以下简称“科都电气”)在资本运作上落后了。不甘“掉队”的科都电气,近期递交招股书,向创业板发起冲刺。钛媒体APP注意到,闯关背后,科都电气存在主营业务毛利率下滑、资产负债率高于行业可比公司的情形。对于账上货币资金不充裕、融资渠道单一的科都电气来说,上市似乎成了“救命稻草”。

主打产品收入规模“掉队”

从披露的招股书来看,科都电气主打产品的收入规模在行业处于倒数水平。

公开资料显示,科都电气专业从事电动工具零部件和低压电器产品的设计、研发、生产和销售,主要产品包括电动工具专用开关、控制器、工业连接器、工控电器、配电电器、建筑电器等。业绩方面,2019年-2021年以及2022年1-6月,科都电气实现的营业收入分别为40349.77万元、52360.37万元、76989.86万元、34726.65万元,对应的归属净利润分别为-4090.47万元、7276.87万元、9316.62万元、3792.37万元。其中,电动工具零部件收入为重要的营收来源,2019年-2021年及2022年1-6月,电动工具零部件收入分别为21124.21万元、32294.88万元、47937.51万元、22141.46万元,占公司主营业务收入比重分别为53.57%、 63.04%、63.03%及65.28%。

科都电气主营业务收入构成表,截取招股书

整体来看,电动工具行业的发展前景还是不错的。据招股书,2016年,全球电动工具(含上游零部件产业)市场规模为228亿美元,而2020年市场规模已达291亿美元,年均复合增速为6.1%。其中,北美及欧洲合计占比超过70%,年均复合增速分别为7.8%和 3.3%,目前仍然是全世界电动工具需求最大的市场。根据弗若斯特沙利文的相关研究,预计2020年至2025年全球电动工具市场将维持5.9%的增长,2025年市场规模将达到386亿美元。

受益于行业的发展前景,科都电气的电动工具零部件收入呈现稳步增长态势。不过,钛媒体APP注意到,与同行相比,还是稍显逊色。国内企业中,山东威达、华之杰是科都电气在电动工具零部件领域的对手。数据显示,2021年山东威达、华之杰在该领域的业务收入分别为11.42亿元、7.69亿元。

据招股书,低压电器是科都电气的另一重要营收板块。数据显示,2019年-2021年以及2022年1-6月,科都电气低压电器的业务收入分别为16707.24万元、17530.45万元、26032.68万元以及10781.57万元。

在低压电器领域,科都电气的劲敌更是不少。招股书中,科都电气将正泰电器、天正电气、良信股份、新宏泰4家公司列为竞争对手。2021年前述4家公司实现的营业收入分别为196.54亿元、29.12亿元、40.16亿元以及2.22亿元。可见,科都电气当年收入除了超过新宏泰之外,均不及其他三家企业,远不及正泰电器的零头。

目前,除了华之杰没有实现上市,山东威达、正泰电器、天正电气、良信股份、新宏泰均已完成资产证券化的布局。早在1982年就成立的科都电气,此时才寻求A股上市,可谓是“起大早赶晚集”。

主营业务毛利率持续下滑

尽管报告期内,科都电气电动工具零部件和低压电器业务收入都明显增长。不过,这两项业务的利润空间却不断被压缩,这也导致公司的综合毛利率水平不断下降。

招股书显示,科都电气2019年-2021年及2022年1-6月主营业务毛利率分别为42.19%、38.1%、33.35%及31.21%,呈现逐年下滑的趋势。2020年、2021年、2022年1-6月,科都电气的毛利率分别同比下降4.09个百分点、4.75个百分点、2.14个百分点。

钛媒体APP注意到,电动工具零部件和低压电器两大主打业务的毛利率均处于下滑水平。具体而言,2019年-2021年以及2022年1-6月,科都电气的电动工具零部件毛利率分别为39.37%、36.45%、31.22%、29.77%。同期内,科都电气的低压电器毛利率分别为44.59%、39.61%、35.74%、32.37%。

科都电气两大业务毛利率水平,截取招股书

对于低压电器毛利率下滑,一位行业人士告诉钛媒体APP,低压电器是一个充分竞争的市场,甚至可以说是红海市场。随着低压电器技术的普及,企业进入低压电器行业的门槛也是越来越低,“薄利多销”是大部分企业的选择。

上述行业人士认为,采取“低价竞争”的策略,或出于无奈之举。即便如此,科都电气的业务收入也与同行存在较大差距,似乎并没有换来更多的市场份额。如果公司毛利率持续下降,这意味着公司的利润空间将被进一步压缩。

科都电气也坦言,若未来市场竞争进一步加剧、原材料价格及劳动力成本持续上涨或人民币持续升值,而公司未能采取有效手段实现降本增效或产品议价能力下降,则可能面临毛利率下滑的风险。

前述人士认为,相比起通过打价格战换取市场份额,如何创新差异化发展之路或许才是出路。

资产负债率高于行业均值

上市背后,科都电气陷入负债高企的局面。

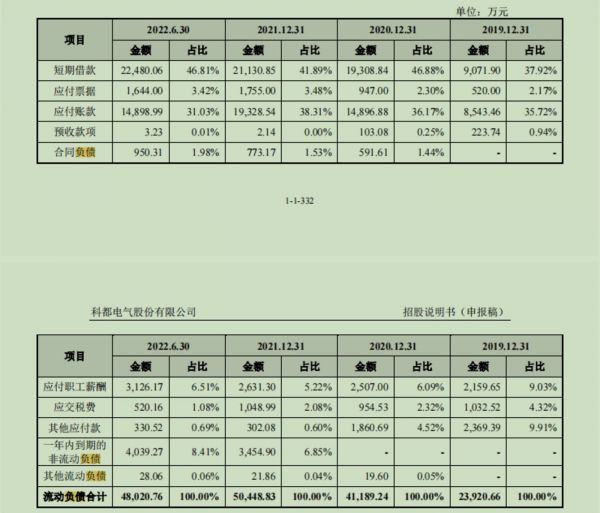

据招股书,报告期各期末,科都电气流动负债占总负债的比重分别为60.25%、82.57%、84.49%及84.41%,公司负债主要为流动负债。截至2022年6月末,科都电气流动负债4.8亿元,其中短期借款约2.25亿元。

科都电气报告期内流动负债构成表,截取招股书

科都电气的资产负债率处于高位水平。据招股书,2019-2021年以及2022年上半年,科都电气资产负债率(合并口径)分别为61.48%、60.37%、55.7%及52.59%,虽然处于下降走势,但均在50%以上。

招股书中,科都电气给出了山东威达、正泰电器、天正电气、良信股份等多家可比公司,上述公司资产负债率的平均值分别为35.51%、37.37%、45.32%、41.27%,均在科都电气之下。报告期内科都电气的流动比率分别为0.98、0.73、0.92及0.91,速动比率分别为0.56、0.43、0.5及0.45,均低于同行业可比公司平均水平。

科都电气对此表示,主要原因系报告期内公司主要通过银行借款等方式筹措资金用于日常生产经营及建设乐清新厂区。

据悉,为满足公司业务规模扩张及乐清新厂区建设的资金需求,科都电气及其全资子公司科泰电气将所拥有的部分土地使用权、房屋建筑物及在建工程设置了抵押担保向银行申请借款。截至2022年6月末,科都电气用于抵押的土地使用权、房屋建筑物及在建工程账面价值合计为5.33亿元,占公司总资产比例为49.27%。而截至2022年6月末,科都电气的货币资金仅为3514.42万元,难以覆盖当前的债务。

基于此,科都电气不得不依靠上市进行募资,其中乐清新厂区仍是融资的重头戏。据招股书,科都电气拟投资70316.72万元用于科都电气生产及辅助非生产用房基建项目,前期以自有资金已投资30151.32万元,拟投入募集资金40165.4万元,项目建设地点位于乐清经济开发区18-06-08地块,项目建设期为24个月(不含前期以自有资金投入的土建建设周期)。值得一提的是,科都电气的乐清新厂区基建工程项目早于2017年末开始动工建设,截至报告期末,项目建筑主体土建工程施工已基本完成,但未达到预定可使用状态。

“如果募集资金投资项目不能按计划顺利实施或者募投项目达产后效益不及预期,将会直接影响项目投资收益和公司整体效益”,科都电气如是表示。

针对公司IPO的相关问题,钛媒体APP向科都电气发去采访提纲,但截至发稿,未收到相关回复。

上市不是终点,而是另一个起点。未来科都电气如何提高市场占有率,乐清新厂区项目何时能使用又何时能达产?钛媒体APP将持续关注。(本文首发于钛媒体APP,作者|刘凤茹)

相关推荐

上海汽配再闯主板:遭上下游夹击,产能闲置仍募资扩产 | IPO速递

9月中企全球IPO全盘点

再闯创业板,科净源成长了,但也越来越“缺血”|IPO速递

科拓股份再闯创业板:不断让利、应收账款高企、内控有效性存疑|IPO速递

盈利能力下滑、资金链吃紧,东方园林还未走出困境又陷控制权之争

被“吓”跑后二度IPO,恒兴科技归母净利润下滑三成,激进扩产或“消化不良”| IPO速递

毛利率连降,现金流持续为负,速度时空“跑单”背后缺底气|IPO速递

万达体育调整IPO方案:募资金额腰斩,取消老股东售股

2019,350家中企IPO背后,谁的退出盛宴?

智迪科技再闯关:自我“阉割”后盈利能力下降,并患有“三高”症 | IPO速递

网址: 主营业务毛利率下滑,资产负债率高企,“掉队”的科都电气要募资续命|IPO速递 http://m.xishuta.com/zhidaoview27221.html