再闯创业板,科净源成长了,但也越来越“缺血”|IPO速递

近日,2000年成立的水环境治理企业,北京科净源科技股份有限公司在创业板的上市状态更新为已问询。本次公司计划募资8.88亿元,用于北京总部基地、深州生态环保产业基地、昆明水处理专业设备的建设以及补充流动资金。

其实这也不是科净源第一次"触电"资本市场。早在2009年,科净源就曾尝试登陆创业板,但2009年12月,证监会以尚有相关事项需要进一步落实为由,取消了对科净源创业板IPO的审核。

几年后,公司退而求其次,于2016年2月在新三板挂牌,属于基础层企业。然而仅仅过了一年,公司在2017年4月就公告拟终止挂牌,不过几个月后又反悔。直到2018年12月,科净源最终还是终止了新三板挂牌。

不过科净源对创业板似乎还是有些许执念,时隔13年,再次谋求创业板上市。这13年来科净源确实有所成长,收入规模从2008年的7405.43万元增至4.80亿元,复合增长率15.47%。但公司资金压力不减,由于借款较多,其资产负债率也已从2008年的39.45%上升至2021年72.49%,短期偿债压力较大。

收入增长的同时,管理费用、研发费用高企

科净源立足于水环境治理行业,是一家专业从事水环境系统治理的创新型综合服务商,围绕客户对水环境治理的需求提供服务,其业务主要包含水处理产品、水环境综合治理方案和运营服务三大类。主要领域包括城镇及工业园区污水处理设施建设及提标改造、河湖景观水质提升、黑臭水体治理、农村污水治理及循环水系统性处理等。

目前水污染治理已成为环保产业中重要的细分行业。根据《2020中国环保产业发展状况报告》数据,2019年在列入统计的环保产业重点企业中,水污染治理行业的收入规模和营业利润分别占环保产业整体比重分别为35.37%和36.04%,位居第二位。而根据住建部发布的数据,我国污水处理固定资产投资规模在2013年为607.82亿元,2020年这一数字已跃升至2,107.78亿元,复合增长率高达19.44%,显著高于环境污染治理领域的整体投资增速水平。

数据来源:招股书

随着国家环境保护力度逐步加强和行业规模的扩张,科净源近五年的营收和利润规模也不断增长。报告期内,公司分别实现营业收入 3.11亿元、3.21 亿元和 4.80 亿元,增长率13.02%、3.28%、49.58%;归属于母公司所有者的净利润 3,513.50 万元、7,083.65 万元和 9,198.05 万元,增长率为0.13%、101.61%、29.85%。

数据来源:Wind、招股书

2021年公司营收大幅增长,然而利润增速却没有跟上,原因除毛利率较2020年的47.82%下降3.21个百分点至44.61%外,还有管理费用和研发费用的大幅上涨。

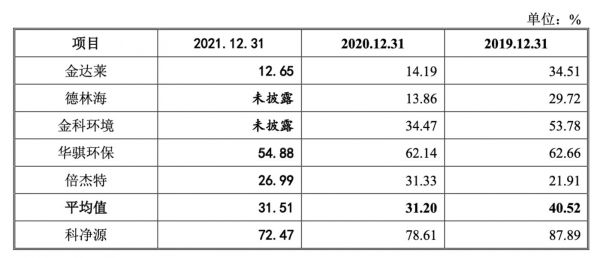

其实,科净源的管理费用一直处于较高益。2019至2021年分别为3,170.51万元、2,618.86万元、3,700.13万元,占营收比例为10.20%、8.15%和7.70%。2021年管理费用较上年增长41.29%,管理费用所占营收比高于同行业可比上市公司平均值(见下图)。

数据来源:招股书

而这与公司的运营模式有关,公司表示,管理成本较高的主要原因是其在云南、河北、安徽、广西等地均设有子公司,并根据项目在全国范围内设立多个办事处。不过由于行业本身存在区域性,公司模式短期不会改变,因此预计管理费用未来难以缩减。

另外,公司研发费用近几年也逐年增长,高于可比上市公司平均值,报告期内分别为1,542.90万元、1,553.52万元及2,232.33万元,2021年研发费用增长率达到43.69%。截至今年4月底,公司共拥有81项已获授权的专利,其中16项为发明专利。

研发的效果从产品价格的改变也可见一斑。报告期内,公司孢子转移系统平均售价分别为 126.08 万元/套、158.88 万元/ 套及 180.38 万元/套,每年都有明显上涨。而这主要是由于公司产品为定制化,因此会随客户需求进行研发迭代,产品功能增多导致平均销售单价增长。

偿债风险不可忽视,急需资金“补血”

科净源营收和利润成长的同时,一个令人担忧的问题也随之而来,即公司债务压力却越来越大。

2019至2021年,公司各期末负债总额分别为 42,511.90 万元、47,709.39 万元及 48,994.11 万元,呈逐年增加的趋势。其中流动负债占负债总额的比例分别为 99.00%、98.60%及 98.23%,也就是说负债中几乎全部为流动负债。而这与其业务规模扩大有关,流动负债中,银行贷款、应付账款规模较高。不过值得注意的是,科净源的资产负债率大幅高于同行业可比上市公司。

数据来源:招股书

流动负债中,报告期内公司短期借款分别为9314.75万元、5769.53万元和10214.72万元。对于公司借款规模不断扩大的原因,公司解释是为项目实施进行贷款。不过事实上,公司资金紧张还有一个原因就是营运能力相对薄弱。

先来看存货,近几年公司的存货增长较快且在资产中占比较高,占用了大量资金。报告期各期末,公司存货账面价值分别为8,548.03万元、12,232.82万元及9,847.60万元,整体呈上升趋势。此外,科净源的存货周转率较低,且远低于同行。报告期内,公司的存货周转率为2.55、1.61、2.40,而可比公司的平均存货周转率为2.92、4.02、5.49。

从应收账款来看,报告期末分别为13,806.17万元、16,114.96万元及23,563.93万元,占总资产的比例分别为28.47%、26.55%及34.85%,比例逐渐升高。公司客户以国有企业、事业单位、政府部门为主,并且根据行业情况,水环境治理项目建设、调试、试运行造成回款周期较长,一般账期为1-2年。不过公司应收账款还是有三分之一账龄超过2年。虽然应收账款周转率略高于行业平均水平,但下游的资金占用还是给公司现金流和经营造成影响,使公司不得不通过借款补血。

从短期偿债能力上看,2021年,公司流动比率、速动比率分别为0.96和0.68,而可比公司均值为4.11和3.78。虽然近三年内公司偿债能力有所好转,但短期偿债风险较高。

数据来源:招股书

科净源对此表示,因公司水处理产品和水环境综合治理业务处于快速扩张期,对营运资金的需求较高,公司通过增加预收款及应付账款来缓解资金压力,导致公司流动负债规模相对较高,流动比率和速动比率相对较低,同时资产负债率相对较高。

2021年末,公司账面现金为3,298.93万元,短期借款和一年内到期的非流动负债总计10,435.15万元。且2021年公司经营性现金流为516.27万元,较2020年下滑91.88%。在不算2.14亿应付账款的情况下,公司已经面临巨大的资金压力。再叠加项目实施前期投资等经营所需开支,预计公司依然需要融资来缓解紧张的现金流。

同时,招股书显示,本次公司上市拟募资8.88亿元,募资用途除了北京总部基地、深州生态环保产业基地、昆明水处理专业设备的建设外,有3.5亿元将用于补充流动资金,占到募资总额的40%,是除北京基地项目外的第二大“项目”。

科净源在招股书中坦言,其偿债能力、流动性的保持依赖于资金管理能力、经营活动产生现金流量的能力以及银行贷款到期后能否继续获得银行支持,如公司管理层不能有效管理资金支付、未来公司经营情况发生重大不利变化或相关银行贷款到期后不能获得续贷,公司将面临偿债风险。

相关推荐

时隔12年再闯A股,正方软件近四成募资拟买房|IPO速递

万达商管再闯IPO大门

中通快递为何“闯”港股?

3200亿:迈瑞医疗再成创业板一哥,较美股退市时翻13倍,隐忧犹在

科创板IPO大撤退

大陆首家字库公司汉仪科技拟登陆创业板,或成中国字库第一股

科创板和创业板怎么选?

科创板上市越来越难,会卡掉多少硬科技公司?

创业板不欢迎茶叶企业,八马偏要来

科创板之后,创业板开启注册制改革!

网址: 再闯创业板,科净源成长了,但也越来越“缺血”|IPO速递 http://m.xishuta.com/newsview63847.html