天原股份押注锂电,西南氯碱巨头向新能源新贵进阶|看财报

天原股份

新能源汽车发展如火如荼,锂电池作为当下最优解被视为黄金赛道,以正极材料为代表的锂电产业链引来业内外企业广泛布局。但关于三元、磷酸铁锂技术路线之争始终未决。争论之下,不少企业选择“两头押注”,西南氯碱巨头天原股份即是其中典型。

始建于1944年的天原股份(002386.SZ),现为西南最大的氯碱化工企业。上市以来,公司规模快速扩大,营收从2010年的49.58亿元增加至2021年的188.25亿元。然受限于化工行业周期性,利润水平未能完全与营收同步,偶有波动。比如2021年,化工大周期下,产能为王,天原股份实现归母净利润6.41亿元,同比暴增逾4倍。

天原股份深谙化工行业的强周期性,于是早早开始谋划转型,“十三五”时期完成现代智能制造“一体两翼”战略布局,拟重点发展化工新材料及新能源先进化学电池及材料。2021年,公司化工新材料管道产量已超7万吨,锂电、钛白粉双双步入收获期,“两翼”徐徐展开并不断加码,西南氯碱龙头已然走上向新能源新贵的进阶之路。

2021年净利润同比增长453.23%

年报显示,2021年天原股份实现营业收入188.25亿元,同比减少13.03%;实现归属于上市公司股东的净利润6.41亿元,同比增长453.23%;基本每股收益0.82元。

天原股份主营PVC(聚氯乙烯)、离子膜烧碱、水合肼、氯化法钛白粉等。公司解释,营业收入下降主要是公司调整了毛利率偏低的供应链业务品种;盈利大幅增长则因公司主要产品价格上涨,毛利率上升。

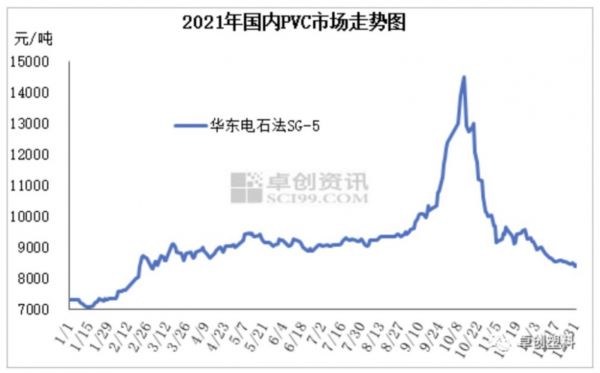

以氯碱产品为例,2021年PVC价格连续上扬,尤其下半年不断刷新历史新高,高点出现在10月12日,华东SG-5价格在14493元/吨,2021年全年均价9189元/吨,较2020年均价2548元/吨上涨了38.37%。

(数据来源:卓创资讯)

烧碱的走势如出一辙,去年7月初开始上涨,10月底到达高位,从 1978 元/吨上涨至 6170 元/吨;之后回落,12月降至2800-3000元/吨区间。

受益于此,即便天原集团2021年氯碱产品产量小幅下降,其该类产品依然是业绩贡献主力。年报披露,去年公司销售烧碱34.13万吨、聚氯乙烯37.8万吨,同比减少6.83%、7.01%,但氯碱产品依然实现销售收入46.03亿元,同比增长32.74%。氯碱产品毛利率30.85%,同比增长9.37%。

且主营产品价格上涨带来的业绩上行延续至今年一季度。一季报显示,今年1-3月公司实现营业收入38.98亿元,同比下降11.50%;归母净利润1.72亿元,同比增长41.69%。

隆众资讯指出,烧碱行业作为高耗能行业,受制于环保政策趋严等状况,行业扩张受限,需求稳中有升,供给端弹性相对不足,预计行业将保持供需紧平衡格局。

值得一提的是,天原股份钛白粉产品也已经开始贡献业绩。2021年公司钛化工产品实现营收5.31亿元,同比增长235.20%。且业内普遍认为,2022年钛白粉市场再有新增产能释放,原料将维持紧张态势,钛白粉价格预计将继续维持高位。

业绩大好,天原股份延续分红传统,拟以7.81亿股为基数,向全体股东每10股派发现金红利2.75元(含税),以资本公积金向全体股东每10股转增3股。

押注锂电

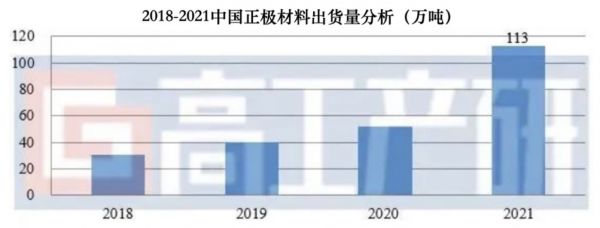

锂电池正极材料可以分为钴酸锂、锰酸锂、磷酸铁锂和三元材料等技术路线,在动力电池领域,经过近几年的发展,三元材料、磷酸铁锂逐渐成为主流。

(数据来源:GGII)

时间拨回2017年4月21日,天原股份以自有资金30870万元向广州锂宝新材料有限公司(以下简称“广州锂宝”)增资扩股,取得后者49%股权。增资完成后,广州锂宝在天原股份的主场宜宾投资设立全资子公司宜宾锂宝新材料有限公司(以下简称“宜宾锂宝”),首期投资建设年产2万吨三元正极材料项目,正式拉开锂电产业链布局大幕。

高工产研锂电研究所(GGII)调研数据显示,2019年-2021年,中国锂电三元正极材料出货量19.2万吨、23.6万吨和43万吨,分别同比增长40.4%、23%和82.20%。

踩准了三元正极材料的需求节奏,宜宾锂宝扩能也不断进阶。2019年,宜宾锂宝2万吨三元正极材料项目全面建成投产;2021年,天原股份携宜宾锂宝打入宁德时代朋友圈,当年即再扩产1万吨,三方约定未来十年(2021年-2030年)优先采购宜宾锂宝生产的正极材料产品不少于20万吨,且2021年不少于1.5万吨,2022年不少于2.5万吨。根据天原股份年报,宜宾锂宝去年完成三元正极材料 1.63万吨 ,公司“十四五”及中期规划宜宾锂宝三元正极材料15万吨、前驱体5万吨。

但随着“双碳”政策的推进,新能源车渗透率不断提升,储能锂电出货量快速增加,以及补贴退坡,磷酸铁锂技术路线实现逆袭。GGII数据显示,2021年,中国磷酸铁锂正极材料出货量48万吨,同比增长258%。一时间,三元和磷酸铁锂谁将主宰未来电池市场的争论不断。

有趣的是,争论之下,企业却不含糊,资金雄厚的企业选择“都要”。去年12月14日,天原股份抛出重磅公告,拟成立新公司投资建设10万吨/年磷酸铁锂正极材料项目,并根据实际情况由公司子公司配套建设磷酸、磷酸铁项目,项目计划总投资23.89亿元。日前公司在回复投资者时称,正在积极推进该项目前期行政许可工作。且年报显示,公司“十四五”及中期规划年产磷酸铁锂30万吨。

事实上,不止天原股份,业内诸多厂商均在同时布局三元材料和磷酸铁锂。去年12月4日,厦钨新能公告两扩产计划,拟投9.27亿元建设年产10万吨磷酸铁锂材料项目,投9.9亿元建设年产3万吨高镍三元材料项目;主营钴酸锂、多元材料等正极材料的当升科技近期也宣布与韩国SK合作开展磷酸铁锂业务;主要产品为三元前驱体、四氧化三钴的中伟股份亦公告,划拨100亿元投向年产20万吨磷酸铁及磷酸铁锂材料生产线一体化项目。

“三元锂电池和磷酸铁锂电池在未来仍将保持长期共存的状态,不存在完全的碾压和替代关系,只存在阶段性的此起彼伏。”有业内人士表示,锂电市场潜力巨大,两头押注一方面为满足客户双重需求,另一方面也是降低投资风险。

转型路就是进阶路?

布局三元材料4年余,又赶趟磷酸铁锂扩产热潮,如此便能进阶成为宜宾最大的锂电企业?西南氯碱具体布局锂电的逻辑何在?

价格来看,磷酸铁锂从2021年初的4万元/吨涨至如今的14万元/吨,涨价的终极原因是供不应求。

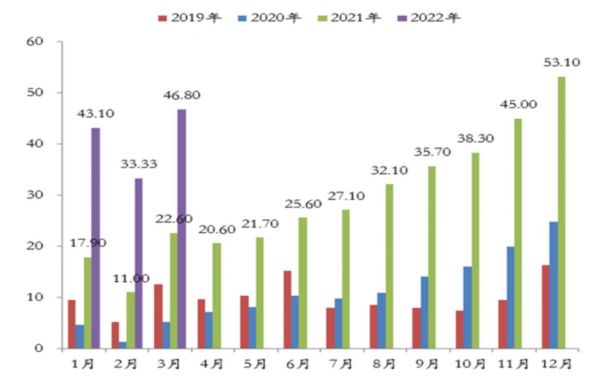

以新能源汽车为例,中国汽车工业协会数据显示,1-3月,新能源汽车产销129.3万辆和125.7万辆,同比增长均为1.4倍,市场占有率达到19.3%。

(我国新能源汽车销量变动情况,来源:华安证券)

新能源汽车产销高增长推动动力电池出货量高增,也意味着锂电正极材料需求增长是确定的。中国汽车动力电池产业创新联盟数据显示,1-3月,我国动力电池产量累计100.6GWh,同比累计增长206.9%。其中三元电池产量累计38.0GWh,占总产量37.8%,同比累计增长113.7%;磷酸铁锂电池产量累计62.4GWh,占总产量62.0%,同比累计增长317.2%。

且据华西证券研报测算,2025年,全球(动力+消费+储能)正极材料的需求将由2021年的118万吨提升至603万吨,预计至2025年我国正极材料产能有望达到640万吨,2021-2025年期间产能扩张复合增速约为44%。

蛋糕很大,但分羹者众,跨界布局的天原股份凭什么获取份额?东方证券研报指出,2018年-2020年、2021H1, 三元正极行业 CR3 分别为 31%、32%、35%、36%,CR5 分别为 47%、51%、53%、55%,行业格局较为分散。这也即意味着,后来者还有机会。

而磷酸铁锂集中度则很高,前4家企业的份额高达80%。有市场人士指出,包括天原股份在内的磷化工企业“跨界”磷酸铁锂主要是具备成本优势。海通证券研报亦分析称,一方面天原股份具备原料成本优势,另一方面也可以对磷酸铁锂的大规模发展提供原料保障。

磷酸铁是生产磷酸铁锂的重要原材料,在目前的磷酸铁锂材料中,作为前驱体的磷酸铁成本占比约30%-40%,其中磷酸铁的磷源占磷酸铁总成本50%左右。而天原股份手握3000万吨左右磷矿储量,且磷矿品位良好。

另外,天原股份天然具备布局锂电的区位优势。公司所坐落的宜宾,正在谋局“世界级锂电产业集群”,打造“世界动力电池之都”,目前已形成了锂电原料、电池材料、锂电池、应用产品和锂电池回收的完整产业链。

同时,宜宾与宁德时代等锂电巨头达成合作,吉利时代、长盈精密、苏州天华超净、广州国光电器以及江苏国泰等上市公司均已在宜宾落地锂电材料制造。如今,宜宾锂宝三元正极材料已导入宁德时代成为其核心供应商,产品亦获得其他动力电池巨头企业的认可。

值得一提的是,天原股份近期还透露,已对电池回收有跟踪和研究,进一步拓展锂电产业链或只是时间问题。

(本文首发钛媒体APP,作者|苏启桃,编辑|崔文官)

相关推荐

天原股份押注锂电,西南氯碱巨头向新能源新贵进阶|看财报

站在产能过剩门槛上,锂电龙头“泡沫”还能吹多久

李书福接盘尹明善:吉利押注换电蓝海,能否救活力帆?

巨头清仓,政府工作报告未提及,这个行业投资风向已变?

宁德时代财报:Q4净利润同比下滑33.9%,近百倍市盈率存隐忧

焦点分析|2022锂电行业喜与忧:上游暴富,中游承压

液晶面板巨头彩虹股份扭亏背后:无法逃离的周期杠杆|看财报

新筑股份扣非连亏10年,二度转型有戏吗?| 看财报

宁德时代诉中航锂电:专利战?其实是一场攻防战

原材料价格上涨、业务扩张,比亚迪增收不增利 | 看财报

网址: 天原股份押注锂电,西南氯碱巨头向新能源新贵进阶|看财报 http://m.xishuta.com/zhidaoview25140.html