爱迪特冲击创业板,比集采更值得担忧的是产品竞争力|IPO速递

爱迪特成立于2007年,专注于氧化锆材料的研发,是国内领先的口腔修复材料及口腔数字化设备提供商,客户包括义齿技工所和口腔医疗门诊、口腔医院等口腔医疗服务机构。近期公司更新了招股书拟冲击创业板,保荐机构为中信建投证券。

随着近年我国口腔保护、健康消费意识逐步增强,及社会老龄化程度加深,作为兼具医疗健康和消费升级属性的行业,口腔医疗一度成为热门赛道,而公司所在的氧化锆陶瓷行业也十分拥挤。在竞争中爱迪特采取牺牲利润换增长的策略,导致其毛利率下滑且大幅低于同行。而在重销售轻研发的现状下,公司产品也难言有突出的竞争力。

另外,爱迪特近几年获得了各路资本的青睐,去年5月公司完成由辰德资本和中金启辰领投,厦门建发新兴投资跟投的数亿元融资,而在此之前爱迪特还曾获君联资本、著名资产管理公司Schroder Adveq、Adam Street Partners(ASP)等机构的投资。不过,刚获得融资的爱迪特本次IPO又准备募资9.55亿元,使外界质疑其募资必要性。

牺牲利润换增长

爱迪特有两大产品线,其一是口腔修复材料:主要包括氧化锆瓷块、玻璃陶瓷等;其二是口腔数字化设备:包括数字取像设备、切削设备、烧结设备等。针对C端大众消费市场,爱迪特还推出口腔预防与正畸产品。今年上半年口腔修复材料收入占比为67.4%,是公司的核心产品,其中氧化锆瓷块贡献了绝大部分收入。

2008年至2020年,我国口腔医疗行业整体市场规模从200亿元增长至1135亿元,复合增速为15.73%。在就诊人数的增加、口腔医疗人均消费支出上涨的背景下,预计未来口腔医疗市场规模仍具有较高的增长空间。

然而,从细分领域来看,义齿用氧化锆陶瓷市场其实并不大。跟据赛瑞研究发布的《氧化锆陶瓷行业研究报告》,2020年国内义齿用氧化锆陶瓷的市场规模刚超20亿元。而2021年龙头企业爱尔创的相关产品的销售额就达到了6.39亿元。更不用提以登士柏西诺德、英维斯塔为代表的国外品牌深耕已久,行业竞争已经十分激烈。

没有先发优势的爱迪特在市场竞争中不得不牺牲利润保持增长。2019 年至2022上半年,公司氧化锆瓷块分别实现收入 2.17亿元、2.24亿元、2.71亿元和1.51亿元,占主营业务收入比例分别为 72.80%、61.92%、49.72%和 56.04%。虽然销量和销售额增长,但却是建立在产品售价持续下降的基础上。报告期内公司氧化锆瓷块的平均销售单价分别为330.55元/块、295.30元/块、290.30元/块和286.22元/块,降价幅度为13.41%。

对此爱迪特表示,公司采取积极主动的定价策略参与市场竞争,为扩大市场份额,公司主动降低价格以促进销量和销售额增长。

数据来源:招股书

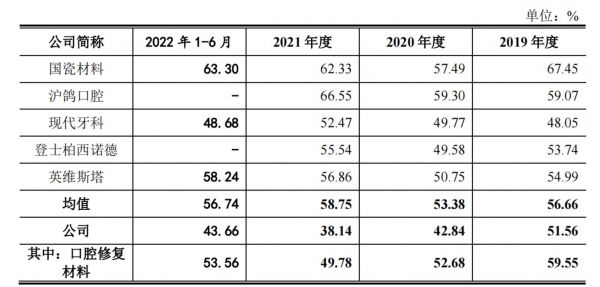

产品价格下降必然导致盈利的下滑。报告期内,爱迪特的主营业务毛利率分别为 51.60%、42.81%和 38.13%和43.64%,整体呈下降趋势,其中氧化锆瓷块的毛利率已从2019年的61.29%下降至今年上半年的54.19%。

另一方面,毛利率下滑也来源于公司口腔数字化设备收入占比近几年持续提升。由于非自主生产,该业务毛利率水平与口腔修复材料相比较低。报告期内,此业务收入分别为 5205.78万元、9255.12万元、1.93亿元和 7365.87万元,占主营业务收入的比例分别为 17.44%、25.62%、35.50%和 27.33%。同期该类业务毛利率却仅分别为20.46%、17.76%、19.57%和 20.39%。

同时,爱迪特也面临集采可能带来的潜在风险。今年年9月8日,国家医疗保障局发布了《关于开展口腔种植医疗服务收费和耗材价格专项治理的通知》,首次对种植牙医疗服务的价格做了明确规定,即三级公立医院单颗种植牙医疗服务价格不应超过4500元,旨在挤压耗材不合理溢价收费空间。据券商预测,种植牙耗材纳入集采后,种植牙总体费用有望降60%。

公司解释称,氧化锆瓷块是种植牙牙冠的上游材料,截至目前种植牙集采政策及信息采集范围仍局限于种植牙牙冠产品,而非牙冠产品的上游材料,预计对其影响较小。不过爱迪特也坦言,“不排除未来随着带量采购政策的逐步推广,公司重点销售区域对口腔修复类耗材实施带量采购,公司产品在该等地区的价格和销售数量可能会受到影响。若公司未能在该等地区中标或中标价格大幅下降,将可能对公司经营业绩造成不利影响。”

科技成色不足,产品竞争力尚未凸显

爱迪特创始人李文洪曾经表示,研发仍是未来最重要的事,“核心技术与材料的研发永远是一个企业发展的未来,虽然专注做研发不一定有未来,但是不做研发一定没有未来。”

而反观爱迪特,走的却是典型的重销售轻研发路线。2019至2022上半年,公司研发费用总额分别为 1166.22 万元、1228.44 万元、2070.21 万元和 1149.87 万元,各期研发费用率分别为3.90%、3.40%、3.80%和4.26%。而相较之下,其销售费用分别高达5427.16万元、5086.27万元、7588.93万元和4112.13 万元,各期销售费用率分别为18.14%、14.06%及13.92%和15.25%。

数据来源:招股书

爱迪特所处的口腔耗材及口腔数字化设备行业近几年处于快速发展阶段,需求也日趋多元化,对公司研发的持续投入提出较高要求。然而与同行相比,公司的研发费用率却几乎都低于同行的平均水平,销售费用率均高于行业均值。

目前,公司第二大品类口腔数字化设备还依靠外采,且公司并不具备口腔数字化设备生产能力,也未形成口腔数字化设备相关的核心技术。此前交易所对爱迪特的问询函中也对“口腔数字化设备相关业务本质是否为贸易类或代理类业务”提出了质疑,同时也对公司软件著作权的来源及无形资产在公司资产中占比较低的情况进行了问询。

研发跟不上反应在结果上则是产品没有在市场上表现出突出的竞争力,在财务数据中具体表现在公司毛利率和存货周转率均低于同行。报告期内爱迪特的存货周转率分别为1.75次、1.77次、2.56次和1.28次,整体下降的同时也低于行业均值。

数据来源:招股书

再看毛利率,与行业平均值也有不小的差距,甚至毛利率最高的口腔修复材料近几年也在同行中也表现并不出众。

数据来源:招股书

此外,公司应收账款逐年走高,可见其对下游议价能力也较低。招股书显示,报告期各期末,公司应收账款账面价值分别为 6629.23 万元、1.14亿元、1.38亿元和1.36亿元,占当期营业收入的比例分别为 22.16%、31.40%、25.29%和 50.31%。

对此爱迪特解释是因受到新冠肺炎疫情影响,客户资金压力较大,公司适当延长了实际收款时间,且被动延长也导致应收账款余额较以往同期有所增加。但事实上,虽然报告期内爱迪特和行业平均应收账款周转率均出现下滑,但爱迪特降幅更大。公司应收账款周转率分别为 5.79 次、4.02 次、4.34 次和 1.97次;同行业公司平均应收账款周转率分别为 6.31 次、5.74 次、7.32 次和 2.49次。

相比之下,国瓷材料、沪鸽口腔仅对部分合作良好的客户给予一定的信用期,对其他客户均执行先款后货的政策;而登士柏西诺德、英维斯塔作为全球上最大的牙科产品公司之一,具有较强的议价能力,给予客户信用期相对较短。

募资必要性存疑

近年来,随着数字化进程在口腔医疗行业推进,爱迪特也开始围绕数字化转型。李洪文表示,“口腔医疗服务端实现数字化是大势所趋,也会是中国口腔崛起最重要的机会。而现在,爱迪特的主要业务就是围绕数字化去做的。”

公司目前也的确正在开启技工产品及解决方案、临床产品及解决方案两个数字化进程。此外,爱迪特还向产业链中游延伸,准备建云平台,连接医生、技师等齿科生态角色,用以提供多场景的设计处理解决方案。

这些规划也体现在本次募投项目中。本次IPO爱迪特拟募集资金9.55亿元,其中2.35亿元用于爱迪特牙科产业园-口腔CAD/CAM材料产业化建设项目、2.64亿元用于数字化口腔综合服务平台项目、1.69亿元用于爱迪特牙科产业园-研发中试基地项目,剩余2.87亿元用于补充流动资金。

不过值得注意的是,从现金流来看,爱迪特2021年吸收投资所收到的现金为4.68亿元,去年刚刚进行了增资。而公司账面货币资金及交易性金融资产分别为2.74亿元和3.45亿元,合计已超过6亿,足以支撑以上任何一个单一项目。同时公司截至目前并无任何借款,现金可以说相当充裕,但公司却仍计划将2.87亿用于补流。(本文首发钛媒体APP,作者/翟碧月 )

相关推荐

爱迪特冲击创业板,比集采更值得担忧的是产品竞争力|IPO速递

科莱瑞迪募投项目产能将超“标”,关联公司贡献明显|IPO速递

电生理赛道跑出60亿IPO,10%国产率能否突围最难集采?

人工关节集采后:是国产替代,还是进口产品放量?

集采重塑医药三巨头

“什么值得买”创业板IPO审批通过

辰奕智能冲击创业板:ODM模式为主,核心竞争力存疑,市占率低丨IPO速递

在东南亚,IPO比成为独角兽更值得期待?

集采当前集体大跌,骨科如何走出第二曲线?

集采后,阿斯利康中国的求生之路

网址: 爱迪特冲击创业板,比集采更值得担忧的是产品竞争力|IPO速递 http://m.xishuta.com/newsview65297.html