在东南亚,IPO比成为独角兽更值得期待?

编者按:本文作者 Beacon Venture Capital 的投资人 Nattariya Wittayatanaseth 。该公司是泰国第三大银行 Kasikornbank( KBANK )旗下的的企业风险投资部门,主要投资企业软件、消费和金融科技的成长阶段初创企业,比如投资了 Grab 和 Nium 。原文标题 We don’t need a unicorn. We need a medium-sized IPO ,编译已获得作者的授权。

作为一名在泰国科技行业的投资者,我常常会被问到一个问题:“为什么泰国没有独角兽企业?”

我每次都感到很奇怪:为什么我们需要独角兽?

提出问题的人或许是觉得,如果泰国有独角兽企业,那会有更多投资者对泰国的创业公司产生兴趣,紧接着在泰国就会出现更多创业公司。但事实上,独角兽企业是非常少见的,仅有1% 的创业公司有机遇成为独角兽。所以真正的问题是,我们应该期待独角兽出现吗?我们需要独角兽企业吗?

没有独角兽再正常不过了!

纵观整个东南亚,只有寥寥几家科技公司市值超过10亿美元。独角兽稀少的原因是我们还在科技产业的早期阶段。

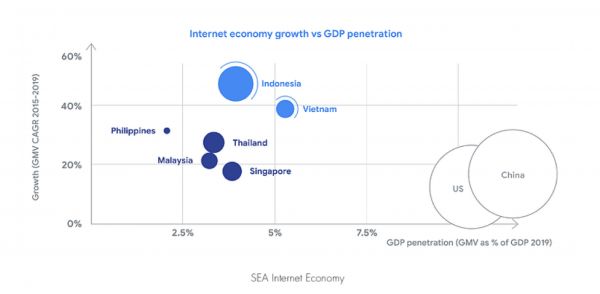

东南亚地区的科技行业与美国、中国相比还有巨大的发展空间。 在2018年,东南亚地区互联网经济价值仅 1000亿美元(不到 GDP 的3%)。 同年美国互联网经济价值1.5万亿美元(占 GDP 的8%),中国互联网经济价值8540亿美元(占 GDP 的7%)。独角兽数量同理,东南亚地区仅有11 家独角兽企业,只占全球447家独角兽企业的2.5%。相比较而言,美国有206家独角兽企业,中国有109家。

互联网经济增长 VS. GDP 占比

重中之重:投资退出机会

我们真正需要的不是独角兽企业,而是创业公司投资退出机会。为了实现高速增长和商业模式扩大,创业公司在高风险的初期可能无法实现盈利,需要依赖外部资金。银行不会为没有盈利能力的公司提供资金,因此创业公司高度依赖风险投资。

风投看中的是资金退出时从所投公司获得的财务回报,而投资退出可以通过所投公司被收购或 IPO 实现。因此,投资退出机会决定了风投意愿,而风投决定了创业公司生存的机会,以及最终成为独角兽企业的机会。

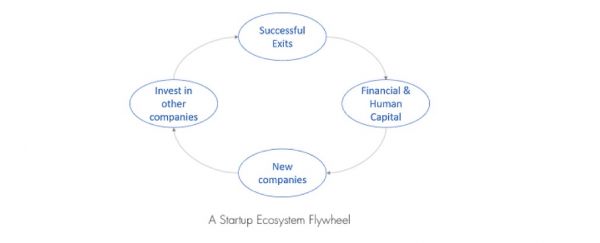

对于创业生态系统而言,投资退出机会比成为独角兽企业更重要的另一点原因在于,成功的投资退出会开启创业生态系统“飞轮效应”:投资退出后产生的资金资本将为下一代创始人、投资人和创业公司提供资金。比方说,1957年仙童半导体公司( Fairchild Semiconductor )促使了硅谷崛起;而在 Paypal 卖身 eBay 后,原团队陆续创立了13家公司,其中8家成为了独角兽企业;东南亚的 Lazada 被阿里巴巴收购后,原团队也陆续创立了 Pomelo 、Aspire 和 Intrepid 等公司。

创业生态系统“飞轮效应”

跨国公司(尤其是中国公司)选择通过收购的方式进入东南亚市场并不稀奇,原因是东南亚地区中等体量的收并购交易规模比 IPO 大11倍 [1]。另外,东南亚地区拥有6.5亿的庞大线上用户群,其中一半都是活跃用户。因此,收购方在东南亚的战略利益使被收购带来的财务回报要比公司上市要大得多 。

亚洲地区每年有几千起收并购交易,然而每年在东南亚证券交易市场上市的公司只有上百家。迄今为止,只有15家创业公司上市 ,其中只有7家选择了东南亚的证券交易市场。

这是因为在国际证券交易市场挂牌上市会面对更友好的政策、流动性更充足,而投资者对科技公司的兴趣也更强烈。因为我们完全可以改善东南亚地区创业公司的投资退出机会,增加创业公司在东南亚证交所上市的公司数量。

改善上市标准,支持创业公司 IPO

不仅要改善与公司收入或盈利能力相关的要求,还要改善合规成本、上市程序的效率和审批速度。就创业公司上市而言,新加坡是东南亚地区中做得最好的。新加坡专门为高增长公司设立了凯利板(注: Catalist ,类似国内的创业板),新加坡主要证券交易市场新交所( SGX )对公司的收益要求也比泰交所( SET )低。即便如此,因为新交所的要求没有澳交所( ASX )友好,新加坡企业家 Patrick Grove 选择让旗下四家公司在澳交所上市。

公司管理问题可能也会阻碍公司在地区性交易所上市。有些交易所不允许公司在开曼群岛注册,比如港交所( HKEX ),这可能也是当初阿里巴巴选择在纽交所上市的原因之一。新交所则不允许公司在两地上市,因此希望保留对公司日常经营控制权的创始人往往更喜欢两地上市,比如 Mark Zuckerberg 。

2018 年各行业 IPO 上市情况

提高投资者对科技公司的兴趣

如今东南亚的证券交易所中,消费品、工业产品和能源行业公司居多,但科技公司即将在地区性证券交易市场上崛起。

投资者的兴趣这很大程度上取决于他们对该行业的了解程度,这一因素也决定了公司选择上市的地区。例如,矿业公司喜欢在加拿大或澳大利亚上市,科技公司往往赴美上市,消费品公司则喜欢在亚洲上市。另外,当交易所中散户占比较大时(比如泰交所),如果散户能够理解公司的盈利方式和生命周期,公司的股市表现就会比较好。一个行业的分析师数量也会影响投资者的兴趣。

增加股票市场流动性和吸收能力

在原股东占股比例稀释尽可能少的情况下,公司会选择发行定价尽可能高的证券交易市场。2017 年 Sea Group 在纳斯达克上市时,IPO 融资总额高达 10 亿美元,这是当年 IPO 融资金额第五高的公司。相比之下,亚太地区同一季度 IPO 融资金额中位数仅4700万美元。纳斯达克的流动性和吸收能力使得 Sea Group 的市值超过了40亿美元。考虑到亚太地区公司上市后市值中位数仅1.93亿美元,如果当时 Sea Group 选在亚洲上市,恐怕无法拿到那么高的发行定价。

打个比方,假设 Grab 明天要上市 ,公司估值100亿美元,希望融资15亿美元(假设股权稀释为15%)。考虑到东南亚地区证券交易市场 IPO 融资中位数仅为8200万美元 [2],没有一家东南亚证券交易所能够支持 Grab 的上市方案。

结论

独角兽可能会影响投资者对当地区科技产业的总体看法,但无法增加投资者的投资退出机会。我们该做的第一件事是改善创业公司的上市规则,使中型创业公司能在地区性证券交易市场上市。长远来看,随着上市公司的增加,投资者对科技公司的熟悉程度和市场的流动性就会越高,形成滚雪球效应。

因此,重要的问题并不是泰国为什么没有独角兽企业,而是我们该如何让市场更好地支持创业公司的投资退出。帮助中型创业公司在地区性证券交易市场上市来实现投资退出,将有助于打开市场局面,创造动力,能在市场未来现更多投资退出、吸引规模更大的 IPO 。在这一步之后,泰国或许更有可能会出现独角兽企业。

[1] 基于2018 年数据。数据来源:Statista 1、Statista 2 及德勤( Deloitte )。

[2] 基于 2018 年数据。

编 | 裘泽慧@36氪出海

图 | Pixabay

相关推荐

在东南亚,IPO比成为独角兽更值得期待?

开启“买买买”模式的东南亚独角兽们,正在成为创业公司的重要“归宿”

为何东南亚比美国更容易出现“超级应用”?

IPO的新规则(五):2020年值得关注的IPO公司

东南亚到底有多少独角兽

8个独角兽,东南亚将诞生下一个10亿移动用户

Uber上市破发了,在排队IPO的独角兽们还好吗?

2019年IPO独角兽血流成河,2020年又会有哪些新机遇?

“东南亚滴滴”、“印尼淘宝”和“新加坡闲鱼”背后的VC—500 Durians | 航海时氪

泡沫重现,科技独角兽IPO滑铁卢启示录

网址: 在东南亚,IPO比成为独角兽更值得期待? http://m.xishuta.com/zhidaoview7398.html