科莱瑞迪募投项目产能将超“标”,关联公司贡献明显|IPO速递

9月22日,广州科莱瑞迪医疗器材股份有限公司(下称“科莱瑞迪”)IPO将进入审核阶段,公司拟在创业板上市,拟公开发行不超过2100万股,占发行后总股本的比例不低于25%。

科莱瑞迪主要从事放疗定位、骨科康复领域医疗器械的设计、研发、生产和销售,主要产品包括放疗定位膜、放疗固定架、热塑性塑形垫、真空负压袋、骨科康复低温热塑材料等,在国内居龙头地位,钛媒体APP查阅招股书发现,其募资项目投产后,市场恐难消化新增产能;其前两大经销商与科莱瑞迪有着“紧密”的关系,在报告期内,其合计贡献的营收占比在10%左右。

募投项目存疑

招股说明书显示,2019年-2021年(下称“报告期”),科莱瑞迪的业绩呈现持续上升的趋势。在报告期,其分别实现营业收入15261.99万元、15999.91万元、20861.71万元,净利润分别为3879.97万元、4883.7万元、6012.06万元。

从产品上看,科莱瑞迪主要拥有放疗定位产品、骨科康复产品、其他产品等,其中报告期内,放疗定位产品产生的销售收入分别为11260.17万元、12582.79万元、15607.29万元,分别占当期主营业务收入的74.03%、78.92%、74.98%。从销售区域上看,境内销售占了大头,在报告期内其境内产生的销售收入分别为9780.44万元、10710.28万元、13722.6万元,分别占当期营业收入的64.3%、67.18%、65.92%。得益于产品的竞争力,根据中国医疗器械行业协会出具的证明,2021年,科莱瑞迪在国内放疗定位市场上的市场份额已高达59.4%,居龙头地位,仔细分析其产品构成,2021年销售了41.09万个放疗定位膜、1210个放疗固定架、2.5万个真空负压袋、2.32万个热塑性塑形垫。

数据来源:招股说明书

但钛媒体APP注意到,科莱瑞迪的“野心”似乎不仅仅是龙头老大而已。据悉,科莱瑞迪此次欲募集18837.58万元用于放疗定位及康复类产品生产中心建设项目,而该项目建设完成后,预计可形成年产定位膜60万张、放疗固定架2500个、热塑性塑形垫8万个、真空负压袋5万个,已超过目前的销售量。但科莱瑞迪在国内市场份额已到59.4%的情况下,此次通过募资扩产的产品是否还能被市场所完全消化?难道公司的目标是海外市场。据了解,目前放疗定位产品在国际市场主要被 CIVCO Radiotherapy、Qfix等巨头占据。

“紧密”关系的前两大客户

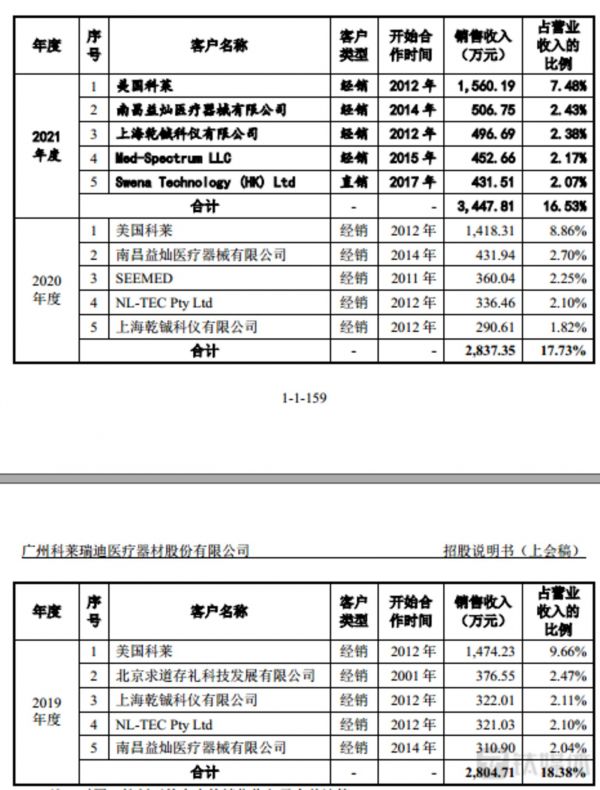

从销售模式看,科莱瑞迪主要采用的销售模式为经销。招股说明书显示,报告期内,科莱瑞迪通过经销产生的销售收入分别为10537.23万元、11315.51万元、14487.35万元,分别占当期主营业务收入的69.27%、70.98%、69.6%。报告期内,科莱瑞迪的前五大客户名单具体如下:

数据来源:招股说明书

钛媒体APP注意到,科莱瑞迪与其第一大客户美国科莱还拥有着关联关系。据悉,美国科莱成立于2012年,截至招股说明书签署日,科莱瑞迪持有美国科莱40%的股权,美国Larson持有60%的股权。换言之,科莱瑞迪的第一大客户是其参股公司。除此之外,在科莱瑞迪的前五大客户中,还有一家经销商与公司的关系密切。招股说明书显示,报告期内,科莱瑞迪向南昌益灿医疗器械有限公司(下称“益灿医疗”)产生的销售收入分别为310.9万元、431.94万元、506.75万元,在2020年和2021年,益灿医疗更是占据着科莱瑞迪第一大客户的位置。

国家企业信用信息公示系统显示,益灿医疗成立于2014年,注册资本为101万元,且截至2021年末,其实缴资本为101万元。

数据来源:国家企业信用信息公示系统

钛媒体APP进一步查询发现,截至2021年末江丽玲持有益灿医疗99%的股权,而江丽玲曾在科莱瑞迪任职,并于2013年从科莱瑞迪离职。这也意味着,科莱瑞迪的第一大客户和第二大客户均与科莱瑞迪存在“奇妙”的关联。这两家公司贡献的销售额占报告期(2019年~2021年)营收比重分别为11.7%、11.56%、9.91%。

老板“爱”借钱

科莱瑞迪成立于2000年,由北京照生行、鑫德力、广州邮电医院、 林文辉、赵世雄、 卢锡民、黄庆锵、邹媛媛、张信叁、曾银柱、柯孝雄、郭晃曜出资设立。截至招股说明书签署日,詹德仁及其配偶李力通过直接及间接的方式合计控制科莱瑞迪63.33%的股权,为科莱瑞迪的实控人。

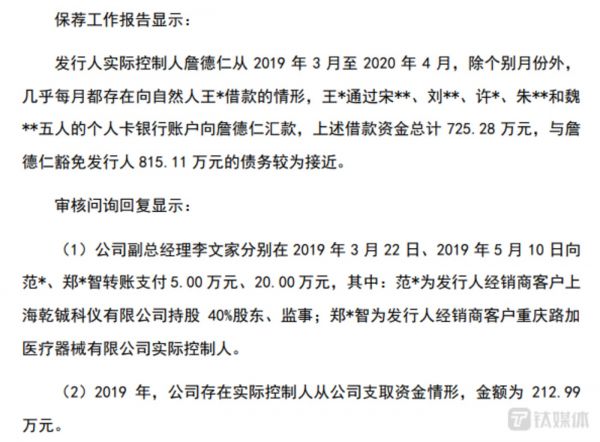

钛媒体APP注意到,虽然詹德仁是一家公司的老板,但其却仍多次借钱。公开资料显示,2019年3月至2020年4月,除个别月份外, 詹德仁几乎每月都存在向自然人王*借款的情形,王*通过宋**、刘**、许*、朱**和魏 **五人的个人卡银行账户向詹德仁汇款,上述借款资金总计 725.28 万元。

数据来源:反馈意见

与此同时,2019年和2020年,詹德仁还通过个人账户收取科莱瑞迪货款、废料及资产处置所得合计金额分别为105.88万元、28.63万元。(注:该笔款项全部用于为科莱瑞迪垫支费用支出)

那么,为何詹德仁如此“缺钱”?钛媒体APP查阅发现,詹德仁似乎并不“缺钱”。招股说明书显示,2020年2月,迩特康以 3576.3万元的价格将其持有的科莱瑞迪 390万股股份转让给时代伯乐,套现3000多万元,而迩特康为詹德仁及其配偶李力全资控制的企业。在如此背景之下,为何詹德仁还老“借钱”?

有关上述问题,钛媒体APP发函至公司,但截至截稿,没有收到公司的回复。(本文首发于钛媒体APP,作者|邓皓天)

相关推荐

科莱瑞迪募投项目产能将超“标”,关联公司贡献明显|IPO速递

十年后再闯关,莱斯信息科技成色仍不足|IPO速递

上声电子募投项目尚未完成,拟再发可转债投资扩产

上海汽配再闯主板:遭上下游夹击,产能闲置仍募资扩产 | IPO速递

蚂蚁集团等投资“瑞莱智慧”超3亿元A轮融资,公司跻身“准独角兽”|钛媒体独家

大客户疑似关联方,净利率三连降,茂莱光学二闯科创板前景难料 | IPO速递

瑞幸被曝IPO前已存在造假行为,向董事长关联公司出售代金券

一场天灾人祸,赴美IPO企业,开始悄悄撤退

一场天灾人祸:赴美IPO企业,开始悄悄撤退

监管层启动严查证监系统原官员、前发审委员“关联”入股IPO项目,涉及公司或叫停受理和暂缓审核

网址: 科莱瑞迪募投项目产能将超“标”,关联公司贡献明显|IPO速递 http://m.xishuta.com/zhidaoview27153.html