人工关节集采后:是国产替代,还是进口产品放量?

9月14日,国家组织骨科人工关节集采中选结果公示,48家医疗器械企业参与竞标,仅有4家未中一品、空手而归;临床主流产品基本进入中选名单。

相比于8月的风声鹤唳,人工关节集采谜底揭晓后,恐慌情绪似有所消减。乐观的行业人士认为“政策也会进化”、“政策制定者在规则上,可能会考虑得更全面”。

尽管本轮人工关节集采的平均中选价,较之终端价降幅达到82%,但行业整体以“缓和”、“温和”、“理性”等关键词评价,此前超跌的骨科上市公司股价也触底反弹。

高值耗材的出厂价,往往是厂商的商业机密,难以获知准确答案。不过根据行业惯例,人工关节等高值耗材的出厂价,通常是终端价的25%-30%,也就是俗称的25扣、30扣。基于此,本轮集采的中选价,尽管对终端价“侮辱性极强”,但对生产企业出厂价“伤害性不大”。不过,可预见的是流通环节格局将会被改写。

早在今年4月,强生医疗骨科关节、神经介入产品的总代理商上海泰美就宣布:将与强生终止代理合作,“壮士断腕”舍弃了近三成的净利润。泰美的母公司新华医疗官宣理由亦是“受医用高值耗材带量采购等影响”。

若按预期,人工关节国采明年3月执行、入院;按照原来的分配机制,本可获得终端价5%—8%收益的经销商,利润将被急剧压缩,未来厂商可能会走向直销吗?通过多方采访,《财经》了解到,短期内厂商不会大规模走向直销,但具体的配送分成、跟台服务如何付费,还需在执行过程中磨合。

01 经销变直销有挑战伴随服务为何报价50元

“平心而论,(关节集采)这个动作绝对是利国利民:从国家角度是减少开支;从老百姓角度,少花了钱。不过改革过程中,还是需要一些探索。”中日友好医院骨科关节外科主任王卫国教授点评道。

14日现场,在临床上颇为重要的伴随服务报价普遍较低,强生、施乐辉报出50元/套,威联德、威高等报价100元。虽然不同区域的人力成本差异显著,但该报价仍低于行情,据了解这部分服务的成本约在300-500元区间。

王卫国教授向《财经》介绍,在国际上,手术跟台服务本是一个非常阳光的职业。特别在关节置换手术中,跟台员并非简单地打包装、拆假体,而是会提供专业的技术支持。

“北京某一家大医院财务处测算过,如果医院把伴随服务承接下来,可能两千多元也难回本。” 所以看到报价,王卫国感觉有些意外,但是他认为,大的厂商出于长期发展考量,短期还是会继续提供服务。

除了跟台服务,关节置换手术涉及的配套工具常常有五六箱,备货、调货、消毒、清点、入库等,此前都是由经销商提供。目前国内医院里,通常没有专门的器械管理护士、跟台人员,组建团队、培训也需要一定时间。

此次集采规则中,伴随服务需单独报价,由医院自主决定是否采用。也有业内人士分析,之所以报低价,是因为企业希望把提供服务的主动性留在自己手中,所以越低越好。

另一位研究医保的专家表示,对医院而言,虽然耗材是零加成,但手术配套工具管理、跟台服务等工作都由经销商代劳。集采之后,这部分服务可能会大大“简化”,医院的衔接和适应格外重要。冠脉支架集采后,原本“随叫随到”的奢侈型配送、备货服务无法保证,部分支架只能以邮寄的方式送到医院门口。

降价之后,配送环节的利润压缩。除关节外,有脊柱、创伤、3D打印等多产品线的企业,会显现出更多的优势,可搭“顺风车”入院以降低费用。从医院角度,在选择约定外余量产品时,也可能更偏好配送量大、流程顺畅的大品牌。

人工关节国家集采后,业内人士预判,执行初期主要还是经销商提供服务。一来短时间内,很难招聘到大量专业的跟台人员;再者,自建团队的成本可能更高,需要逐步消化。对于这一环节,目前起搏器等领域,已有提供第三方跟台/随访服务的创业团队,未来人工关节置换也有可能走向第三方外包的模式。

此前山东省人工关节集采中,某国产大厂的一款关节产品从9万元降价至4800多元,受到行业关注。有业内人士讲述,巨幅降价后,代理商不再代理这款产品,厂商必须直供,需求量大,叠加上配送、跟台等成本,一度有断供危机,但考虑品牌影响,企业仍顶着压力供应。

本轮国采中,也有企业报出低于2000元的超低价,未来配送和伴随服务的落地,以及放量后生产供应的保证,对企业也是新的考验。

02 进口、国产谁质量强?谁替代谁?

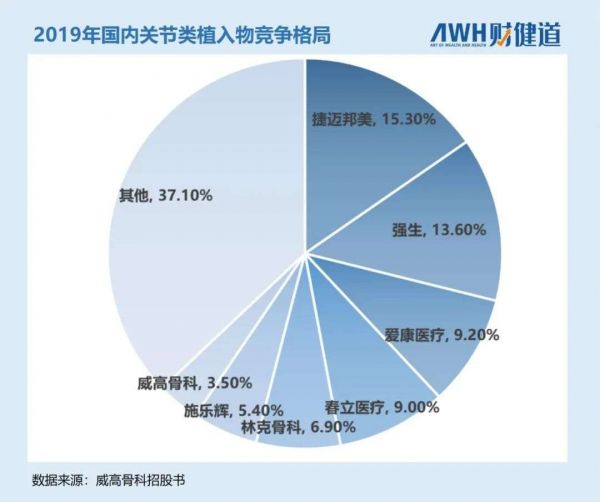

本次集采之后,中国关节植入器械市场的竞争格局也面临改写。根据春立医疗9月最新发布的招股说明书,2019年中国关节植入器械市场规模约86亿元,外资企业占据的市场份额约65%,本土企业占比约35%。

在集采前,中国关节前五大公司分别为捷迈邦美、强生、爱康医疗、春立医疗及林克骨科。2020年,主营关节植入物的爱康医疗、春立医疗营收分别为10.35亿 、9.38亿元,关节植入物收入占比达80%、88%。

“从销售规模上,本土厂商不占优势,是因为出厂价低。事实上,春立和爱康的手术量比强生等进口厂商量很多”,一家骨科创新器械公司CEO讲道,“2020年,春立的手术量应该是十五六万台,像强生、捷迈可能只有八九万台。”

在以往的招标采购中,进口和国产人工关节多是分组竞价,同一材质、级别的产品线,进口关节的终端价高于本土。本轮集采只按医院意向采购量分A/B组,与进口、国产无关,为防止落标,外资品牌全部积极应战,降价后价格与国产关节价格基本相仿。所以,至少在约定集采的54万套关节范围内,国产品牌的市场份额会提升。

据《中华骨科杂志》,2019年中国人工髋、膝关节置换手术已超过90万例,且以20%的速度增长。这意味着还有约35%的余量市场,将由医院进行选择。人工关节产品的质量,会是临床考量的重要因素。

质量谁高谁低,站在不同立场,答案往往不同。但行业共识是:目前国产的人工关节假体还处于Me-too阶段,没有到Me-better。特别是从材质、锻造工艺角度,目前同档次产品线,进口假体的质量会优于国产假体。

此前由于进口人工关节价格昂贵,医保报销后,自付费用高昂,国产产品有“性价比”优势。普遍降价后,同一材质产品,强生比天津正天的全陶关节还便宜约1500元、比春立正达仅高出100元。医院完成约定采购量后的“自选阶段”,大概率会偏好进口产品,去年冠脉支架集采后就是如此。

不过,也有另外一种声音认为:就A组而言,本土厂商在成本上更有优势,基于当前中选价,可以投入更多进行销售推广和服务。未来中长期,微观层面,医院的行为到底将如何演变,目前尚无定论。

03 集采+按病种付费下一步将走向何方

目前,人工关节集采落地执行配套规则尚未发布,参照年初冠脉支架集采后,试点按病种付费的城市2021年医保支付标准不变,人工关节置换手术的打包支付价也可能维持,以将集采挤压出的“耗材价格水分”,让利给医院。

通过查询,目前不少城市已施行DRG模式,对不同病种的关节置换术进行一次性打包支付。在这一过程中,医院选择采用国产或进口的假体,并不会影响到最终医保报销的额度。

冠脉支架集采之后,北京市“冠脉支架植入病组”的支付标准维持在59483元。《财经》通过多方印证了解到,支架耗材价格下降后,整体而言打包的手术费用没有显著下降。一方面,新兴的介入无植入器械,如药物球囊、可降解支架更多地进入临床;另一方面,血管内超生等精准检查运用得更为广泛。

在临床上,人工关节置换通常是药物治疗、微创治疗无法控制后,选择的第三阶梯疗法。为了让手术更精准、更微创,延长人工关节的远期使用寿命,国内外厂商布局的重点多集中在3D打印、导航机器人、数字化AI等方向。

8月30日,骨科手术机器人公司天智航披露:其机器人辅助骨科手术(含术前精准规划)获得政府定价(8000元/次),并纳入北京市医保目录(可100%报销),将于10月23日开始执行。

据弗若斯特沙利文数据,2020年,中国骨科手术机器人市场规模约4250万美元,其中关节置换手术机器人占比约30%。随着人口老龄化加剧,骨科疾病发病率逐年提高,受限于技术水平,部分基层医院尚无法高质量地完成置换手术;但骨科患者行动不便,就近求医的需求格外强烈,政策叠加临床需求,正激发着新赛道的热度和潜力。

(作者为《财经》研究员,实习生汉雨棣对本文亦有贡献)

本文来自微信公众号 “财健道”(ID:ArtofWealthandHealth),作者:海若镜,编辑:杨中旭 ,36氪经授权发布。

相关推荐

人工关节集采后:是国产替代,还是进口产品放量?

集采当前集体大跌,骨科如何走出第二曲线?

在中国,还有什么不能被集采的?

刚刚:耗材国采“发令枪”叩响,冠脉支架先行

36氪首发 | “得关节者得天下”,人工关节企业「安颂科技」获超亿元B轮融资

外周介入、神经介入、人工晶体,谁将是下一个蓝海市场?

创投观察|探寻国产高值耗材领域蕴藏的市场机遇

36氪首发 | 「嘉思特医疗」获数亿元B轮融资,加速人工关节产业布局

静脉介入治疗领域国产替代方兴未艾,「天鸿盛捷」获近亿元人民币B轮融资

受集采影响后的中国生物制药,后劲还有多大?

网址: 人工关节集采后:是国产替代,还是进口产品放量? http://m.xishuta.com/newsview50654.html