焦点分析丨「不倒翁」的瑞幸门店,待修复的信任关系

文|杨亚飞 编辑|董洁

瑞幸正试图让经营重回正轨。继补发经审计后的2019年财报后,9月21日,瑞幸再次向SEC提交了经审计的2020年业绩表现。

这是自2018年正式营业以来,关于这家争议颇深的公司最为关键的一份财报,不仅仅因为该年发生的严重财务造假丑闻,也在于由此产生的一系列连锁反应。

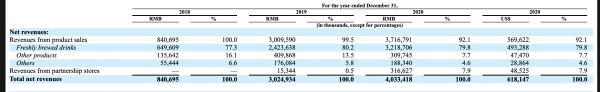

财报显示,2020年瑞幸实现收入40.33亿元,同比2019年的30.25亿元增长33.3%。这发生在疫情最困难的时期,也是这家公司声誉急剧下滑的时刻。但一系列危机似乎并未冲击到下游消费端,2020年瑞幸新增2430万交易用户。

瑞幸2018-2020年净收入,图据官方财报

对于收入的增长,瑞幸解释主要在于产品平均单价的上升,这包括降低产品整体折扣力度、更高单价的新品以及2020年5月停止了免费促销活动。此外,瑞幸直营店和“瑞即购”无人零售业务销量同期上扬,2020年月均销量为2610万件,尤其Q4这一数字更是达到3160万件。

财务造假的后续自救工作,也有了实质进展。近日,瑞幸已向开曼法院正式提交了对可转债债权人的债务重组方案。在2020年9月被证监会罚款6100万元后,瑞幸在2020年12月16日与SEC(美国证券交易委员会,以下简称“SEC”)达成和解协议,前述协议在2021年2月4日获得美国纽约南区地区法院的批准,瑞幸预计会为此支付1.875亿美元集体诉讼和解金。

二级市场的投资者们为这份财报蠢蠢欲动。财报公布后,瑞幸粉单市场盘前一度涨超18%,不过收盘最终收缩至涨超3%。相似的画面在2019年财报披露时便已出现过,彼时瑞幸粉单当天收涨超过22%。人们对瑞幸的信心似乎又重新回来,好像一切从未发生过。

不过对瑞幸“基本走出‘造假’阴影“的判断还为时过早,比起营收层面的修复,瑞幸更需要证明的是,在陆正耀被踢出局之后,这个新团队可以被外界重新信任。这显然要比和解协议本身需要更多的时间和精力。

改善中的门店业务

过去的2020年,瑞幸的净亏损达到56.03亿元,同比扩大77.25%。不过,从合并财务报表披露的情况来看,营业亏损实际上有收缩的趋势,2020年营业亏损25.87亿元,而2019年这一数字为32.12亿元。在收入同比扩大同时,瑞幸前端经营有了一定改善。

规模是关于扩张前景最直接的正面指标。截至2020年底,瑞幸直营门店数降低至3929家。相较之下,2019年门店规模为4507家,净减500余家店。考虑到公司在这一年内外部的复杂变化,这是一个并不算难看的数字。

具体来看,瑞幸直营门店数在2020Q1达到小高峰,为4511家,此后两个季度造假风波蔓延,逐季净减244家、315家,但在之后的四季度关店趋缓,环比仅净减23家。2021年以来出现反弹,截至今年7月底,直营门店数逐步恢复至4030家。

瑞幸直营店主要分为悠享店、快取店、外卖厨房店三类,门店规模大小依次递减。面积在20-60平米不等、主打到店自提的快取店是瑞幸主要门店形式,占据超96%的直营门店比例,在过去一年间自然也占了关店的大头。

不过,悠享店并未有太多变化,较年初仅闭店8家。而仅做外卖咖啡的外卖厨房店基本宣告关停,从期初的126家店,收缩至期末仅剩4家店。根据年报披露,截至2021年7月31日,外卖厨房店已经全部关闭。

瑞幸2018-2020年分季度门店增减情况,图据官方财报

瑞幸最早因外卖咖啡起家,这是曾被星巴克忽视掉的市场。不过跟随扩张步伐,瑞幸外卖订单比例逐步下降,2018-2020年按年外卖订单占总订单比例分别为46.8%、21.8%、20.6%,考虑到快取店的极高占比,取代外卖,到店自提已经成为主流用户的选择。

这可能也是瑞幸留给咖啡连锁同行们最宝贵的经验——即便是新品牌,“到店”依然是现磨咖啡的主要消费习惯。无独有偶,另一家来自上海的明星咖啡品牌Manner也以“不做外卖”著称,并且延续迄今。在这之前,主打外卖咖啡的连咖啡,已经在为此交足了学费。

加盟店是瑞幸的另一种扩张方式,这两年也在悄然发展,门店数从2019年的282家快速增长至2020年的874家。进入2021年,由于重启加盟(此前因为造假风波,一度暂停),瑞幸加盟门店数逐步开始反弹,截至2021年7月31日,共有1293家加盟店。

目前来看,加盟店收入占总收入比重有限,但增长十分可观。根据财报披露,2020年来自加盟店的收入同比2019年增长1963.5%,其中2020Q4,加盟店月平均售出610万件,2019年同期约为60万件。

这种扩张能力跟瑞幸单店成本较为稳定有关,其门店已经有较高的标准化程度,比如,门店装修费用已经稳定在约18万元,单店配套咖啡机成本约为10万元(这包括约2-3台咖啡机)。而写字楼、学校、园区等点位,相对于商场,潜在可选择点位更多,租金成本也更低。

不过这一系列的“改善”并未改变营业亏损的本质,在2018、2019、2020年,瑞幸归属于股东应占净亏损分别为31.90亿元、37.12亿元、55.89亿元,有持续扩大之势。

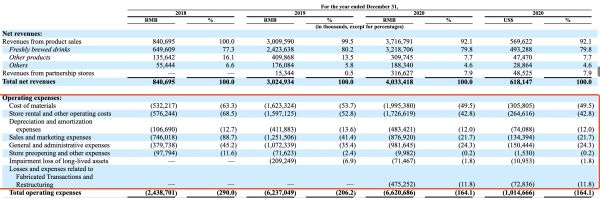

相比于整体扭亏为盈,营业层面的盈亏平衡是一个更实际的目标。根据财报,2020年瑞幸运营费用为66.207亿元,同比仅微增6%左右,运营费用占净收入的比例也从2019年的206.2%下降到2020年的164.1%。

相比于之前,2020年的另外一项成本与因虚假交易和重组相关的费用有关,占到净收入的11.8%,在财务层面,这是一个短期的影响,意味着2021年财务表现可能有更多改善空间。

瑞幸营业费用占净收入的比例,图据官方财报

同样根据财报,瑞幸2018年-2020年营业亏损分别为190.0%、106.2%、64.1%,而根据此前媒体报道,瑞幸预计会在今年实现集团层面的盈利。

不过,瑞幸在2020年还是收缩了产品阵线,聚焦在包括现磨咖啡和现制茶饮的现制饮品业务,相关收入为32.19亿元,同比2019年增长32.8%,而包括零食、包装食品饮料等其他产品的收入则从4.01亿元降低至3.01亿元。

待修复的信任度

2020年净亏损56.03亿元——这是包括为解决财务造假丑闻在内,瑞幸过去一年戏剧化历程下的主要经营答卷。亏损额确实同比在扩大,但主营业务的扩张和亏损收窄,又部分在为经营基本面做出背书。

连续发布2年的经审计年报、与SEC达成和解协议,是瑞幸获得外部谅解做出的必要“示好”,为此他们已经耗费大量资金和精力。

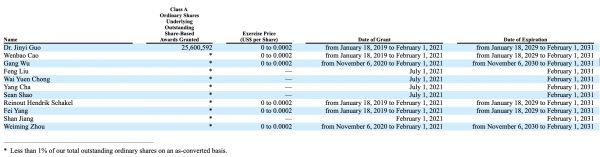

财务表现的改善,只是评估瑞幸值得被重新信任的诸多因素之一,管理层是另一个关键。如今,作为始作俑者的陆正耀已被踢出局,郭谨一作为新董事长重获信任。一个标志是,在年初的“逼宫风波”之后,包括郭谨一在内的高管获得了相应股权激励。

瑞幸董事及核心高管所获股权激励情况,图据公司财报

但需要瑞幸解决的麻烦并不少。原材料成本的降低迫在眉睫,该项成本占运营费用的比例,已经从2018年的21.8%上升至2020年的30.1%。现磨咖啡所需的咖啡豆、以及茶叶、牛奶等原料是最主要的原材料开支组成部分,且易于受市场行情波动。

在造假事件之前,瑞幸曾计划在厦门同安区建设预计年产能3万吨咖啡熟豆的烘焙基地,但该块土地已经在2021年3月交还,此外,瑞幸在天津获得同等大小的一块土地使用权,也在今年8月交还。对于扩张中的瑞幸来说,咖啡烘焙工厂是必要的支撑,尤其在咖啡生豆普遍涨价的今年,成本的传导会快速向下游蔓延。

根据公开报道,瑞幸在今年4月首家烘焙基地正式投产。不过该座年产能1.5万吨的烘焙基地可能很难满足瑞幸眼前的需求,产能扩大或者寻找更多优质供应商,可能是他们亟需解决的难题。

咖啡豆只是瑞幸需要修复的众多上下游关系的一个缩影,曾经的经营危机仍会在一段时间成为他们与合作方之间的障碍,而疫情之后咖啡新品牌的涌现,对瑞幸来说也不算一个好兆头。换言之,这个团队能值得被重新信赖吗?

相关推荐

焦点分析丨「不倒翁」的瑞幸门店,待修复的信任关系

焦点分析丨瑞幸门店开始赚钱,但小鹿茶的广告费更贵了

焦点分析丨最快上市到最快退市,瑞幸咖啡及其投资者将迎何种大结局?

焦点分析|瑞幸不只是卖咖啡的,它的对手多了喜茶

焦点分析丨包子豆浆哪里买?盒马打算battle便利店

瑞幸等待柳暗花明

融资2.5亿美元,瑞幸不再是原来的瑞幸?

瑞幸咖啡停牌退市: 4000家门店运营如何持续?

焦点分析丨车企战“疫”,汽车直播能雪中送炭吗?

瑞幸退市后的三种命运

网址: 焦点分析丨「不倒翁」的瑞幸门店,待修复的信任关系 http://m.xishuta.com/newsview50908.html