FacebookQ4 业绩继续全面开花,如何看待管理层指引谨慎?

编者按:本文为海豚投研原创文章,36氪经授权发布。

Facebook 今晨发布 Q4 财报及 2020 全年财报,公司业绩全面超预期。Q4 总收入同比增 33% 达 281 亿美元,超过彭博一致预期的 263 亿美元;GAAP EPS 为 3.88 美元,远超华尔街预期的 3.21 美元。除此之外,公司还将增加回购计划额度,从此前的 340 亿基础上再增加不超过 250 亿的回购额度。

2020 年新冠疫情打击了全球经济,尤其是线下经济几乎崩溃,但线上电子商务却因此而加速市场渗透。Facebook 作为线上信息流广告巨头,流量规模效应以及多产品矩阵使得 Facebook 的广告主投放 ROI 显著较高,护城河优势强大。

受益持续强劲的电商广告需求,可以说,Facebook 全年交付了一个完美的业绩答卷。

但在另一面,Facebook 负面消息在 Q4 继续绵延不断,监管压力和社会舆论压力使得市场对 Facebook 今年以来持续亮眼的业绩并不买账,股价下半年大幅震荡,几乎未涨。

管理层在 2021 年指引中着重对监管风险和 iOS14 隐私协议变更风险均表达了谨慎和不确定的态度,尽管公司加大回购表露经营信心,但市场对此悲观反应强烈,盘后一度跌至-7%。

海豚认为,短期风险不改 Facebook 中期高增长趋势。

(1)首先,全球的线上信息流广告趋势仍在逐步加强,Facebook 将最大获益。根据 e-Markets 数据预测,当前全球 7000 亿美元的广告市场仅有 50% 从传统媒体转向互联网媒体渠道,未来线上广告渗透率将进一步提升。广告投放线上化大趋势不改的情况下,具备最大流量规模优势和产品矩阵优势的 Facebook 将确定性获益,Instagram 和 WhatsApp 的获利潜力将加速显露。

(2)其次,新兴业务变现苗头已显,将支撑 Facebook 的长期想象空间。Q4 其他收入显著增长,或由 Oculus AR/VR 硬件带来。5G 时代下,AR/VR 行业将得到加速发展,Oculus 收入有望继续刷新市场预期。

Facebook 本次财报有什么核心疑问?海豚整理了以下关注度较高的问题。

整体业绩:全球疫情反复,经济长期疲软下市场看好广告主转往线上投放的趋势将进一步加速,华尔街预期 FB 将持续获益。公司 Q4 业绩是否符合市场预期?管理层对未来一年的业绩指引如何?

用户大盘:部分受用户隐私安全问题和误导性内容监管问题影响,公司 Q3 在核心国家市场(美国、加拿大)MAU 均有所下滑,其他市场增速放缓。Q4 是否有缓解?

短期风险:(1)监管风险。去年 12 月 9 日 FTC 联合 46 州政府对 Facebook 反垄断诉讼,要求拆分 Instagram 和 WhatsApp;(2)用户数据风险。iOS14 用户隐私政策变更后,广告平台恐无法正常获取用户使用数据,从而降低广告投放效果。管理层如何看待上述短期风险及对公司发展影响?

以下,海豚投研就带着这些疑问,在本季度的财报中寻找答案:

1、Facebook 业绩:Q4 业绩全面开花,2021 年上半年公司展望将保持稳定增速

(1)营收利润均超预期,其他收入尤其亮眼。运营效率提升,费用率显著降低。

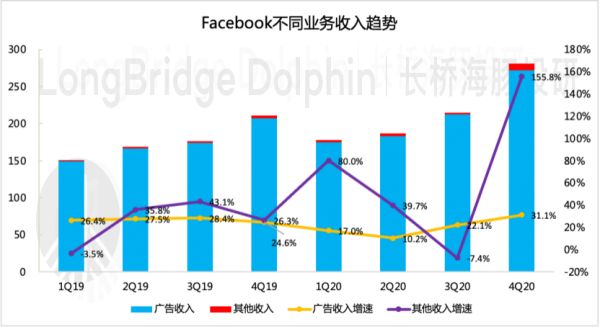

Q4 公司实现整体收入 281 亿美元,同比增长 33%,远高于彭博一致预期 27%。除了广告业务略超预期外,最亮眼的是其他收入,同比增长 1.6 倍。

数据来源:公司公告、海豚投研整理

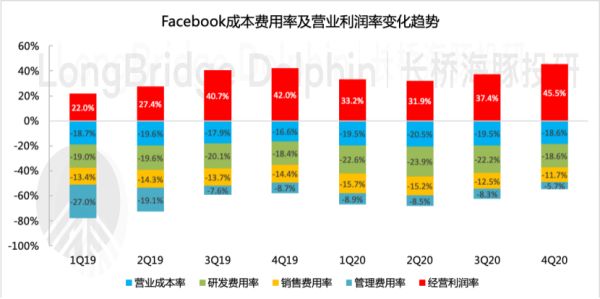

Q4 公司经营效率显著提升,整体费用率大幅下滑,由此带来营业利润率也相应提升,具备显著护城河优势的 Facebook,公司赚钱效应持续走强。

数据来源:公司公告、海豚投研整理

(2)管理层对 2021 年指引相对良好,但对短期风险依然谨慎

管理层认为,2021 年 Facebook 将继续保持稳定或适度加快的增速。尤其是上半年,一方面 2020 年基数较低,另一方面公司在电商广告领域的护城河优势有望继续如 2020 年一样在疫情中相对获益。

但值得一提的是,管理层仍然十分关注由于 iOS14 隐私政策调整对广告平台的影响以及监管层面的风险,并认为这将直接影响 2021 年的业绩表现。这与之前的乐观回应有所差异。

海豚认为 2020Q4 至今 Facebook 经历了较多的监管纠纷和社会舆论压力,频频被批。这使得今年以来业绩一直强劲的 Facebook 却未在股价上有所反应,Q4 股价更是震荡不断。

Q3 财报表现出色,但从披露至今公司股价基本没涨,叫好不叫座。如今管理层指引中对上述短期风险的重视和谨慎,或对 Facebook 后续经营改善上则更加有利。

2、Facebook 用户大盘:未受舆论影响,依旧稳速增长

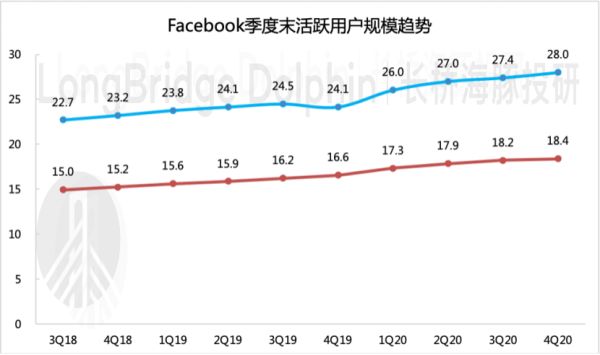

Q4 公司全球 MAU 为 28 亿,DAU 为 18.4 亿,均略超华尔街预期(Factset:DAU/MAU=18.3/27.6)。风险纠纷不断的四季度并没有如市场传闻那样,让 Facebook 用户大盘下滑,反而继续逆势攀升,同比增速远超前三季度。

数据来源:公司公告、海豚投研整理

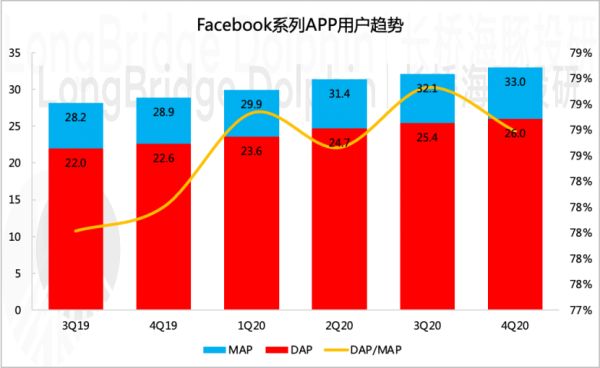

除此之外,全品类用户规模(DAP、MAP)同样保持增长,且增幅高于 Facebook 单品表现,由此可见 Facebook 的多产品矩阵战略开始实现正向协同效应。

数据来源:公司公告、海豚投研整理

3、Facebook 短期风险:公司保持重视和谨慎,或主动降低市场预期

针对联邦政府对 Facebook 反垄断监管趋严风险和 2021 年 iOS14 版本开始实施的新用户隐私政策风险,此次财报中管理层似乎一改之前乐观态度,对风险较为重视和谨慎,并强调该类风险未来存在不确定性,对 2021 年业绩恐有一定的影响。

海豚认为:

(1)反垄断监管风险是目前科技龙头均面临的类系统性风险,并不仅仅针对 Facebook。并且从历史经验(如微软)来看,整个诉讼周期相对较长,后期政府与公司之间也存在协商调解的可能,不必过于悲观。

(2)iOS14 版本用户隐私政策变更对广告平台的用户数据获取确实有一定的负面影响,由于欧美用户隐私观念较强,因此新隐私政策下,大多数用户不会选择开放共享自己的使用数据。

但由于用户体量优势以及 Facebook 在电商广告领域的深耕,Facebook 的广告投放 ROI 仍然显著高于同行,Facebook 依旧是当前大多数广告主(尤其是中小广告主)的不二选择,因此短期内对 Facebook 的业绩影响有限。而长期情况下,正如 Facebook 前期回应的那样,公司可以通过其他方式(安装 Conversion API 等)获取用户数据从而提升广告投放精准度。

感兴趣的用户添加微信号 “longbridge002” 加入海豚投研圈,一起切磋全球资产投资观点!

相关推荐

FacebookQ4 业绩继续全面开花,如何看待管理层指引谨慎?

业绩指引大幅放缓,狂奔的beyond meat熄火了?

中国自动驾驶的春天:融资全面开花、巨头跑步进场

观察+ | 阿尔茨海默症等来了“灵丹妙药”?谨慎看待不“捧杀”

英特尔一季度营收和盈利利好,但下调全年指引,盘后跌8%

焦点分析 | 京东业绩全面复苏,关键时刻还是靠物流

从联想到CRVA ,倪光南35年造芯路,为何开花容易结果难?

业绩快报 | 未发布业绩指引,苹果Q2业绩超预期盘后股价仍下跌

私募股权融资交易远程办公指引

如何看待蔚来和 Mobileye 的合作?

网址: FacebookQ4 业绩继续全面开花,如何看待管理层指引谨慎? http://m.xishuta.com/newsview37805.html