CIS会迎来拐点吗?

编者按:本文来自微信公众号“半导体行业观察”(ID:icbank),作者 张健keya,36氪经授权发布。

上周,索尼发表声明,称已经关闭了部分工厂和办公室,主要在欧洲和美国。索尼还关闭了其在马来西亚(吉隆坡和槟城)的两座工厂,至少关停到4月14日,关闭了其在南威尔士的工厂,至少关停到4月20日。

此外,从2月10日起,索尼在中国上海,无锡和惠州的4个工厂已陆续复工复产。供应链困难正在克服,产能正逐渐恢复到疫情发生前的水平。

谈到索尼,CIS(CMOS图像传感器)始终是重要话题,虽然以上提到的工厂并非全部用于生产CIS,但作为全球第一大CIS厂商,索尼工厂的关停和复工,难以避免地吸引着该产业内人士的目光。

对此,索尼公司表示:目前,CMOS图像传感器的生产还没有受到任何实质影响,包括对原材料采购的影响。然而,索尼该业务的主要客户是智能手机制造商,他们主要依靠中国的供应链,尽管目前销售正在逐渐恢复到正常水平,但未来智能手机市场的放缓可能依然影响该业务的销量。

从索尼的声明中可以看出,在全球疫情难以控制的当下,即便是最为火爆的CIS市场,也出现了难以预料的隐忧。

而就在去年12月,CIS市场热火朝天的局面使得人们非常期待2020年的市场行情。2019年,随着上游晶圆的产能愈发紧张,CIS芯片的供货缺口也进一步加大。5M及以下的CIS出现了两次大规模涨价,而涨价的厂商大都分布在我国大陆地区,其中,格科微的缺货情况尤为明显,为缓解压力,格科微不得不在短期内两次上调产品价格,整体涨幅至今已接近40%。此外,思比科、比亚迪等多家CIS芯片厂商同样有调价操作。

而在中高端市场,索尼牢牢地把控着市场,而且占全球CIS总份额的45%左右,成为了2019年上升速度最快的半导体厂商。

火爆的CIS市场出现变数

2019年下半年的强劲表现使CIS市场远远超出了Yole Developpement先前的预估。但进入到2020年之后,疫情大流行肯定会改变原来预测的增长态势,是平缓增长?还是同比衰退?现在还难以下定论。

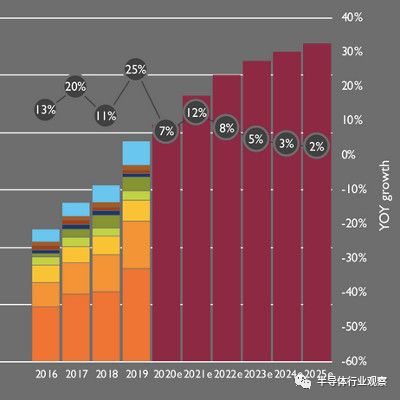

来自Yole的数据显示,2019年CIS市场规模为193亿美元,同比增长了25%。在Covid-19疫情出现之前,该公司预计,2020年,该市场将增长7%,达到206亿美元,但现在该机构表示:这一数字将因Covid-19的爆发而变化。

Yole认为,2019年,CIS市场领导者索尼占全年市场的42%,其次是三星,约占22%,索尼保持了原有份额,而三星则略微提高了份额。排名第三的是中国厂商Omnivision,约占9%,比之前的市占率略有下降。排名第四的是意法半导体(STMicroelectronics),其在2019年的份额增加至7%。其他厂商包括安森美、松下、佳能和SK海力士。

图:CMOS图像传感器的年收入增长(这是疫情爆发前的数据)。资料来源:Yole Developpement

由于智能手机市场饱和和中美紧张局势,2019年前两个季度均低于预期。下半年,多摄像头智能手机的发布重新点燃了市场。

今年,多摄像头手机依然是发展趋势,就在前些天,华为的新机P40 Pro上前所未有地出现了6~7个摄像头。这虽然会继续带动全球CIS的需求量增长,但是,疫情大大降低了人们对手机的购买欲,而且这种情况随着欧美疫情的加重,很可能在第二季度进一步加剧。而疫情能否在第三季度结束还是个未知数。因此,全年的手机销量不容乐观。而相应的CIS是否能够实现同比小幅增长,或是衰退,依然有待观察。

对此,Yole分析师Pierre Cambou也表示:“目前,我们无法预测的是系统性衰退的可能性。”

IDC持悲观态度

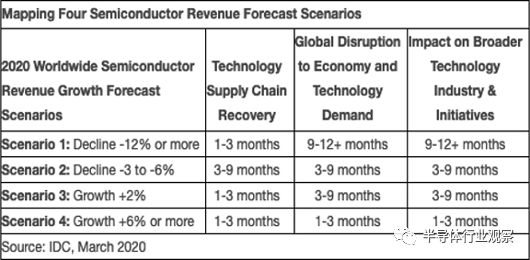

关于疫情对全年半导体业的影响,许多分析师预计,全球半导体市场将在2020年实现适度的个位数同比增长,然而,IDC却持悲观态度,认为Covid-19大流行可能会使2020年半导体市场再次下滑。

IDC预测最有可能的结果将是2020年全球半导体收入同比下降3%至6%。IDC认为出现这种情况的概率是54%,而且,下降幅度也可能更大(大约有25%的可能性)。当然,快速复苏仍可能使2020成为增长年,但这个概率似乎不大。

如上图所示,IDC根据技术供应商对业务影响的不同假设和严重性,考虑了四种可能出现的情况。IDC半导体分析师Mario Morales表示:“COVID-19的出现带来了旅行禁令和隔离,供应链的严重减慢,股票市场的不确定性,商业信心下降,以及人们之间的恐慌情绪。”

总体来看,IDC认为2020年半导体收入同比显著收缩的可能性为80%,而不是之前预期的2%。

在这样的大背景下,CIS恐怕也难以幸免。

CIS晶圆代工产能增加是好是坏?

过去两年,晶圆代工产能总体利用率饱满,特别是在2019年,台积电、中芯国际和华虹宏力等几家代表企业,产能利用率普遍超过95%。而在这其中,CIS产能更是“一票难求”,好几家厂商拿着大笔资金,就是找不到产能。即使是业界老大索尼,也破天荒地向台积电求救,因为它自家的产能已经不能满足客户的需求了。

就在去年10月,索尼决定将旗下高端CIS交由台积电代工,这是索尼首度外放高端芯片订单。为了这笔大单,台积电已经订购了设备,并做好相关生产验证作业。

此次,索尼放出的CIS订单,将在台积电南科14a厂导入40nm制程生产,台积电购置的新设备将于今年第2季度装机,8月试产,初期月产能2万片,并于2021年第1季度量产,后续很可能会扩大产能,索尼更高端的CIS芯片有望导入台积电的28nm制程。

除了交由台积电代工之外,索尼也在日本国内积极扩产,据悉,该公司计划在未来3年内投资7000亿日元,用于扩建新厂房。

在这样的市场需求下,已并购富士通半导体12英寸晶圆厂的联电,也占据着地利,可直接打进索尼供应链。

在2019年一片大好的形势下,上马了不少CIS产能项目,本来是为了迎接2020年半导体产业的全面复苏。但是突如其来的疫情严重打乱了产业回暖和发展节奏。由于今年的市场需求低迷几成定局,原本计划或已经在建的新CIS晶圆厂,是按原计划继续建设,等待明年或后年的市场复苏?还是缓一缓,以减少资金和资源的消耗,用以渡过这一段困难时期?可能对于不同的厂商,会有不同的抉择。

另外,从整个半导体市场来看,过去两年晶圆厂产能总体吃紧,在一定程度上,与过去这么多年关停了很多老旧晶圆厂也有一定的关系。

这方面,IC Insights表示,自2009年以来,关闭或改建的IC晶圆厂高达100座,随着半导体制造商整合或过渡到制造外包(fab-lite)或无晶圆(less fab)业务模式,IC产业一直在削减其旧产能。尤其半导体并购活动激增,越来越多的半导体业者使用20nm及更先进制程技术生产芯片,逐渐淘汰效率低下的晶圆厂产能。

也就是说,关闭的晶圆厂,在最近几年没有被实际投产的新产能补上,从而在一定程度上形成了产能不足的状况。如果确实如此的话,包括CIS在内的各种芯片晶圆厂的上马,也就不足为奇了。而有一家企业,正走在CIS和晶圆代工双向拓展的路上,它就是SK海力士。

模仿三星?

近两年,SK海力士一直在加大存储芯片之外业务的投入力度,特别是在晶圆代工和CIS方面,似乎在模仿三星的成功道路。目前来看,同时向CIS和晶圆代工这两个新业务方向进军的企业,也很难找到第二家了。

2019年初,面对存储市场的低迷,SK海力士宣布了一项宏伟的投资计划,欲在未来的10年内投入约1069亿美元,自2022年开始着手建设4个半导体工厂。但是,到了去年10月,该公司Q3利润暴跌89%,创三年来新低,不得不改变先前的投资计划,宣布明年减产,同时大幅减少投资。当然,这里说的投资和生产主要是存储芯片。

在存储不景气的情况下,从2018年开始,为强化晶圆代工业务,SK海力士频频布局:7月,其子公司SK海力士SystemIC与无锡产业发展集团合资组建了8英寸晶圆代工厂,建立的新生产线将生产模拟芯片(传感器、电源管理芯片等)。2018年底,其通过SK海力士SystemIC向无锡晶圆代工事业部出资1000万美元,无锡新工厂计划于2019年下半年竣工,2020年开始正式启动。

而在CIS领域,SK海力士也成为了近两年的黑马。中国台湾地区的Yuanta Research发布报告显示,在2018年全球CMOS图像传感器的市场当中,索尼的市场占有率为49.9%,排在行业第一,三星排名第二,豪威科技排名第三,而有些出人意料的是,SK海力士排在了第四位,市占率为5.6%。

据悉,该公司从2007年开始投身CIS业务,并在短期内就具备了提供800万像素产品的能力。

2014年,SK海力士收购了CIS企业Siliconfle,后者成为SK海力士持有100%股权的子公司;2016年10月,SK海力士进一步收编了Siliconfle的CIS事业经营权;从2017年起,SK海力士向其CIS部门投入了更多的资源,加速推动1300万以上像素CIS的研发,并把M10厂DRAM生产设备移往厂M14,M10厂内腾出空间用于生产CIS。

像SK海力士这样强大的企业,由存储器转型做CIS和晶圆代工,相对来说容易一些,这从其在短短几年内就能在CIS市场排进前四名就可见一斑,晶圆代工同样如此,这两部分业务都可以贡献CIS产能,有给自己用的,有给客户用的。这也是CIS产能很可能在相对短时期内爆发的一个缩影。

结语

各种IDM和晶圆代工CIS产能的增加,都是为了迎接2020年产业的复苏和大发展,然而,疫情带来了不确定性因素。虽然手机摄像头数量进一步增加推动着CIS需求量的提升,但手机总体市场的低迷会持续多久还不好说,而安防和汽车市场也会被殃及。今年的CIS市场是小幅增长,还是同比衰退呢?还真不好说。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

相关推荐

CIS会迎来拐点吗?

因疫情大火,互联网医疗会迎来盈利拐点吗?

CIS芯片需求火爆,与BMS芯片的产能争夺战今年继续

疫情拐点将至,中小企业的春天还会远吗?

创投观察 | AGV行业标准正在形成,即将迎来拐点

若回港二次上市,百度会迎来第二春吗?

解读谷歌财报:17亿美元罚款致利润缩减,流量成本激增已迎来下行拐点

疫情危机之后,FAANG科技巨头会迎来更好的发展吗?

2020年或许没有风口,但投资人认为拐点要来了

超级观点 | 互联网医疗爆发的拐点远未到来

网址: CIS会迎来拐点吗? http://m.xishuta.com/newsview20107.html