未来银行 | 数字化银行争夺战:招行PK平安,APP活跃数、科技投入谁更强?

编者按:本文来自微信公众号“零壹财经”(ID:Finance_01),作者:李薇,36氪经授权发布。

摘要

本报告选取招行与平安银行这两家全国性股份制银行,从2019年零售转型的视角出发,剖析它们在科技投入、数字化驱动方面的经营成果。同时,招行在年报中还披露招联消费金融的“成绩单”,能够看出线上场景引爆的个人信贷潜在需求。

√ 招商银行月活跃用户数“破亿”,平安银行不足其1/3。APP是零售银行线上布局的核心,2019年招商银行月活跃用户数达到为10178万户,而平安银行仅为3292.34万户,且招行两大App累计注册用户数超过两亿人次,两者差距十分明显。

√ 科技投入资金规模比拼火热。平安银行与招商银行的科技人员分别为7500人、3253人,而资金投入上两者分别为10.91亿元、93.61亿元,招行是平安银行的8.58倍,并提出2020年将金融科技创新基金预算比例从全行上年度营业收入的1%提升至1.5%。

√ 星际版可交互年报成为吸睛亮点。在疫情期间,招行以“探索宇宙”为主题的年报展现形式,迅速引爆朋友圈。值得注意的是,该行也提出零售占比并非越高越好,疫情期间的信用卡、消费贷逾期不良问题,也是对零售端风控的一大考验。

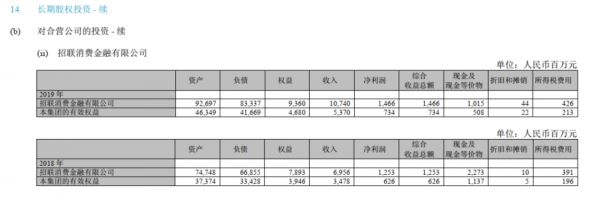

√ 重点挖掘消费金融子公司发展潜力。招行年报披露了招联金融盈利超14亿,利润增速较快;平安以陆金所为主导,正抓紧筹建平安消金,紧抓线上获客与场景布局的这一风口。

出品 | 零壹智库,作者 | 李薇

3月23日,招商银行(600036.SH)于线上举办2019年度业绩发布会,其中两款APP合计用户数超过两亿、净利润也逼近千亿元,引发市场的广泛关注。

而平安银行(000001.SZ)在2月14日就已披露年报。

在数字化银行的这场争夺战之中,招商银行与平安银行两家谁能取胜,最受市场关注,本文将从零售金融业务的线上运营与科技投入角度出发,探究隐藏在年报背后的数字化实力格局。

一、APP获客与运营:招商银行过亿,平安银行注重AI与MAU

身处移动互联网时代,每一位互联网用户对于各类APP十分熟悉,并且更注重APP排名与评分情况。招商银行与平安银行在比拼“零售之王”的竞技中,它们的用户规模一直处于业界领先地位,并且将月活跃用户数(MAU)作为衡量线上运营成果的重要指标,从而推动数字化经营转型。

(一)注册用户数与月活跃用户数PK:招行均破“亿级大关”

两家全国性股份制银行均在2019年财报中,披露了APP两项数据指标,即注册用户数与MAU。尤其是MAU,成为过去一年衡量线上运营成果的关键指标。

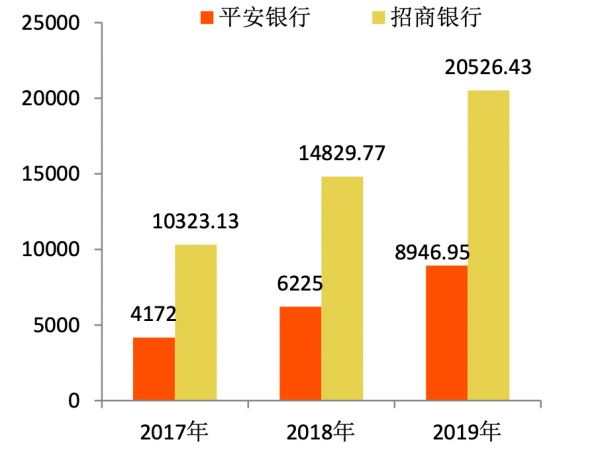

从注册用户数来看,截至2019年末,平安银行达到8946.95万户,同比增长43.73%;招商银行达到20526.43万户,同比增长38.41%。

图 1:平安银行与招商银行2019年末APP累计用户数

资料来源:上市银行年报

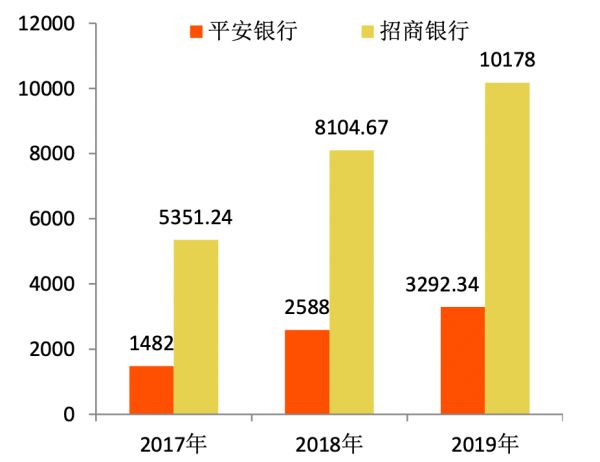

从月活跃用户数来看,平安银行实现3292.34万户,同比增长27.22%;招商银行实现10178万户,同比增长25.58%。

图 2:平安银行与招商银行2019年末APP月活跃用户数

资料来源:上市银行年报

由此可见,招行两项指标均实现过亿,远远超过平安银行,这与该行较早制定零售银行战略紧密相关。此外,围绕零售客户的APP布局上,平安银行目前仅有口袋银行一款APP,将原先“口袋银行”、“信用卡”和“平安橙子”三大APP进行整合;而招行则拥有“招商银行”与“掌上生活”两款APP,并且在侧重信用卡用户的APP线上运营上,用户粘性较强。

(二)月活跃用户数(MAU)统计口径变化

监管部门尚未制定有关银行业APP用户数量的统计口径标准,如今各家银行与市场调研机构的核算方法差异性较大。零壹智库梳理了两家银行的财报备注如下,发现招商银行的统计更为细化,与各类线上场景紧密结合。

平安银行在财报中提出:“自本次年报起,本行口袋银行APP月活跃用户的统计标准由用户登录APP变更为用户打开APP,并据此调整上年同期数据”。我们发现,这一统计标准与招行2018年财报中的解释一致,该行此前提出:“2018年起,招商银行App月活跃用户的统计标准由用户登录App变更为用户打开App,并据此调整上年同期数据”。

招商银行在财报中表示:“2019年,本公司优化数据计算口径,重新划分App内的场景属性,分别对金融/非金融场景内部去重后计算使用率”。

金融场景使用率=金融场景去重MAU/总MAU,非金融场景使用率=非金融场景去重MAU/总MAU。同一用户可能同时使用两类场景,因此两类场景使用率之和大于100%。

综合来看,招商银行打造“开放银行”、链接非金融场景的优势更为突出,因此在用户活跃度方面更强,体现出互联网公司的发展基因。

(三)数字化经营:一家强调AI,一家重塑零售体系

将金融科技赋能零售业务,两家全国性股份制银行在数字化经营上,走在了银行业前列。同时,在发展战略中也呈现出差异化特征,其中平安银行提倡的是“AI Bank”,而招商银行则强调重塑零售金融数字化体系。

平安银行在2019年注重数据化经营,实施了数据治理、数据中台、AI平台三大科技项目群建设。尤其是该行突出的AI技术,目前已采用AI客服、AI风控、AI营销、AI语音、AI质检、智能推荐平台等机器人项目,为前端业务赋能。

此外,该行还在加快完善线上生态圈,聚焦核心场景开展流量经营,平安银行不断拓展APP服务边界,通过搭建“乐分享”平台,形成社交化、场景化的获客及营销新模式,并持续提升口袋商城场景化经营能力。

招商银行以“北极星”指标MAU为指引,聚焦于数字化获客、数字化经营以及数字化风控三大领域,其中在获客方面,借记卡数字化获客占比24.96%,信用卡数字化获客占比达64.32%。两大App已成为客户经营的主要平台,对外向合作伙伴开放API(应用程序编程接口),聚焦饭票、影票、出行、便民服务等重点场景,不断拓宽服务边界。

图 3:招商银行APP的数字化建设与信息科技投入情况

资料来源:招商银行

零壹智库梳理了过去三年招商银行两款APP的用户量情况,发现一直呈现出稳定增长态势,足见其数字化转型速度之快。在场景拓展、构建开放生态系统上,招行均在业界发力较早,掌握了先发优势,进而巩固了用户规模基数,实现了用户粘性提升。

表 1:2017-2019年度招商银行注册用户数与月活跃用户数(单位:万户)

资料来源:招商银行财报,零壹智库

二、科技实力比拼:申报知识产权与创新项目,构建开放银行

2019年初至今,各家银行均将数字化、智能化摆在首位,在金融科技方面的资金投入明显增多。作为以创新为主要驱动力的全国性股份制银行,更是加大对于前沿技术的研发投入力度。

零壹智库梳理平安银行与招商银行的财报,发现有关金融科技投入方面的三项数据指标,即科技岗位人数、科技资金投入与金融科技研发成果。数据显示,2019年平安银行与招商银行的科技人员分别为7500人、3253人;而在科技资金投入方面,平安银行达到10.91亿元,而招商银行则是平安银行的8.58倍,达到93.61亿元。

表 2:平安银行与招商银行2019年的科技投入对比(单位:人、亿元)

资料来源:银行财报

说明:招商银行2019年财报未披露科技人数,以年报中的“研发人员”口径统计,即3253人。

(一)平安银行:科技引领下的平台搭建与创新应用

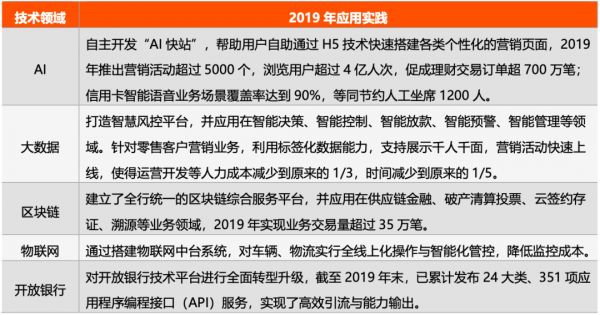

平安银行将“科技引领”作为战略转型和数据化经营的驱动力,2019年围绕四个领域来开展技术创新应用,具体包括:一是持续深化敏捷转型,二是全面推进数据化经营,三是打造领先的技术基础平台,四是深化金融科技创新应用。

通过运用金融科技,平安银行实施了数据治理、数据中台、AI平台三大科技项目群建设,同时加快新兴信息技术与银行场景的融合应用,该行在财报中指出AI、大数据、区块链、物联网以及开放银行的实践成果,具体如下:

表 3:平安银行运用五大科技的具体研发成果表现

资料来源:平安银行2019年度财报,零壹智库

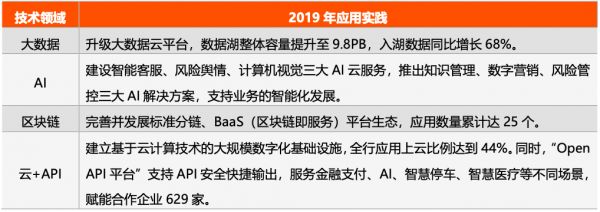

(二)招商银行:“云+API”,构建开放式全场景服务平台

在科技资金投入上,招商银行在财报中指出,信息科技投入93.61亿元,同比增长43.97%,是营业收入的3.72%。此外,招行还有一项金融科技创新项目基金,2019年该行就成为我国第一家将金融科技投入比例,写入公司章程的商业银行。

2020年3月18日,在招行发布2019年财报的前夕,该行召开的董事会会议审议通过了《关于2019年度金融科技创新项目基金使用情况报告及相关事项的议案》,同意自2020年起,将金融科技创新基金预算比例从全行上年度营业收入的1%提升至1.5%。

2017年是招商银行创立金融科技创新项目基金的第一年,至今的四年时间内,每年都不断提升基金预算比例。在银行业之中,该行可称为最注重科技创新能力的金融机构之一。

表 4:2017-2020年招商银行金融科技创新项目基金的预算比例

资料来源:招商银行,零壹智库

招商银行在财报中表述,以开放和智能为核心,继续深化业务和科技融合。在技术运用上,主要涵盖大数据、AI与区块链等领域,并在此基础上构建出“云+API”平台,这也是创新发展开放银行的最佳实践,具体情况如下:

表 5:招商银行技术应用的四大核心领域

资料来源:招商银行2019年度财报,零壹智库

三、彻底变身互联网公司:招商银行如何保持“零售之王”地位?

纵观近年来各家上市银行年报发布形态,借助移动互联网,推出了长图文、短视频、微信号等新颖传播形式。然而,招商银行2019年财报,则是做成了科幻大片,展现为星际版可交互年报,从3月22日一经推出就刷爆了“朋友圈”。

图 4:招商银行2019年度星际版可交互年报

资料来源:招商银行

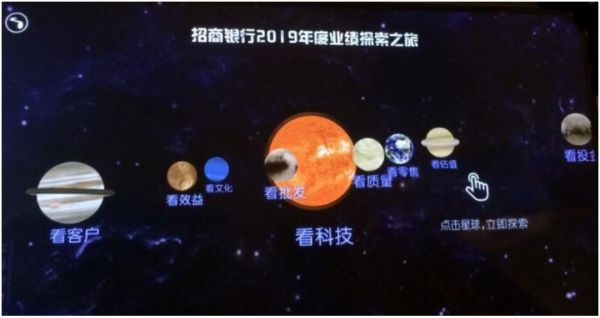

(一)“北极星”引领转型:星际版年报的九大看点

招商银行通过微信端嵌入交互界面,为我们呈现下图所示的、代表其2019年业绩的“太阳+八大行星”九大看点——“太阳”是指看科技,体现该行以此作为战略重心;“八大行星”分别包括看客户、看效益、看文化、看批发、看质量、看两手、看估值与看投金。这种展现手法充分彰显出招商银行的互联网公司基因,向浩瀚宇宙不断求知、探索。

图 5:招商银行2019年业绩的“太阳+八大行星”交互展示界面

资料来源:招商银行

零壹智库发现,2018年初该行就提出,将MAU(月活跃用户数)当成零售金融转型的“北极星”指标。根据百度百科的定义,“北极星”是小熊星座中最亮的一颗恒星,离北天极很近,差不多正对着地轴,从地球北半球上看,它的位置几乎不变,可以靠它来辨别方向。因此,两年前的招行就已经树立了探索宇宙的独特战略,如今的科技感让人们相信,它正在彻底变身为一家互联网公司,而非传统金融机构。

纵览招行提出的2019年业绩九大亮点,零壹智库选取与零售金融紧密相关的下述三个指标。

第一是“看客户”。招商银行成为首家实现四个“亿级零售指标”的商业银行,即零售客户数(含信用卡)、两大App用户数、个人储蓄账户数、手机银行App用户数。尤其是两大零售App的MAU合计达到1.02亿,处于业界领先位置。

图 6:招商银行2019年度的零售客户、资管投行与管理文化

资料来源:招商银行

第二是“看投金”。在资管业务转型的背景下,招银理财在2019年11月正式开业,并且该行2019年报首次以非货币公募基金规模披露基金代销情况。数据显示,截至2019年末,招行代销非货币公募基金规模达2197.7亿元,同比增长33.8%;代理基金收入达47.13亿元。同时,招商银行App的理财投资销售金额7.87万亿元,同比增长25.72%,占全行理财投资销售金额的71.52%;招商银行App理财投资客户数762.09万户,同比增长50.17%,占全行理财投资客户数的89.96%。

资料来源:招商银行

第三是“看文化”。招商银行能够快速转身为互联网公司,离不开全员支持。近年来,该行着重对于管理文化进行重塑,2019年依托其主攻自我批评的内部论坛“蛋壳”平台,采纳了1263篇意见建议,采纳率达到29%。此外,该行还推出“清风公约”倡议书,引领全员达成数字化转型与创新发展共识。

资料来源:招商银行

(二)“零售之王”遭遇哪些业务瓶颈?

作为“零售之王”,在取得如此优异成绩单的背后,招行还有哪些发展隐忧?我们发现,招行的信用卡不良率由2018年的1.11%,提升为2019年的1.35%;个人消费贷款不良贷款率1.18%,较上年末上升0.05个百分点。由此可见,互联网大量获客的同时,也是对于风控实力的巨大考验。

招商银行行长田惠宇在2019年度业绩发布会中指出:“这几年大家都普遍看好零售,都说零售占比高的银行抗风险的能力强、波动小。然而,这并不意味着零售的占比越高越好。零售的占比是不是越高越好,招行五年规划零售占比大概在60%左右,这个规划是合适的”。

在疫情环境下,招商银行指出,在获客、存贷款、净息收入、中间业务收入、资产质量等五个方面,均产生影响。其中,最直接、最大的影响是资产质量,2月份信用卡、房贷以及小微逾期率同比大幅度提升。因此,零售业务占比应当控制在合理范围之内,过度倾斜或对于一家银行的整体资产质量带来冲击。

四、掘金消费金融子公司:招联金融盈利超14亿,平安系加速布局

在国家倡导的“消费升级”趋势下,银行业争相申请消费金融牌照并拓展业务规模。

图 7:招联消费金融公司2018-2019年业绩表现

资料来源:招商银行2019年财报,零壹智库

伴随居民可支配收入的快速提升,将进一步激发消费潜力,因此持牌机构加速拓展线上消费场景,从而提升消费金融市场规模。在招行全面布局场景生态、开放银行服务平台的基础上,为招联消费金融输送更多的用户群体。

如今,消费金融业务已成为零售业务转型的主战场,未来此领域的竞争态势将会日趋激烈,因此商业银行与子公司之间业务协同、生态体系构建,是数字化发展核心领域。

五、小结

向数字化银行转型,成为国际银行业的一致战略。目前,平安银行与招商银行均强调金融科技对于零售金融转型的驱动作用。本文通过对比两家银行的APP获客与运营、科技实力、黑科技展现与消费金融子公司等情况,发现招行的互联网基因更为显著。

尤其是APP用户注册量20526.43万户、月活跃用户数10178万户,已经远远超过了平安银行,并且是业内第一家实现四个“亿级零售指标”的商业银行。需要警醒的是,“零售之王”也遇到发展瓶颈,信用卡与消费金融不良率提升,预示着互联网海量获客的同时也需关注信贷风险。

未来银行之间的竞争将是商业模式的比拼,不能单纯拼规模,要融入更多的互联网基因与跨界思维,注重生态体系构建。新冠疫情的爆发也让我们看到零售规模占比较高的弊端,因此各家银行要合理掌握尺度,在颠覆性创新的同时,也要兼顾合规风险把控,时刻保持危机意识,从而构建一个拓宽场景生态、加速线上交互的可循环生长生态圈。

相关推荐

数字化银行争夺战:招行PK平安,APP活跃数、科技投入谁更强?

未来银行 | 数字化银行争夺战:招行PK平安,APP活跃数、科技投入谁更强?

2020银行金融科技最新布局

线上化的机遇与痛点,银行流量大战来了?

手机银行2019年排行榜:工行夺冠,江浙地带多家城商行排名靠前

支付宝600亿基金实验:蚂蚁拓荒,银行起舞

金融科技创新带来数字化转型变革,多家银行打造“开放银行”

信用卡竞争力大比拼

2014年,平安金融科技风起青萍之末

迈向银行4.0:从开放银行到平台银行

网址: 未来银行 | 数字化银行争夺战:招行PK平安,APP活跃数、科技投入谁更强? http://m.xishuta.com/zhidaoview8597.html