从巴菲特致股东信提炼的26条投资箴言(八)

神译局是36氪旗下编译团队,关注科技、商业、职场、生活等领域,重点介绍国外的新技术、新观点、新风向。

编者按:巴菲特是有史以来最伟大的投资者。每年他都会给公司的股东写一封信,信中既汇报了公司的业绩表现,也会传播其投资理念,总结经验教训,是投资圈不可或缺,需反复研读的珍贵材料。在这方面,CB Insights做了很好的功课,它把巴菲特近40年的致股东信进行了梳理,提炼出来26条巴菲特的投资箴言。正值本世纪迄今最大的黑天鹅时刻之际,好好看看他老人家的教诲,也许能帮助我们度过这一危机。原文发表在cbinsights.com上,标题是:26 Lessons From Warren Buffett's Annual Letters To Shareholders。鉴于篇幅关系,我们分八部分刊出,此为第八部分。

延伸阅读:

从巴菲特致股东信提炼的26条投资箴言(一)

从巴菲特致股东信提炼的26条投资箴言(二)

从巴菲特致股东信提炼的26条投资箴言(三)

从巴菲特致股东信提炼的26条投资箴言(四)

从巴菲特致股东信提炼的26条投资箴言(五)

从巴菲特致股东信提炼的26条投资箴言(六)

从巴菲特致股东信提炼的26条投资箴言(七)

文化

21. 领导应该以身作则

在2010年的致股东信里,巴菲特列出了装修伯克希尔奥马哈世界总部(World Headquarters)的所有开支细目:

租金(年度):270212美元

设备/用品/食品等:301363美元

据《奥马哈世界先驱报》,2017年时,伯克希尔·哈撒韦的年度日常开支达到了100万美元,对于一家年入2230亿美元的公司来说,这是一笔微不足道的数。

列这些数字不是为显示伯克希尔去中心化的架构(这种组织方式的确抵消了伯克希尔旗下企业大部分的运营成本),而是为了解释伯克希尔的成本意识文化。在巴菲特看来,这种文化必须从高层做起。

1958年,巴菲特用31000美元买下了这栋房子。现在房子的估值为65万美元。至今他还住在这里。

他写道:“文化自己会传播。温斯顿·丘吉尔曾经说过,‘我们塑造建筑,随后建筑塑造我们。’这条智慧也适用企业。官僚程序会招致更多的官僚主义,企业皇城会导致独断专横...... 只要我和查理把你们的钱当成我们的钱对待,伯克希尔哈撒韦的经理可能就会同样地小心翼翼。”

在巴菲特看来,如果他和查理·芒格以及伯克希尔·哈撒韦总部的进驻者不能谨慎对待钱财的话,伯克希尔·哈撒韦的CEO也没理由小心翼翼——所以他要求从高层开始就要树立这种文化。

22.雇没必要工作的人

在一封封写给股东的信里,巴菲特不厌其烦地提醒他的读者,伯克希尔·哈撒韦真正的明星不是他或者查理·芒格,而是经营着伯克希尔·哈撒韦旗下诸多公司的那些经理们。

“我们有一批货真价实的娴熟经理人,他们对伯克希尔及自己经营的公司有着不同寻常的奉献精神。我们很多CEO都已经财务自由,工作纯粹是出于热爱……因为没人能提供一份他们更喜欢的工作,所以他们是不会被诱走的。”

就像巴菲特所解释那样,他的招聘策略相对简单:找到热爱工作又不是为了钱的人,然后提供不能再享受的工作给他们。永远也不要强迫他们参加什么会议或者打电话,或者甚至连对话都免了——让他们工作就行。巴菲特把伯克希尔及旗下众多公司的成功都归功到这条策略上。

他补充说:“有些经理是去年一整年都没谈过话,有的我差不多每天都要交流。”

伯克希尔公司的CEO不需要参加的伯克希尔哈撒韦公司年会(不过今年看来要在网上开了)。

除了要求以外,基本就很少有东西能够定义巴菲特雇用的这类人了。他写道:“有的人有MBA学位,有的人大学都没毕业。有的人会做预算,照章办事;有的则见机行事。我们的团队就像一支全明星棒球队,有着各种截然不同击球风格......很少需要做出改变。”

无论经理是什么样的思路,关键是要让他们自由选择工作方式,确保他们从中能获得最大的满足感,这是巴菲特的理想,他视之为一门艺术而不是科学。

他写道:“一般而言,这类经理是‘雇’不来的。我们要做的是提供一个音乐厅,能让这类商业艺术家愿意过来表演的那种。”

23.薪酬委员会已让CEO的薪酬失控

2017年,有消息称在Yahoo深陷泥潭的5年时间里,CEO Marissa Mayer却拿着高达90万美元的周薪。哪怕按照硅谷的标准来看,这仍是一笔巨大的款项,经营业绩如此糟糕的一个人居然能那这么高的薪水,很多人对此感到震惊不已。

当然,她接手的时候Yahoo表现就不好,但很多人表示,她的管理风格和决策却让情况变得更糟。2017年,在公司被卖给Verizon之后,她辞职了。

在过去,CEO是拿不了那么多钱的。在一战之前,大企业主管的平均年薪是9958美元,也就是相当于今天的22万美元。从1936年到1970年代中期,按现在的货币计算,CEO的平均年薪约为100万美元。但根据经济政策研究所(Economic Policy Institute)的数据,到了2017年,其平均年薪已飙升到189万美元。

发生了什么?

一言难尽。不过巴菲特认为,部分是因为决定CEO薪酬计划的薪酬委员会。

董事会成员跟CEO之间一般都关系融洽。董事会成员薪酬丰厚,如果你希望受邀加入别的董事会,那兴风作浪显然无济于事。巴菲特在2005年的信中写道:“虽说进了20家上市公司的董事会,但只有一位CEO把我放进来薪酬委员会。嗯......”

通过比较薪酬委员会用来确定CEO薪资待遇的数据,巴菲特发现了问题所在。这导致了严重的通胀,工作机会越来越多,额外津贴和报酬也越来越多。这与表现几乎没有关系。

他在2005年的信中写道:“搞定董事会的方法很简单,选三名董事,当然不是随便选,然后在召开董事会会议前几个小时,用永远只涨不跌的支付薪水数据对他们狂轰乱炸。而且他们还会告诉薪酬委员会别的经理又得到了什么新的津贴。只需这样,CEO就会得到一大堆稀奇古怪的“好吃的东西”,就因为他们用了我们小时候都会玩的小把戏:“可是妈妈,其他的小朋友都有啊。”

尽管Marissa Mayer担任CEO的期间表现不佳,但却在Yahoo这里挣了数百万美元,离职后还拿到了一大笔遣散费。

债务

24.永远不要借钱炒股

结构不合理的高管薪酬计划令巴菲特很愤怒。如果还有什么比这更让他生气的话,那一定是借钱炒股或为收购而融资过度。

AQR Capital Management和哥本哈根商学院(Copenhagen Business School)2013年的一项研究显示,伯克希尔(Berkshire)早期的成功大部分归功于对相对便宜的股票的杠杆的明智使用。不过巴菲特认为主要问题不在于负债,而在于什么样的负债——如果投资者(consumer investors)用来买股票的是那种高利息可变利率的负债的话,就很危险。

散户借钱去炒股时,他们就把自己的生计交给了市场,一个波动可能毫无规律且非常猛烈的市场手里,哪怕买的是像伯克希尔这样可靠的股票都不保险。这么做,他们可能遭遇的损失也许会远远超过初期的投资

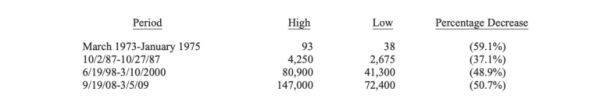

“在过去53年的时间里, 伯克希尔通过再投资收益和让复利发挥魔力来创造价值。尽管我们每年都在前进,但伯克希尔股票依然遭遇过4次严重下跌。”

伯克希尔的股票曾4次在短短几周之内跌了37%甚至更多。

巴菲特写道:“这张表给出了我为什么不用借来的钱购买股票的最有力论据。你永远不知道市场什么时候会进入熊市。即使你的借款规模很小,而且你的头寸没有受到市场暴跌的直接威胁,你的头脑也很可能会被可怕的标题和令人喘不过气的评论弄得惊慌失措。而心绪不宁的人不会做出好的决定。”

当股票跌幅超过37%时,高杠杆投资者很有可能会被要求追加保证金,证券经纪会叫他们把更多的前打入自己账号,否则他们就有可能把剩余的证券投资组合清算,以弥补损失。

巴菲特写道:“为了不需要的东西,冒失去自己拥有和需要的东西的风险,我们认为这太疯狂。” 这就是为什么巴菲特喜欢某些债务,而不是那种在市场不景气时可能会让消费者破产的债务的原因。

25.趁便宜的时候借钱

这位奥马哈的先知以成本意识著称,但这并不意味着伯克希尔·哈撒韦从来都没有借过钱或者没欠过债——相反,巴菲特在致股东信中明确表示,在一种情况下,他非常喜欢借钱。

当巴菲特认为既“结构合理”又“对股东大有裨益”时,他主张可以适当借点钱。实际上,这通常意味着经济形势严峻且负债昂贵的时候。

巴菲特写道:“ 我们借钱……是因为当我们觉得在一定期间内相对于贷款,我们会有机会把钱投到更好的地方。最佳的投资机会大多是出现在银根紧缩的时候,那时候你一定希望拥有巨大的财力。”

当钱很值钱时,拥有更多的钱(以债务的形式)是一种让自己充分利用机会的手段。这非常符合巴菲特的投资观:当人人都在卖出的时候正是买入的最佳时机。

“资金紧张条件下,会转换出高负债成本,这为收购创造了最好的机会,因为廉价的资金将导致资产价格一路狂飙。我们的结论是:负债方面的动作有时要和资产方面的相分离。”

26.举债就像玩俄罗斯轮盘赌

从大型公司董事会,到风险资本家办公室,整个商业世界的经理都在利用债务来赚取回报。不管是像Uber这样的公司砸了15亿美元来重振乏力的增长,还是像ModCloth这样的初创企业用2000万美元来找到一开始的增长曲线,举债均为公司提供了一种既能获取资本,又不用放弃部分股份或者稀释现有股份的手段。

巴菲特在2018年的信中表示,举债还会迫使股东陷入到俄罗斯轮盘赌式的等式里面。他写道:“一个俄罗斯轮盘赌等式的结果是——一般都会赢,偶尔会死——对于那些从一家公司的上升期中分得一杯羹,但不分担其下跌期的人来说,这在财务上或许是明智的。但这种策略对伯克希尔来说是疯狂的。”他写道。

由于所牵涉到的激励结构,这种风投模式尤其倾向推荐利用债务,因为一次巨大成功就可以弥补一百次失败的损失。

在2018年的致股东信中,巴菲特宣布,鉴于目前公司股价过高,伯克希尔在继续投资证券的同时,会等待又一个“大象般规模”的机会。

股票投机者同样也有可能靠借债来提高回报,因为他们可以建立不必担心有下行风险的投资组合。对他们来说,这样做是有道理的,因为就像巴菲特指出那样,当他们扣动“扳机”时,一般都不会碰到弹孔里面正好有“子弹”。

但是,对于手上有那么多公司并且打算长期继续持有下去的巴菲特来说,“一般都会赢,死是偶然”式的结果是没有意义的。

公司倒闭,大量债务被收回,这种结果的风险实在太大了,而且巴菲特和伯克希尔·哈撒韦还要他们的股东共同分担这种风险。

伯克希尔也会利用债务,但主要是用在铁路和公用事业子公司上。对于这些不断有设备和资金需求的极端重资产型企业来说,举债更有意义,而且即便是在经济不景气的情况下,它们仍能为伯克希尔·哈撒韦创造大量现金。

译者:boxi。

相关推荐

从巴菲特致股东信提炼的26条投资箴言(八)

从巴菲特致股东信提炼的26条投资箴言(六)

从巴菲特致股东信提炼的26条投资箴言(五)

从巴菲特致股东信提炼的26条投资箴言(七)

从巴菲特致股东信提炼的26条投资箴言(三)

从巴菲特致股东信提炼的26条投资箴言(四)

从巴菲特致股东信提炼的26条投资箴言(二)

从巴菲特致股东信提炼的26条投资箴言(一)

巴菲特的2020年致股东信,暴露了自己资产配置的致命问题

火力全开:贝佐斯致亚马逊股东信惹上两党之争

网址: 从巴菲特致股东信提炼的26条投资箴言(八) http://m.xishuta.com/zhidaoview7905.html