泡沫重现,科技独角兽IPO滑铁卢启示录

欢迎关注“创事记”微信订阅号:sinachuangshiji

编译/栈外

来源:栈外

健身初创公司Peloton上市首日股票破发收跌超11%,共享办公空间巨头WeWork撤回招股书,相信“市场地位在先、盈利在后”的投资者收到了Uber送上来的50亿美元亏损的第二季财报。种种迹象似乎预示着,独角兽上市潮步入了尾声。

近年来,风投的火热助推了独角兽的成功,也带来了“名不副实”的高企业估值。这些独角兽将上市作为终极目标,但公开市场也成为了独角兽的“照妖镜”,盈利模式存在问题的独角兽纷纷陷入困境。

本文首先深入分析了独角兽公司普遍存在的“品牌炒作”现象;随后,作者深入分析了独角兽公司背后的资本市场运作;最后,作者预测了分裂网时代的到来,并总结了独角兽上市失败的经验教训。

原文来自Medium,作者Michael K.Spencer

2019年曾被认为是我们十年来见过的最不可思议的IPO年份。在 IPO市场经历了18个月的低迷期之后,企业竞相在2019年上市,其中上市的公司包括一些自2008金融危机以来规模最大的“颠覆性”公司。

然而,一切并没有按计划进行。

-网约车公司Lyft

-网约车公司Uber

-互动健身平台Peloton

-联合办公空间WeWork

除了以上四家公司之外,还有很多家类似的独角兽公司也都举步维艰,中止或推迟了其IPO。因为华尔街投资者没有买进这些高度亏损、盈利能力低下的公司的股票。

不要让伪装成为你的面孔

这造成了华尔街对所谓“颠覆性”独角兽公司达成共识的瓶颈。像Uber、WeWork和Peloton这样的公司显然在伪装自己,而这种销售技巧并没有让这些公司以不切实际的估值被收购。

2019年,你的公司最好是一家具有真正盈利能力的科技初创公司,或者说,你的公司处于像云视频会议服务商Zoom引领的办公新潮流中,人造肉公司Beyond Meat引领的新饮食潮流中;亦或是你的公司专注于提供网络安全服务或采用了软件服务模式,这样一来你的盈利门槛不会太高。

市场趋势和华尔街告诉我们的是,比现实规模更大的“颠覆性”创业公司的实际价值低于企业估值。不切实际的估值和过高的IPO定价注定了这些公司会失去投资者的信任。

对独角兽公司来说,品牌炒作毫无意义

一系列所谓的“颠覆性”企业因股价下跌或IPO表现不佳而陷入困境。

我认为,这主要是由于盈利模式存在严重缺陷。首先,这些独角兽公司或许根本不应该被提高到如此地位,而这一做法正是软银远景基金(Softbank Vision Fund)的常态。

最近,一些被认为具有“颠覆性”的科技公司在IPO中遭遇惨败,这可能为创新描绘出一幅令人不快的前景,至少从金融市场的角度看是这样。

如果你的公司是一家初创公司,你需要一个可靠的用例、真实的产品市场匹配度(product-market fit),以及一个在未来能够盈利的商业模式。这个商业模式不应成为软银愿景基金为寻找“独角兽公司接盘侠”时编造的理由或成为一个难以兑现的承诺的牺牲品。

Peloton的估值比WeWork和Uber更现实吗?

现实情况是,尽管股市处于历史高点,但投资者对WeWork、Uber和Tesla等备受瞩目的公司都不屑一顾。

2019年的IPO泡沫正在破裂

独角兽公司的营销模式在金融领域造成了什么影响?答案是资本市场的错误定价以及随后的泡沫完全破裂。极高的估值加上糟糕的盈利模式,意味着华尔街的投资者将对这些独角兽公司回到理性的发展轨道使其运营更加高效,同时对它们进行更加合理的估值。

因此,华尔街就像是科技独角兽公司生存能力的共识机制(consensus mechanism,译注:区块链概念,指网络参与者对某一交易记录达成共识的状态)。

就“平台”类公司而言,风险资本在将这些企业打造成有生存能力的公司方面通常做得很糟糕。这些风险投资的做法不仅有问题,而且可能会受到美国联邦贸易委员会(Federal Trade Commission,FTC)的监管,并卷入诉讼和反欺诈案件。

颠覆性的故事会让有好奇心的品牌蠢蠢欲动,想要跟风模仿独角兽公司的商业模式,但这不一定是最好的商业模式。初创公司需要注意这一点。

行业跟踪机构Preqin的数据显示,过去五年中,风投的规模几乎翻了一倍,规模达到了8,560亿美元左右,目前约占全球6.1万亿美元私募股权投资领域的14%。Preqin预计,未来几年的资产管理规模(Asset Under Management,AUM)将达到1万亿美元。

这是因为中国创新企业在众多行业和技术领域都正在赶超硅谷。华尔街上最大的输家是正在失去或已经失去全球竞赛地位的美国独角兽公司。

我认为,在与Disney、Apple和其他后起之秀的流媒体大战中, Netflix将跌下神坛。而Uber作为行业先驱者过于激进,能否在这个烧钱的行业存活下去是个问题。

分裂网(Splinterent)时代即将到来

作为一个未来主义者,预测是我的谋生之道。我写作关于独角兽公司和滥用垄断地位的现有大型科技公司的文章,这些公司的存在都不利于自主创新。它们迫使像中国这样的国家创造出了一个互联网分支——一个真正的、对全球竞争更公平的分裂网(译注:指网络世界因某些要素被分裂成不同的群体。这些因素可能包含科技、商业、政治、民族主义、宗教,以及利益因素)。

硅谷不应该是华尔街考虑独角兽公司会出现的唯一地方。中国、以色列、伦敦、韩国、新加坡、德国和其他创新生态系统都需要一个公平的竞争环境。

美国五大科技巨头FAANG(译注:FAANG是美国市场上五大最受欢迎和表现最佳的科技股的首字母缩写,即Facebook、Apple、Amazon、Netflix和Google)的股票走势和颠覆性的独角兽公司表明,尽管监管机构对Google、Facebook甚至Amazon等大型科技公司的反垄断违规行为和状况进行了调查和研究,在技术资本主义的环境中并不存在一个公平的竞争环境。

尽管科技独角兽们“需要一个值得人们相信的故事”,但它同时也必须有一项可行且有利可图的业务。如果你每个季度都有数亿美元的亏损,我们为什么要相信你的商业模式呢?

2019年还没结束,现在我们看到的可能是一个颠覆性独角兽们的“炒作泡沫”。我们对这些公司的热情正在消退,华尔街对它们的评估也逐渐合理。

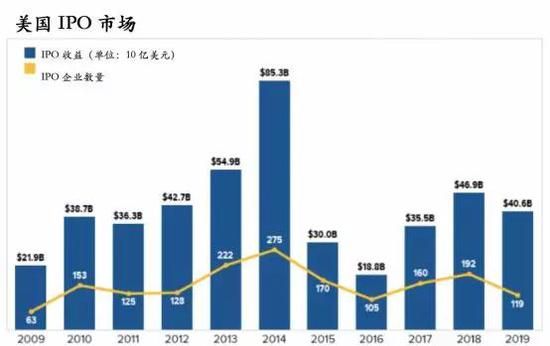

图片来源:Renaissance Capital

图片来源:Renaissance Capital 而2019年最终的IPO收益可能和2014年一样高,让我们拭目以待。

这是创新和风险资本的一个关键时代,独角兽公司必须自寻出路。

对WeWork来说,估值让一家表面是“颠覆者”但实际上并非如此的公司暴露了问题。Uber和Lyft面临监管和声誉问题。Tesla和Netflix面临着来自财力雄厚的竞争对手的激烈竞争,而电子烟和大麻行业则面临着立法和监管要求。

华尔街的共识——硅谷的那些欺诈行为和经营不善的公司

今年Beyond Meat的估值是个例外而非常态,而Uber令人失望的表现也应该在我们的意料之中。2019年上半年独角兽公司IPO的总体表现非常糟糕。

获得大量投资并不意味着你已经成功了,也并不意味着你的商业模式是可行的。IPO仅仅是开始。当WeWork、Peloton、Uber或Airbnb撞上地球时,它们会变成什么?要找出答案,还需要几年的时间。

硅谷变得愚蠢了,他们给公司的一些估值建议也变得愚蠢了。你无法伪装成那些不是你自己的样子,投资者最终会看穿你的。

这对于准企业家和创业者有什么教训呢?他们应该向Zoom、网络安全独角兽Crowdstrike和社交图片分享网站Pinterest学习,吸取Uber、Lyft和WeWork的教训。要知道势头大的公司并不总是看起来的那样光鲜亮丽。

这里存在一个分歧点。前景乐观的公司通常表现良好,这一点很好理解。然而在2019年的IPO中,很多前景乐观的公司却成为了真正的大输家。那么,到目前为止,我们从这些“颠覆性”独角兽公司IPO中学到了什么?

-投资者正在寻找安全、可靠和稳定增长的利基市场

-估值毫无意义

-过多的炒作并不总是一件好事

-糟糕的盈利模式会扼杀你的IPO

相关推荐

泡沫重现,科技独角兽IPO滑铁卢启示录

独角兽上市折戟启示录

IPO遇冷,独角兽的估值泡沫究竟有多大 | 新经济独角兽(2)

繁荣与泡沫背后,AI独角兽的IPO“野望”

WeWork遭遇IPO滑铁卢,共享办公行业最大危机被揭开

投资人对科技IPO更趋成熟:从热捧独角兽变成“痛打独角兽”

悲剧IPO:一场独角兽和孙正义的两败俱伤

Uber上市破发了,在排队IPO的独角兽们还好吗?

YC前CEO设立的赌约大限将至:硅谷“科技泡沫”破了吗?

从Pets倒闭到Chewy上市暴涨59%,美国宠物电商启示录

网址: 泡沫重现,科技独角兽IPO滑铁卢启示录 http://m.xishuta.com/newsview11033.html