巨亏之外的优客工场:一半收入靠整合营销公司,商誉高企

编者按:本文来自微信公众号“深响”(ID:deep-echo),作者王舷歌、赵宇,36氪经授权发布。

核 心 要 点

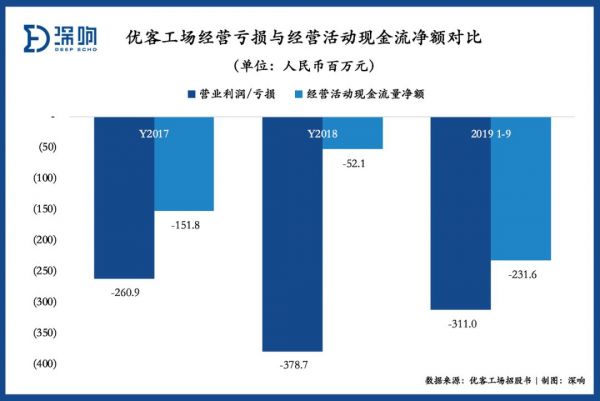

▪ 和WeWork一样,优客工场自成立以来连年亏损,今年前9个月经调整净亏损超3亿,今年去年已累计亏损接近7亿。

▪ 在亏损之外,一半收入来自突击投资整合营销公司、商誉巨高、现金流吃紧等问题也伴随数据的公开而浮出水面。

共享办公空间鼻祖WeWork的上市搁浅、估值滑铁卢,直接导致本来只是“国内共享办公第一股”的优客工场,成为了全球范围内共享办公的新焦点——资本市场对这一赛道如此冷眼,换一个标的,情况会有不同吗?

12月12日,优客工场向美国证券交易委员会(SEC)提交了招股说明书,拟定在纽约证券交易所挂牌上市,证券代码为“UK”。

招股书称,根据咨询公司Frost & Sullivan提供的数据,截至2019年9月30日,按联合办公空间的数量、总管理面积和覆盖的城市数量衡量,优客工场运营着中国最大的协同工作空间社区。

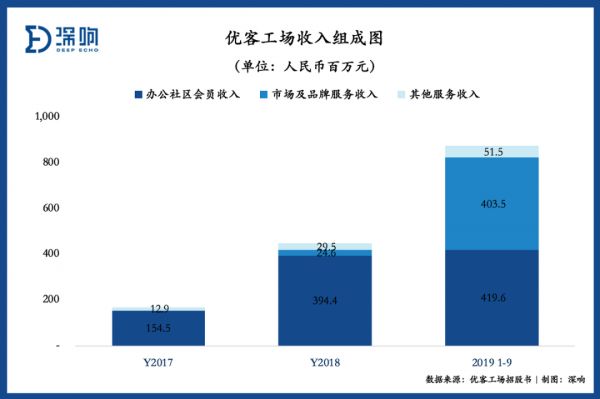

财务方面,招股书显示,优客工场2017年公司总营收为1.67亿元,2018年公司总营收为4.48亿元;2019年前三季度营收8.75亿元,上年同期为2.82亿元。

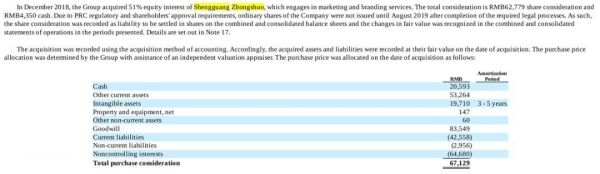

但规模之下是巨额的亏损:2017年、2018年经调整净亏损分别为2.50亿元、3.41亿元;2019年前三季度净亏损3.43亿元,较去年同期的净亏损2.15亿元扩大112%。

而在亏损之外,一半收入来自突击投资整合营销公司、商誉巨高、现金流吃紧等问题也伴随数据的公开而浮出水面。

一起来细看下招股书:

收入方面,招股书显示,在优客工场今年前9个月取得的8.75亿元营收中,办公社区会员收入约为4.20亿元;市场及品牌服务收入约为4.03亿元;其他服务收入约为5150万元。

有意思的是,其中市场及品牌服务收入在去年全年仅为2460万,到了今年,这块业务的收入猛增到前三季度4.03亿,几乎占据优客工场收入的半壁江山。

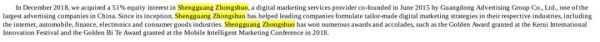

而实际上,这块业务主要是来源于优客工场在去年实现控股的数字整合营销公司省广众烁。(招股书:We offer integrated branding services and online targeted marketing services to customers primarily through Shengguang Zhongshuo, a subsidiary we acquired in December 2018. )

去年11月7日,优客工场宣布向数字整合营销公司省广众烁(Zest Digital)投资近1.5亿元,实现对其控股。而招股书显示,优客工场在2018年12月获得了省广众烁51%的股权,而省广众烁的创始人吾震飞也成为了优客工场的CMO。

而尴尬的是,尽管开拓了新的收入来源,优客工场还是处于亏损中。招股书显示,优客工场2017年、2018年经调整净亏损分别为2.50亿元、3.41亿元,2019年前9个月运营亏损为3.43亿元,上年同期运营亏损为2.15亿元。

对比来看,WeWork2016年净亏4.30亿美元,2017年净亏9.33亿美元,2018年净亏19.27亿美元,优客工场还算是亏得“不那么厉害”。

从现金状况而言,优客工场与WeWork同样堪忧。

招股书显示,截至今年9月底,优客工场账上的现金和现金等价物等为2.08亿元,而今年前9个月经营活动现金净流出则为2.32亿,若按照目前现金的消耗速度,优客工场的现金仅能维持公司运营到明年上半年。

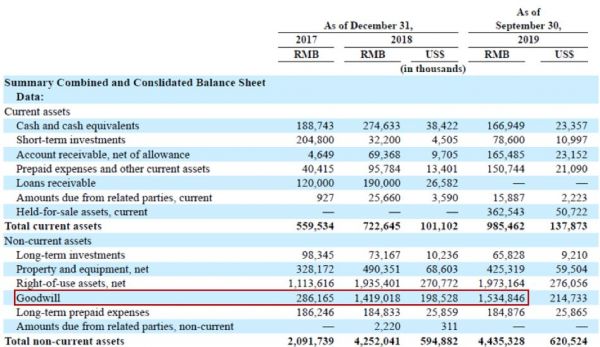

另外,优客工场在报告期内存在巨大的商誉余额,主要是由于公司在2018年进行了多起收购导致。据了解,优客工场此前已经并购无界空间、碎片空间、Wedo联合创业社、洪泰创新空间以及Workingdom等国内多家共享办公企业。

优客工场通过大规模收购的方式,将规模迅速做大,然而在收购过程中存在较大的潜在风险:

一方面,优客在进行收购过程中产生了巨额的商誉,被收购公司未来在经营过程中一旦出现业绩持续下降,将存在减值风险;另一方面,由于公司迅速扩大规模是依靠并购这种“拼盘子”的方式,每家标的公司的资产及管理质量参差不齐,优客工场从公司治理的角度存在较大风险。

在国内曾爆出多起上市公司进行并购后,对子公司失去控制的情况。就在本月初,A股上市公司中昌数据发布公告称,其18年以6.38亿元人民币现金收购的孙公司亿美汇金不配合集团审计工作,母公司对其失去控制。

来源:优客工场招股书

未来看上去很美。

毛大庆曾经预计,到2020年,中国大城市的商业和写字楼面积大约会达到三亿平方米以上,保守估计会有30%的面积转化成各种各样的共享办公空间。如果按照30%的转化率,以及中国排名前20城市商业办公楼一平米3000元左右的年产值计算,国内共享办公行业的总市场规模大约在2000亿元到2500亿元之间。

数以千亿计的市场规模看起来十分诱人,但目前共享办公行业整体遇冷也是不争的事实。

今年8月14日,WeWork向美国证券交易委员会(SEC)正式提交了长达350页的IPO招股书,目标筹集10亿美金,但此后闹出的创始人出局、公司估值骤降和软银入场接盘等事件,也让市场对WeWork甚至整个行业都不再看好。

而在国内,众多的共享办公企业面临着拿不到融资、停止扩张、裁员甚至闭店的窘境。

勇敢的优客工场迈出了这艰难的一步,但从另一个角度看或许也是件好事。登陆公开市场,意味着公司的各种状态都要接受投资者、舆论、公众的多重监督,二级市场投资人对于盈利能力的更高要求也会迫使公司不断优化盈利能力。

“回过头看,我认为今天的共享办公——也就是优客工场在做的事情,还仅仅是一个开始的形态,要想实现真正的颠覆与创造,恐怕还得有十年的培育期要走。”毛大庆说。

这个行业的探索才刚刚开始,而这场艰难的IPO也才刚刚开始。

相关推荐

巨亏之外的优客工场:一半收入靠整合营销公司,商誉高企

巨亏5年后,优客工场流血上市又能如何?

优客工场赴美上市:中国版wewrok原来是家“营销公司 ”

翻完优客工场352页招股书,我们发现它另外半条命不靠工位

借壳上市之后,优客工场还有更艰难的路要走

瑞幸推倒优客工场

扒皮优客工场招股书:“幼稚园”版的Wework,只能用盘外招提升估值

优客工场能摆脱“二房东”的商业模式吗?

成功上市的优客工场,未排完的联合办公“雷区”

优客工场的债权融资术:这只独角兽到底缺钱不缺钱?

网址: 巨亏之外的优客工场:一半收入靠整合营销公司,商誉高企 http://m.xishuta.com/zhidaoview5121.html