零营收,数亿亏损,泽璟生物入场科创板的背后

编者按:本文来自微信公众号“氢元子”(ID:qingyuanzi007),作者 彩凤,36氪经授权发布。

因以未盈利企业身份冲刺A股市场的动作取得突破性进展,泽璟生物近日备受关注。

10月30日,上海证交所科创板股票发行上市审核信息披露网站公布,泽璟生物首发上会已获通过。11月4日,泽璟生物的申请状态变更为“提交注册”。

招股书显示,泽璟生物2016年至2018年及2019年上半年,公司实现营业收入分别为20.03万元、0元、131.12万元和0元,净利润分别为-1.28亿元、-1.46亿元、-4.40亿元和-3.41亿元。也就是说,泽璟生物目前营收几乎为零,利润方面已累计亏损超10亿元。与巨额亏损相悖,泽璟生物在科创板申请上市时估值已突破90亿元。

此番冲击科创板,泽璟生物选择的是第五套上市标准,预计发行不超过6000万股,募集资金为23.84亿元。如若最终注册成功,泽璟生物将成为科创板,也是整个A股首家尚未盈利的上市企业。

在同样选择第五套标准上市的前沿生物、神州细胞、君实生物等多家创新医药企业中,泽璟生物为何能走在前头,其“入场”科创板的业务底牌是什么?科创板带来的制度红利是否意味着上市的准入门槛在降低?

01 营收为零,亏损连连,成功过会凭什么

泽璟生物成立于2009年,是一家专注于肿瘤、出血及血液疾病、肝胆疾病等多个治疗领域的创新驱动型化学及生物新药研发企业。

截至目前为止,泽璟生物的产品全部处于在研状态,尚无任何产品开展商业化销售。因而仍是一家毫无营收且持续亏损的公司。2016年度、2017年度、2018年度及2019年1-6月,泽璟生物净利润分别为-1.28亿元、-1.46亿元、-4.40亿元和-3.41亿元。

不过对于创新研发型公司而言,财务数据并不足以完全刻画它们。无收入、无利润背后,公司真正的竞争优势和行业壁垒更值得关注。

招股书显示,泽璟生物拥有多样化的产品管线,目前正在开发11个主要创新药物。其中4个在研药品处于II/III期临床试验阶段、2个处于I期临床试验阶段、1个处于IND阶段、4个处于临床前研发阶段。

这其中,多纳非尼无疑是泽璟生物的拳头产品。作为国内首个开展一线治疗晚期肝细胞癌III期临床试验的国产靶向新药,多纳非尼具有多靶点和多重抗肿瘤作用机制。

与之相对应的是巨大的市场需求。据中国癌症登记中心统计,2018年,中国肝癌新发病例数达40万例,占全球肝癌新发病例数的48%。可现今为止,国内肝细胞癌一线靶向药市场尚无无国产靶向药物,仍然依靠进口产品索拉非尼与仑伐替尼。

Frost&Sullivan报告显示,索拉非尼2018年全球销售收入7.12亿美元,其中中国销售收入7.1亿元。对泽璟生物来说,更为“利好”的消息是索拉非尼的化合物专利在中国将于2020年到期,晶型专利将于2025年到期。因此,市场对其寄予众望。

伴随着泽璟生物的还有迅速膨胀的估值。泽璟生物最近一次投后估值约为47.5亿元。最新招股书显示,泽璟制药预计发行不超过6000万股,发行股数不低于发行后公司总股本的25%,募集资金为23.84亿元,依此计算公司估值已经飙升至95.36亿元。相比最后一轮融资时已翻倍。

给予他较高估值的不仅来自本身“实力”,此前创新医药股份的上市表现也给投资者注入了信心,使原创药企站在了风口。

上一次“狂欢”要属微芯生物登陆科创板,刷新市盈率纪录。微芯生物发行价20.43元/股,上市首日便大涨511.85%,刷新科创板开盘涨幅纪录。

对于泽璟生物较高的估值,国元证券分析师黄卓认为也在情理之中。“衡量企业估值高低主要看其研发管线的进展程度和对‘重磅药’的市场空间测算。如果市场空间大,且为国内首创,并已进入临床二期以后,一般来说,我们认为这些公司就比较有价值了。如果进入临床二期的品种有很多的话,那么它的估值自然而然就会比较高。”黄卓向投中健康表示。

02 科创板制度红利下,过会仍不可高枕无忧

财务指标一直以来都是决定企业进出A股的关键,科创板的诞生为更多未盈利企业带来可能。

“我认为科创板目前在积极鼓励生物制药公司的发展。”黄卓认为,目前科创板企业主要分为半导体集成电路和生物医药两大块。前者作为科技股具有较高的不确定性,估值整体偏高,对很多投资人来说这种模式并不友好。相反,生物医药的研发管线、临床进展和数据都相对确定,更容易吸引投资者。

此番冲击科创板,泽璟生物选择的是第五套上市标准。标准规定,企业预计市值不低于人民币40亿元,医药行业企业需至少有一项核心产品获准开展II期临床试验。不过,制度红利并不意味着上市的准入门槛在降低。黄卓认为,科创板这套规则主要针对研发管线比较健全的公司。

虽然在此之前,还没有依照第五套标准过会的先例,但使用该标准闯关科创板的公司不在少数。前沿生物、神州细胞、君实生物上市科创板的申请同样拟采用该标准,却以“发行上市申请文件中记载的财务资料已过有效期”为由被中止。

可见,尽管科创板相关制度为科技创新类企业上市提供了便利,但淡化盈利指标并不意味着企业可以不关注业绩。对泽璟生物而言,过会也并非意味着可以高枕无忧。

招股书明确提示,“科创板公司具有研发投入大、经营风险高、业绩不稳定、退市风险高等特点”。采用第五套上市标准后,泽璟生物将从第四年开始执行退市制度,如仍未盈利,将面临退市风险。

依当前情况来看,未来三年,泽璟生物能否造血仍是未知数。

除了前述提到的巨额亏损,泽璟生物在现金流方面也并不乐观。经营活动产生的现金流量净额均为负数,2016年至2019年上半年分别为-5672万元、-10825万元、-11244万元及-8942.85万元。

况且,泽璟生物仍在通过外部融资来支撑研发投入。2016年至2019年上半年,其研发费用分别为6107.74万元、15882.25万元、13729.41万元、7064.96万元。在招股书中,泽璟生物明确提到“预期未来仍将持续较大规模研发投入。因此,在可预见的未来将产生大量且不断增加的经营亏损”。

All in在研发上,对一家创新医药公司而言是必不可少的事,但同时存在着巨大的风险。创新药的开发及商业化竞争十分激烈,且可能受到快速及重大的技术变革影响。任何环节出错,都将面临新药难产甚至前功尽弃。

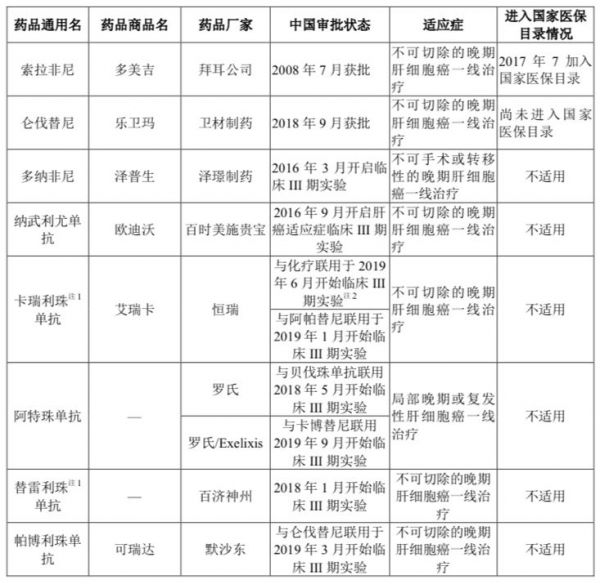

(截至2019年三季度末,临床阶段的晚期肝细胞癌一线治疗靶向疗法的竞争格局)

泽璟生物的业务前景及盈利能力必然很大程度上取决于其核心在研药品的商业化能力。如果无法成功完成现有产品管线的临床开发,如期获得在研药物商业化的监管批准,必将受到重大影响。

退一步讲,即便多纳非尼获批上市,它也将与索拉非尼及仑伐替尼专利到期后的仿制药展开市场竞争。后二者无论在市场教育,还是准入分销都更为成熟,多纳非尼将面临十分激烈的市场竞争。

另一方面,亏损企业上市后存在着较大的投资风险,投资者是否会接纳也是未知。

“定价合理,研发管线丰富,这两点很重要,甚至能决定这家企业上市后是否会无人问津。”黄卓补充道。

泽璟生物的前路仍存在诸多不确定性,市场将逐步给出判断。无论结果如何,他的市场表现或将影响一部分尚未盈利的生物医药企业的上市选择。

相关推荐

零营收,数亿亏损,泽璟生物入场科创板的背后

“非洲手机王”赚下17亿,“三无”企业零营收,科创板年度成绩冷暖自知

三年亏10亿,尚无产品和营收,亏损上市的泽璟制药是“明星”还是“地雷”?

泽璟生物科创板上市:市值近180亿,实控人盛泽林为外籍

科创板创新药第一股:二十余家VC/PE共享退出盛宴,A轮回报超300倍

科创板2019年年报整体扫描,成绩如何?

“造富机器”科创板一周年了,暴富的都有谁?

32家科创板医疗企业数据全解析

科创板“吸引力法则”

微芯生物的AB面:单一药物是99%营收来源亦是“IPO毒药”|直击科创板

网址: 零营收,数亿亏损,泽璟生物入场科创板的背后 http://m.xishuta.com/zhidaoview4603.html