腾讯高瓴软银投资的这家医疗独角兽,科创板IPO失败了

图片来源@视觉中国

文|猎云网-直通IPO,作者|韩文静

进入科创板“考场”一年多后,太美医疗以失败告终。

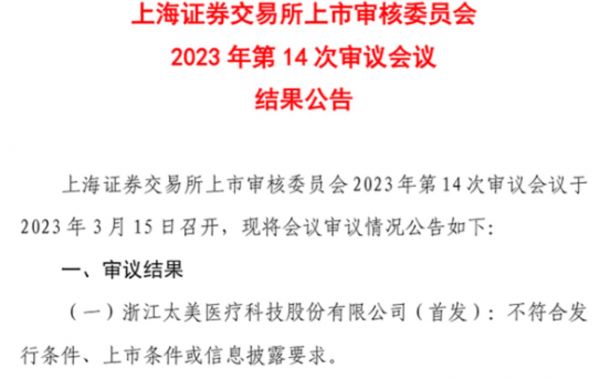

昨日,上海证券交易所上市委员会审核太美医疗首发事宜,最终审议结果为:不符合发行条件、上市条件或信息披露要求。

在一级市场,太美医疗是名副其实的独角兽,乘着医药行业数字化浪潮,曾被寄予冲击“医疗SaaS第一股”的厚望。

自2013年成立以来,诸多明星资本对太美医疗前赴后继,其股东包括腾讯、经纬中国、北极光创投、高瓴、五源资本、软银、赛富投资、云锋基金等。

但仅管如此,太美医疗依然没能承载起资本的期待。3年半亏损超10亿的太美医疗,距离盈利依然遥遥无期。

如今,想要通过上市缩短其扭亏为盈期限的道路,似乎也行不通了。

曾经的独角兽,错失医药SaaS第一股

据太美医疗的招股书介绍,公司是国内领先的基于云计算和大数据技术的生命科学产业数字化解决方案提供商,产品和服务覆盖临床研究、药物警戒、医药市场营销等环节。

长期以来,国外医药数字化厂商在中国市场中占据主导地位。近年来,伴随着国家对新药研发的不断重视,国内也涌现出一批新兴的临床研究数字化产品及解决方案提供商。

太美医疗科技2013成立,而SaaS概念正始于2013年,并于2014年在国内资本圈走热。到了2021年,中国SaaS赛道共发生268起投融资事件,融资总金额410.85亿元。

换言之,太美医疗踩中了SaaS行业快速发展的阶段,提前预判到了行业风口,与产业发展相伴而行。

资本大鳄也竞相砸钱。自2013年成立以来,太美医疗就被资本看好,基本上保持着一年一轮融资的节奏,累计融资金额超20亿元。

2020年9月,太美医疗宣布完成总额超过12亿元人民币的新一轮融资,由腾讯、高瓴创投、云锋基金等领投,晨兴资本、经纬中国等机构跟投。

本轮融资后,太美医疗的估值高达80.7亿人民币,成为了名副其实的独角兽企业。

在资本的助力下,太美医疗发展迅猛。2020-2021年,太美医疗科技连续两年入选“胡润全球独角兽榜”。2021年年末,太美医疗递表科创板,冲击“科创板医疗SaaS第一股”。

招股书显示,2021年中国临床试验信息系统厂商都获得了快速发展,前六大厂商的市场份额达到68.4%,其中太美医疗科技市场份额为20.9%,位居第一位。

截至本招股说明书签署日,太美医疗的控股股东、实际控制人为赵璐,本次发行前直接持股比例为 17.2441%,同时通过上海小橘等9家持股平台间接控制太美科技16.0552%的股份,合计控制太美科技33.2994%的股份。

此外,腾讯通过林芝腾讯持有太美科技10.43%股份,通过苏州湃益持有太美医疗科技1.63%股份,共计12.06%的股份,为公司第二大股东。

值得注意的是,经纬中国是太美医疗最早的VC投资方之一,先后参与A轮、B轮、C轮和F轮融资;而腾讯在E+轮和F轮才开始加注,并主导了IPO前最后的两轮融资。

曾历经多次问询,盈利问题成为被否关键

一方面是众多明星投资机构的看好,另一方面,太美医疗依然面临亏损难题。

更新后的招股书显示,业绩方面,2019年-2021年及2022年上半年,太美科技的营收分别为1.93亿元、3.14亿元、4.66亿元及2.47亿元;净利润分别为-3.62亿元、-4.99亿元、-4.79亿元及-2.2亿元。

2022年上半年,公司仍亏损2.2亿元,较2021同期亏损扩大。

公司扣除非经常性损益后的归属于母公司股东的净利润分别为-1.53亿元、-2.67亿元、-5.05亿元及-2.25亿元。

也就是说,在三年半的时间里,太美医疗总亏损超10亿元。

报告期内,太美医疗主营业务毛利率分别为45.59%、39.62%、35.63%及33.31%,呈下滑趋势。对此太美医疗表示,毛利率下降系受到医药市场营销解决方案、数字化SMO解决方案及临床运营服务的毛利率下滑及负毛利率影响。

净亏损严重,主营业务毛利率三年半下滑超过10个百分点,盈利成为了横亘在太美医疗面前的大难题。

上交所先后三轮,针对核心技术、市场竞争、融资估值等角度对太美医疗展开问询。

在首轮问询中,上交所要求太美科技说明达到盈亏平衡的基础条件和经营环境,说明营业收入的快速增长是否具有可持续性。

太美科技回复表示,预计公司将在2025年、收入超过20亿元时实现盈亏平衡。

不过,太美医疗也提到,对于未来业绩预期,只是在目前经营情况基础上做出的初步性测算数据,不构成对公司未来的盈利预测或业绩承诺。

本次上市委会议现场问询的主要问题也集中在盈利层面。

上市委会议现场问询的主要问题包括:要求太美医疗代表结合报告期主营业务收入增幅放缓、毛利率下滑、期间费用率高、SaaS产品收入占比较低等情况,说明其持续经营能力,包括但不限于商业模式是否稳定、盈利预测是否可实现,盈利的前瞻性信息披露是否谨慎、客观。

另外,要求太美医疗结合业务拓展方向和竞争对手情况,说明核心技术对发行人的重要性及利润贡献,核心技术收入及占比的变化趋势,是否主要依靠核心技术开展生产经营。请保荐代表人发表明确意见。

对此,太美医疗表示根据测算,假设公司收入规模增长至15亿收入以上的水平,且毛利率维持在40%以上,期间费用率下降至40%以下,若以上假设条件均可达成,将实现扭亏为盈。

值得注意的是,太美医疗已经连续三年毛利率在40%以下,且去年一整年的收入为4.66亿元,距离15亿收入仍有较大差距。如此看来,公司实现盈亏平衡的日子,依然遥遥无期。

首发上会没能得偿所愿,太美医疗的烧钱模式能持续多久还不得而知,未来公司亟需加强财务管理以及提升持续经营的能力。

相关推荐

腾讯高瓴软银投资的这家医疗独角兽,科创板IPO失败了

纳微科技今日登陆科创板:高瓴迎来今年第16个IPO,多为科技创新型企业

有头有脸的AI公司竞赛上市,只剩科创板可指望了

2020 十大 IPO 捕手公布,高瓴红杉敲钟忙

软银靠贝壳结束“水逆”,顶级投行们仍是投资者的“引路人”?

胡润全球独角兽活跃投资机构榜:红杉腾讯软银前三

软银、高瓴、腾讯押注,3000万健身爱好者撑起一个IPO

止步科创板, 科技独角兽短期难回归?

微创电生理启动科创板上市,多家微创医疗系企业2021年将完成IPO

到股市捡钱去!顶级基金红杉、高瓴、软银都在这么干

网址: 腾讯高瓴软银投资的这家医疗独角兽,科创板IPO失败了 http://m.xishuta.com/zhidaoview29284.html