止步科创板, 科技独角兽短期难回归?

本文来自微信公众号:财经十一人(ID:caijingEleven),文:刘以秦 顾翎羽 张欣培,编辑:谢丽容 陆玲,原文标题:《三个月23家公司止步科创板, 科技独角兽短期难回归》,题图来自CFP。

近一个月来,打算在科创板上市的一众明星科技创业公司,等来了一次大考验。

2021年3月11日,应AI独角兽公司依图科技要求,上交所中止其发行上市审核;再往前三天,有消息称京东科技将停止科创板上市,对此京东科技相关负责人回应《财经》记者称,“不予置评”。

2月19日,另一家AI独角兽公司云知声撤回科创板上市申请;2月10日,上交所终止明星科技公司柔宇科技的科创板上市审核,这家位于深圳的明星创业公司专注柔性屏幕及产品的研发制造。

《财经》记者联系了上述明星科技公司。依图科技相关负责人表示,目前正常申报还在进行中,但并未回应为何中止。云知声相关负责人表示,撤回IPO是出于公司战略发展因素考虑,未来会适时考虑重启IPO。柔宇科技相关负责人并未就上市进展问题回应《财经》记者。

此前选择科创板的明星科技公司,包括依图科技、云从科技、旷视科技、柔宇科技等,都是一度炙手可热的创投明星。目前旷视科技完成了上市辅导,科创板上市首发申请已获受理,云从科技3月5日回复了上交所的问询函,还未有最后的结果。

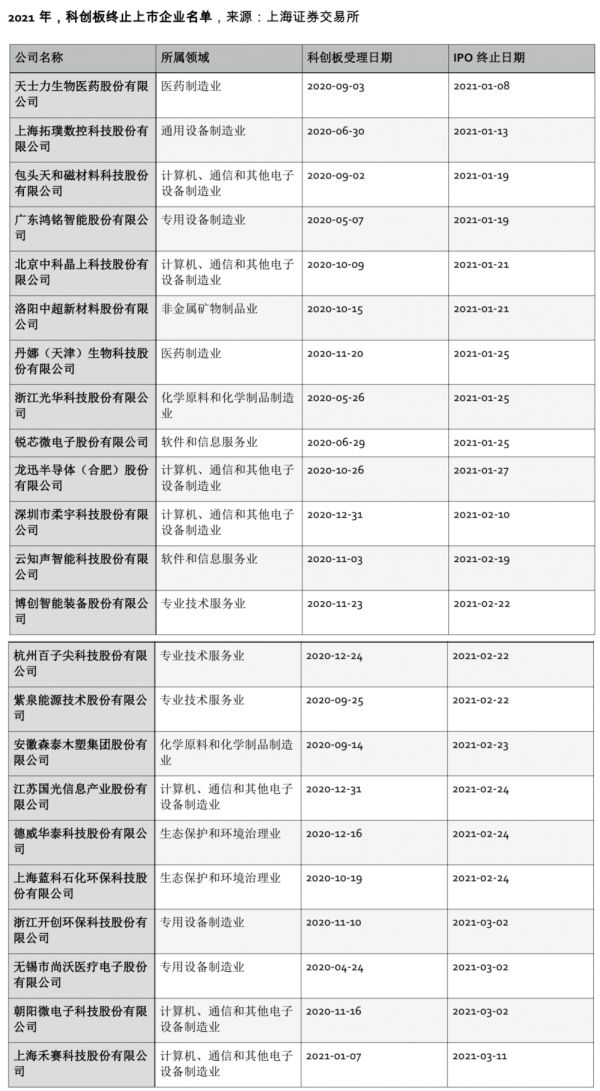

多位券商人士告诉《财经》记者,明星独角兽公司集体失意科创板的原因各有不同,不过,一个共性的背景是,监管层对IPO的审核正在全面从严。目前,越来越多的拟IPO企业撤回申请,也传递了这一信号。上交所官网显示,目前共有543家企业申请科创板,注册生效的270家,终止的有87家,中止及财报更新的有14家。仅2021年,就有23家公司终止科创板上市。

提高审核力度的表现是,大范围的现场检查,以及股东穿透,范围波及所有排队公司。“过去是小范围抽查,现在抽查范围变大,检查力度也大幅提高。”一位券商人士提到,“且现在会更看重盈利能力。”

对于一些AI公司来说,科创板可能是最后的上市机会,由于AI业务涉及大量数据,很难在海外上市,但这类创业公司很难在上市之前做到盈利,基本处于投入期,也无法上主板。“如果是中止,大概率在1-2年内很难再上市了,如果现在开始上科创板,也要排队1年左右。”前述券商人士称。

不同公司有不同的问题,但今天这一批头部的科技创业公司,存在一些共通性的问题。

01 不同的受阻原因

目前确定暂停上市和被传暂停上市的公司中,京东科技是最特殊的一家。京东科技2020年9月11日提交科创板上市申请,计划募资203.67亿元,如果上市成功,市值将达到2000亿元。

多位熟悉京东科技的人士,包括投资人及员工,都向《财经》记者表示,京东科技上市受阻,是受到金融业务的影响,与蚂蚁金服中止上市有关。对此,京东科技相关负责人表示“不予置评”。

一位京东科技人士告诉《财经》记者,京东集团原首席合规官李娅云接任京东数科CEO后,业务风控趋紧。蚂蚁上市受阻后,监管环境更加严格,目前,公司内2C理财产品已暂时下架,2B金融正常开展。同时,京东科技旗下,包括机器人、区块链、云等不同业务群组,金融几乎是唯一正向盈利项目。“可企业金融难做啊,国家一批批普惠金融、抗疫贷款,银行在这一块优势比我们大,大公司不缺钱,小公司缺钱但是风险又高。”

多位关注京东科技的投资人提到,京东科技正在考虑将金融业务剥离出去,重新上市。前述京东科技人士透露,最近确实出现了高层变动,“金融群组大VP上周又调回集团了”。但这一变动是否涉及剥离金融业务,他表示不便透露。但上述京东科技人士认为,京东科技目前处于技术发力和积累早期,用技术带动其他业务也并非一日之功。

多家知名公司上市受阻,紧张情绪开始在行业内扩散。一位接近云从科技的知情人士告诉《财经》记者,“现在有点担心云从的上市进展,恐怕科创板上的AI第一股会遥遥无期”。

AI四小龙有三家都已经申请在科创板上市,分别是旷视、云从和依图。唯一尚未申请的商汤科技一度被传计划登陆科创板,商汤科技相关负责人对《财经》记者表示:直到目前,仍然“没有明确的上市计划。”

四家AI公司中,目前只有依图将重心放在了芯片上。招股书中提到,计划募资的75亿元资金中,有23亿元人民币是计划用于新一代人工智能IP及高性能SoC芯片项目上的。

计划上市前,依图的估值是四小龙中最低的,《2020胡润全球独角兽榜》显示,商汤、旷视、云从、依图估值分别为 500 亿、300 亿、200 亿、140 亿人民币。但就目前披露招股书的三家来看,依图募集资金体量最大,旷视准备上市港股时,计划募资5亿美元,此次科创板上市计划募资60亿元人民币;云从计划募资37.5亿元人民币。

一位AI芯片行业人士告诉《财经》记者,这是因为做芯片需要投入的成本高于AI视觉,需要持续不断地“烧钱”,他自己的判断是,依图现阶段还不具备成熟的AI芯片能力。

在AI四小龙们刚刚崭露头角时,依图有一定的优势,一是获得上海政府的支持,当时在上海的AI公司并不多,依图是其中最知名的一家。此外,依图创始人兼CEO朱珑在业内也广受好评,朱珑师从艾伦·尤尔——计算机视觉学界奠基人之一。

上市前,依图共完成了9轮融资,投资方包括红杉资本中国、高瓴资本、高榕资本、云锋基金、真格资本等,几乎涵盖了重点布局科技领域的所有头部机构。

这些优势也给依图的后续发展埋下了隐患。

由于大规模融资,招股书显示,到2018年末,依图的流动资产金额超过21.5亿元,占比达到72.2%。2019年5月,依图推出云端视觉推理AI芯片“求索”,以及基于该芯片的服务器。

多位投资人提到,依图当时账上的钱非常多,而且当时AI芯片概念正火,布局芯片可以有效地拉高估值。依图招股书中提到,本次上市发行股票数量占比不超过15%,也就是说,如果成功上市,依图的市值将达到500亿元。

但芯片是一个长期业务。上交所对依图的问询中,提到了AI芯片的销量,依图的回复中显示,截至2020年6月,求索芯片合计销量是5730颗。

前述AI芯片行业人士提到,以这个数据来看,基本依图的芯片都是自己用了。依图既不能证明自己在AI芯片领域的商业价值,又需要募集大量资金来持续投入,“这个情况很难说服资本市场。”

不过,目前科技公司在科创板受阻的两个最为重要原因,其实是现场检查和股东穿透。

02 现场检查:明星概念业务褪色剂

1月29日,证监会下发《首发企业现场检查规定》,按问题导向和随机抽取两种方式确定检查对象,检查方式包括查看经营场所、获取资金流水、走访客户和供应商等。对于随机抽取的企业,重点检查财务信息披露质量。

一位经历过现场检查流程的券商人士向《财经》记者描述:“现场检查非常严格,会查每一个订单的底稿,包括用户的个人身份验证、购买记录等。”

1月31日,中国证券业协会组织了首次抽签,抽取20家企业(包括科创板和创业板),抽到了柔宇科技。随后,柔宇科技撤回上市申请。

对于不少科技公司来说,财务信息披露质量是个大问题。

以AI领域为例,头部AI公司们过去几年快速发展,从各家招股书来看,营收都有较大幅度的增长。但同时,业务情况也逐渐被业内了解。多位AI独角兽公司员工向《财经》记者表示,目前AI公司的主要业务都集中在集成与被集成,“就像个包工头。”

集成类业务需要堆砌大量人力来完成琐碎的订单,这似乎与AI公司们宣称的“高科技”概念并不相符。

究竟有多少营收与AI相关?目前看来,这是证监会和上交所重点关心的问题之一。云从科技和依图科技都收到了问询函,云从科技被问询了29个问题,依图科技是47个。其中不少问题涉及到收入质量。

云从在问询回复里提到,相关核心产品对应的收入、自研的软硬件产品及服务均划分为核心技术收入。报告期内,核心技术收入分别为3525.89万元、1.43亿元、4.21亿元与1.60亿元,占比分别为55.2%、29.7%、53.9%与73.4%。第三方软硬件产品的销售收入不纳入核心技术收入。

前述接近云从科技的人士透露,云从做了一个中台,把所有零散的业务的基座都换成了这个中台,“于是所有的零碎场景业务都变成主营业务了。”他说,这个问题不光云从有,“AI四小龙(商汤、旷视、云从、依图)都有,用技术的概念,把零散业务包装成结构化的产品。”

算法很难直接卖出去,AI公司必须要通过硬件产品或是软件服务来创造收入。在具体的业务场景中,大量的精力花在了与AI技术无关的事情上。

真实业务情况与公司的对外宣传并不匹配,原因在于资本催熟下,AI公司们跑得太快了——资本的逐利性在明星赛道上会被放大到极致,奔跑的AI公司很难说是主动还是被动。

2年前,科创板宣布开闸时,清华大学智能技术与系统国家重点实验室教授邓志东就告诉《财经》记者,据他大量走访AI公司的经验,“很多公司既没有核心技术,也没有核心产品,只靠概念拿融资,这样的公司上市后,还是会将精力放在资本运作上,对行业的发展不会有任何帮助。”

03 股东穿透:融资后遗症

除了检查业务质量,对于这些科技公司来说,另一个重大考验是股东穿透。目前,中国证监会已经加大了对股东信息的核查。

2月5日,中国证监会发布了新的监管规则适用指引——关于申请首发上市企业股东信息披露,严查股份代持和利益输送。如果入股交易价格明显异常,中介机构应当核查股东基本情况、入股背景等信息。

过去几年,科技领域,尤其是AI领域,展开了“融资竞赛”,融资纪录多次被打破。在一轮轮高额融资过程中,产生了泡沫。

除了高估值给企业带来的风险之外,加速的融资会带来一定的后遗症。

例如依图被重点问询的红筹架构问题。目前AI四小龙中,只有云从不是红筹架构,拿的都是人民币投资。此前,受制于资金体量,人民币基金很难投进头部的AI公司——想要获得高估值、高融资,选择美元基金是最优方案。

美元基金里有不少出资方是海外LP(有限合伙人),在做股东穿透时,一些公司甚至需要做到第9层,一步步穿透下去,有一层一层的出资方,这些股东都需要签字,对于完成多轮融资的公司来说,这是一个庞大的工程,而且一些隐形的出资方并不愿意公开自己的身份。

此前科创板成功上市的第一家红筹架构公司的九号智能,主营业务是智能电动车。有投资人提到,九号智能之所以能够上市,主要受益于电动车行业的整体快速增长。科创板允许红筹架构公司上市,但需要公司做好上市前的准备工作,且在一些敏感领域,会限制外资的持股比例。

例如,根据《外商投资准入特别管理措施(负面清单)(2020年版)》,增值电信业务的外资股比不超过50%(电子商务、国内多方通信、存储转发类、 呼叫中心除外),基础电信业务须由中方控股。

依图的回复问询函中也提到了这一点,并新增了一条风险提示:“发行人无法保证协议控制架构项下的合约安排及VIE公司的业务于未来将不会受到重大不利影响。在最极端的情况下,发行人可能须终止合约安排及/或出售VIE公司,而此举可能对发行人的业务、财务状况及经营业绩以及投资者于发行人投资的价值造成不利影响。”

一些美元基金的投资人此前曾告诉《财经》记者,由于AI业务涉及到一些政府订单和大数据,现在美元基金对于AI项目的投资力度,监管部门持谨慎态度。

一位券商人士提到,股东穿透主要考察几个问题:是否存在三类股东的情况?是否存在不明来源的境外资金?是否存在体制内个人的投资?

通常情况下,三类股东包括契约型私募基金、资产管理计划和信托计划。如果一家企业的三类股东较多,会存在股权不稳定的情况,因为这些股东容易通过代持、股权变动形成一致行动人。

2月10日,柔宇科技对外表示,基于公司股东结构存在直接层面的“三类股东”等适格性的情况尚待进一步论证,考虑到公司发展战略,经研究后决定,暂缓此次科创板上市申请。

截至今年3月,科创板开闸已满2年。2019年3月1日,科创板开闸。设立科创板的目的是将一些高增长、有潜力的新兴企业留在国内,促进中国新兴技术领域的发展。但这并不意味着放松对科技公司上市的要求。

科创板刚刚开放时,就有多位投资人向《财经》记者表达了担忧,其中一位投资人提到,“一旦财务数据公开、透明,市场会发现很多明星公司名不副实,如果这样的公司上市,市场对于科创板的信心也会打折。”

趋严的上市监管,对于这些享受了光环的明星公司们来说,是一场意料之中又在意料之外的大坎,但对于各级投资者和行业发展来说,又不失为一个好趋势。

相关推荐

止步科创板, 科技独角兽短期难回归?

科创板开市百日,二级市场回归理性

联想回归科创板,估值争议有谜团

科创板“吸引力法则”

科创板会成为国产独角兽们的新归宿吗?

科创板一周年:十倍增长,千倍PE,中国纳斯达克初长成

打造中国核心科技沃土,回顾科创板2020年

吉利拟回归A股,传统车企能否得到科创板的认可?

收购沃尔沃十年之际,吉利以新能源之名回归科创板?

百度李彦宏:是否回归科创板,要看情况

网址: 止步科创板, 科技独角兽短期难回归? http://m.xishuta.com/newsview39947.html