浙江华远:卖地2亿后分红1.88亿,公司成长性存隐忧 | IPO观察

图片来源@视觉中国

近日,浙江华远汽车科技股份有限公司(简称“浙江华远”)在证监会官网披露其新版招股书,拟在深交所创业板上市。本次IPO拟募资3亿用于“年产28500吨汽车特异型高强度紧固件项目”。

钛媒体App注意到,浙江华远在汽车零部件行业规模较小,毛利率持续下降。而该行业属于资金密集型行业,融资需求较强。浙江华远在自身盈利质量并不高的情况下,实施大手笔分红,其分红资金疑似来源于卖地收入,而分红绝大部分流向了公司实控人。

公司成长性存在隐忧

资料显示,浙江华远的主要产品为异型紧固件及座椅锁,主要应用领域包括汽车车身底盘及动力系统、汽车安全系统、汽车智能电子系统、汽车内外饰系统等,公司的业务发展与下游汽车行业密切相关。

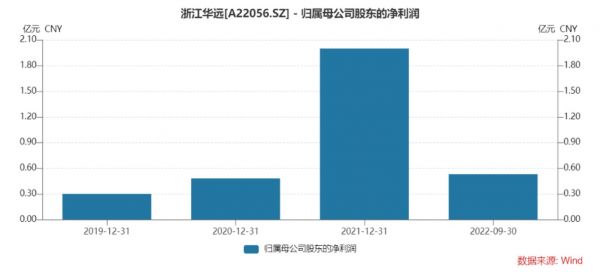

从经营业绩上看,公司整体规模较小。2019年至2022年上半年,该公司营业收入分别为2.74亿元、3.46亿元、4.54亿元及2.04亿元;归母净利润分别为3018.73万元、4780.15万元、2亿元及2584万元。此外,报告期内,公司主营业务毛利率分别为35.69%、35.56%、32.47%和29.89%,持续下滑。

归母净利润,来源:Wind

就公司2019年业绩下滑的原因,浙江华远表示,主要受整车市场产销情况影响,对上游汽车零部件产品的需求降低;2019年之后,随着国产自主品牌市场表现亮眼,公司主要产品适配车型的销量上升,带动了公司销售收入增长。

据招股书披露,浙江华远作为二级供应商,通过一级供应商安道拓、佛吉亚等进入了蔚来汽车、小鹏汽车、广汽埃安、比亚迪、理想汽车等国内主要新能源汽车厂商的供应商体系,同时,也作为一级供应商向整车厂商提供产品。

报告期内,浙江华远的客户集中度较高。2019年至2022年上半年,浙江华远向前五大客户的销售金额分别为1.5亿元、1.73亿元、2.1亿元和1.01亿元,占主营业务收入的比例分别为57.09%、52.22%、47.83%和50.79%。

大客户已成为浙江华远收入的重要支撑,一旦市场格局发生重大变化,或将对公司的持续经营及盈利能力产生不利影响。

浙江华远表示,新能源已逐步成为汽车行业发展新趋势,也是公司着力拓展的领域。目前国内新能源汽车产量占汽车总产量的比例约22%左右,新能源汽车的市场占比依然较低,燃油车仍为市场主流,国内汽车行业格局尚未发生重大变化,“未来公司将在提升现有传统燃油车市场份额的基础上,拓展产品在新能源汽车的应用,预计汽车行业格局变化不会对公司生产经营和业绩产生重大不利影响”。

钛媒体App注意到,尽管浙江华远新能源产品收入持续增长,但在整个收入结构中占比较低。截至2022年,公司应用于新能源汽车领域产品的收入金额为7210.12万元,占比15.05%。

自有场地卖掉后再建新厂

本次IPO,浙江华远拟募资3亿用于“年产28500吨汽车特异型高强度紧固件项目”,该项目位于温州民营经济科技产业基地B-21-2地块,浙江华远计划在此新建约7.78万平方米的厂房并购置配套设施,用于异型紧固件的生产。

据招股书披露,浙江华远现有的生产经营厂房和仓库均租赁自温州长江汽车科技有限公司(简称:长江汽车),公司已于2021年3月通过出让方式取得募投项目实施地块的土地使用权,并完成了主体建筑工程的封顶,正进行辅助配套设施的施工。

值得注意的是,浙江华远如今租赁的长江汽车场地,原先为浙江华远的资产。

招股书披露,2021年6月,浙江华远将其全资子公司温州华远的100.00%股权,以2.01亿元的价格转让给温州长江汽车电子有限公司。转让完成后,温州华远更名为长江汽车。

据悉,温州华远成立于2017年6月,其自成立以来主营业务为土地及厂房的租赁业务。截至发行人处置温州华远的股权前,温州华远拥有的主要资产为土地使用权及厂房,温州华远自身并未使用上述场地进行生产,仅将其用于出租。

温州华远拥有的土地资产,来源:招股书

浙江华远称,完成本次IPO募投项目建设后,将募投项目涉及业务及浙江华远的汽车紧固件的生产,全部搬入位于温州民营经济科技产业基地的自有场地进行,届时不再租用原子公司温州华远的场地。

既然浙江华远原先已有自己的生产场地,为何后来要卖掉?而卖掉之后再重新买地、募资建新厂,此举是否有些自寻烦恼的意思?

钛媒体App注意到,此番股权出售令浙江华远2021年归母净利润一下飙升至2亿元,同比增长318.26%,仅非经常性损益就有1.49亿元。而这一年,公司恰好实施了大额现金分红。

突击分红,实控人拿走大头

事实上,浙江华远在报告期内共实施2次分红,其中2021年实施现金分红1.88亿元,几乎分掉了全年的利润。

据招股书披露,2021年6月24日,浙江华远向控股股东温州晨曦分配股利5,000万元;2021年7月16日,浙江华远再次向控股股东温州晨曦分配股利1.38亿元。上述利润分配款项已于2021年内支付完毕。

要知道,2021年6月,浙江华远刚刚将其持有的温州华远100%股权转让,并获得2.01亿元的转让价款。假如没有出售子公司股权,浙江华远能否有足够的利润来实施此次大额分红?

值得注意的是,此次分红绝大部分进了实控人的腰包。据披露,1.88亿元现金分红全部流向公司控股股东温州晨曦,其背后实际控制人为姜肖斐和尤成武,二人合计持有温州晨曦94%的股份。据此计算,此次分红,姜肖斐和尤成武两位公司实控人共分得1.77亿元。根据后续问询函的回复,姜肖斐和尤成武拿到分红款后,主要用于购买理财和购房等用途。

据悉,姜肖斐和尤成武同时也是浙江华远的实控人。其中,姜肖斐和尤成武通过温州晨曦控制发行人67.77%的股权,尤成武通过温州天玑间接控制发行人0.69%的股权,二人合计控制浙江华远68.46%的股权。

钛媒体App注意到,浙江华远还存在以现金形式支付分红款的情况。据披露,浙江华远2019年分批取现368.7万元,用以支付实控人2018年度分红款。浙江华远表示,现金形式支付分红款的原因包括出于避税的考虑。实控人已于2022年1月补缴完成相应分红导致的个人所得税。

浙江华远在招股书中指出,汽车零部件行业属于资金密集型行业,对资金需求较大。而公司在行业中体量、规模相对较小,资金主要来自于股东自有资金投入、间接融资及日常经营积累,融资渠道相对单一。公司需通过登陆资本市场扩大融资渠道,推动公司持续快速发展。

按照浙江华远的说法,公司发展扩张对于资金的需求量必定很大。但观其做法,这种前脚大额分红、后脚募资上市的行为,似乎难以取信于投资者。(本文首发钛媒体App,作者 | 马琼,编辑 | 孙骋)

相关推荐

浙江华远:卖地2亿后分红1.88亿,公司成长性存隐忧 | IPO观察

4年分红近2亿,一家“校园贴报栏”公司的逆袭上市路

配件厂商科马材料闯关A股:部分大客户业绩下降,公司成长性存挑战 | IPO观察

芯龙技术:主动撤回科创板注册申请,转战创业板前“慷慨”分红 | IPO观察

三年进账11.38亿,70后浙江夫妻靠“鼠标壳”收获一个IPO

浙江父子卖保健品,要IPO了

聚成科技冲击创业板:毛利率整体走低,“掏空”式分红后拟募资“补流” | IPO观察

IPO速递|青松医药“太子”不劳而获得股权激励,IPO前突击巨额分红

望圆科技:高度依赖境外市场、研发薄弱,突击分红后募资四成用于补流 | IPO观察

新华社财经观察:中国的“双十一” 世界的“分红季”

网址: 浙江华远:卖地2亿后分红1.88亿,公司成长性存隐忧 | IPO观察 http://m.xishuta.com/zhidaoview29049.html