雨中情故事多:10亿应收账款悬顶,拥有着超越行业龙头的毛利率,或还存在“坑子”行为|IPO观察

1月5日,雨中情防水技术集团有限公司(下称“雨中情”)将主板IPO上会,公开发行不超过5305万股。公司此次欲募集16.11亿元分别用于山东雨中情防水材料有限公司建设项目(二期)、富平雨中情防水科技有限公司生产研发基地(二期)、江苏雨中情防水材料有限责任公司建设项目(三期)、兰州雨中情防水材料有限公司建筑防水生产项目(二期)、雨中情防水技术集团股份有限公司总部运营中心项目。

钛媒体APP注意到,在雨中情的历史前言中,有一起增资事件令人匪夷所思。经营方面,虽然报告期内雨中情的业绩持续在增长,且拥有着超远行业龙头的毛利率,但其能否在2022年保持持续增长存疑。

毛利率远超行业龙头

雨中情主要从事建筑防水材料的研发、生产和销售,并提供防水工程施工服务,主要产品为防水卷材、防水涂料系列产品。

建筑防水材料行业的上游主要是石化行业,下游主要是房地产开发等建筑工程行业。近年来,我国宏观经济增速呈现持续放缓态势,2019年我国GDP同比增长6.1%,2020年叠加新冠疫情的影响,我国GDP同比增长2.3%,处在21世纪以来的低位水平。

同时,近年来,以供给侧结构性改革为主线,房地产行业历经了多轮降杠杆、去库存、资金收紧等政策调控,中央与地方进一步明确房屋居住定位,改革完善住房市场体系和保障体系,使得房地产业正在经历结构性改变。为了促使房价回归理性,各省市总体上实施限购、限贷等措施,抑制了房地产行业的投资增长速度。

在如此行业背景之下,雨中情的业绩却在持续增长。2018年-2020年和2019年1-9月(下称“报告期”),雨中情的营业收入分别为10.98亿元、12.77亿元、15.98亿元、12.16亿元,净利润分别为9307.26万元、17123万元、22373.84万元、12898.11万元。

据国家统计局数据,2020年,723家规模以上(主营业务收入在2000万元以上)防水企业的主营业务收入累计为1087亿元,比上年增长4.6%,而2020年雨中情的营收同比增长了25.17%。在市场大环境不利的情况下,雨中情营收的增速远超行业均值。

需要注意的是,雨中情持续增长的业绩或许即将再2022年终止。据悉,建筑防水材料的龙头企业是东方雨虹,2019年至2021年东方雨虹的业绩也呈现持续上升的趋势,但是到了2022年前三季度,其在营收同比增长3.07%的情况下,净利润却同比下降了39.02%。那么,2022年前三季度行业龙头的净利润都大幅下降,雨中情的利润是否还能保持增长?

此外,雨中情报告期内实现的利润还存在一些疑点。招股说明书显示,报告期内,雨中情的毛利率分别为36.65%、42.03%、43.48%、37.4%,同行可比公司均值分别为34.25%、36.12%、39.06%、30.75%。

数据来源:招股说明书

雨中情的产品到底有何特点?为何毛利率能始终高于同行可比公司均值,且均超过了行业龙头东方雨虹?

超10亿应收账款悬顶

虽然雨中情的业绩持续上升,但其盈利质量却较差。报告期内雨中情经营活动产生的现金流量净额分别为5592.24万元、4229.16万元、6709.98万元、-25397.66万元,合计约为-8866.28万元。同时,结合雨中情当期经营活动产生的现金流量净额与净利润,可以计算出两者的比值分别为0.6、0.25、0.3、-1.97,利润含金量不高。

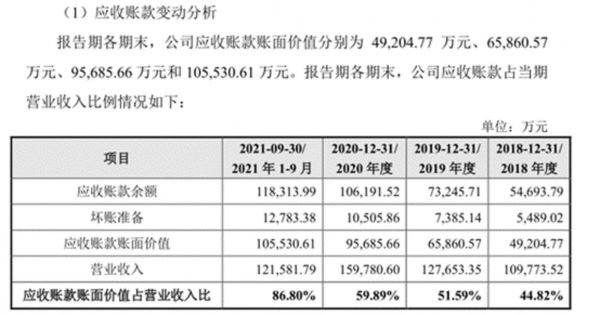

钛媒体APP注意到,导致雨中情经营活动产生的现金流量净额如此波动主要是因为应收账款暴增所致。

招股说明书显示,截至2018年末、2019年末、2020年末、2021年1-9月末,雨中情的应收账款余额分别为4.92亿元、6.59亿元、9.57亿元、10.55亿元,其中2018年至2020年雨中情应收账款的年均复合增长率为39.47%,特别是2021年9月末,雨中情更是拥有超过10亿元的应收账款悬顶。与此同时,报告期内,雨中情的坏账准备金额分别为5489.02万元、7385.14万元、10505.86万元、12783.38万元,已超过亿元。

数据来源:招股说明书

钛媒体APP注意到,对比雨中情2019年、2020年的营收和应收账款可以发现一个有趣的现象,其2020年营收增长了3.21亿元,应收账款增长了近3亿元。

除此之外,2018年-2020年,雨中情应收账款周转率分别为2.24次、2次、1.78次,均低于同行业可比公司均值的2.57次、2.71次、2.8次。

“坑子操作”?

钛媒体APP注意到,在雨中情的历史发展中还存在一件诡异的事件。

雨中情成立于2000年,由耿进玉、魏杏色夫妇出资设立。随后,上述两人对雨中情进行了多次增资,至此2016年2月,雨中情才引来了新的股东。

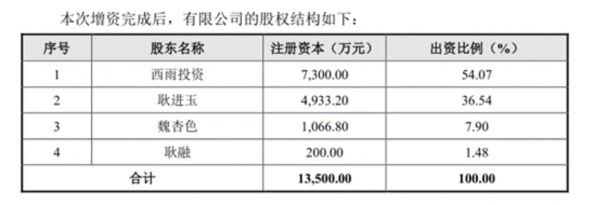

2016年2月,西雨投资以1元/注册资本的价格对雨中情进行了增资,而耿融以24.5元/注册资本的价格对雨中情进行了增资。增资完成后,雨中情的持股比例如下:

数据来源:招股说明书

需要指出的是,西雨投资为耿进玉、魏杏色夫妇全资持有的公司,而耿融是耿进玉、魏杏色之子。那么,为何耿进玉、魏杏色以1元/注册资本的价格对雨中情进行增资,反而却让其子以24.5元/注册资本进行增资?

更加令人不解的是,2018年12月,雨方管理、信实管理、大晴城创、西雨投资又以5元/注册资本的价格对雨中情进行了增资,其中雨方管理、信实管理、大晴城创为员工持股平台,且上述增资并不存在股份支付的情况。

也就是说,若2018年12月的增资价格为公允价,为何耿融要以24.5元/注册资本的价格向雨中情增资?

时间线再回到2016年2月,耿融以4900万元获得了雨中情1.48%的股权,若雨中情上市成功,其估值将达到64.44亿元,而耿融直接持有雨中情的股权比例将被稀释到0.94%,价值6057.36万元。值得一提的是,我国四大行三年的存款利率均为2.75%,换言之,若2016年2月,耿融将4900万元存进银行,到目前为止,7年时间,其4900万元的本金或将变成5843万元。那么,耿融到底是赚了还是亏了?有关上述问题,钛媒体 APP 发函至公司,但截至截稿,没有收到公司的回复。(本文首发于钛媒体 APP,作者|邓皓天)

相关推荐

半年毛利率下降近10%,应收账款远超净利润,博涛热工经得起“质检”吗?|IPO观察

逸飞激光科创板过会:依赖大客户盈利受限,应收账款逾期难收回

科拓股份再闯创业板:不断让利、应收账款高企、内控有效性存疑|IPO速递

股东被责令改正,盈利质量差,应收账款回款“不理想”,光格科技该如何破局?|IPO观察

经纬股份:7成收入依赖国企,应收账款急速攀升 | IPO速递

内卷加剧,产能见顶,时创能源“薄积”难“厚发” | IPO观察

信凯科技长期无自主生产,应收账款、资产负债率“双高”,竞争对手还是供应商 | IPO速递

华塑科技冲刺A股:肥水流向女婿,应收账款畸高|IPO速递

博隆技术再谋上市B面:存货、应收账款“双高” ,关键部件依赖竞争对手供应|IPO速递

湘园新材二度冲击创业板,大单品毛利率连降 | IPO速递

网址: 雨中情故事多:10亿应收账款悬顶,拥有着超越行业龙头的毛利率,或还存在“坑子”行为|IPO观察 http://m.xishuta.com/zhidaoview28449.html