建发致新:集采冲击直销毛利,突击并购疑似增厚业绩 | IPO观察

图片来源@视觉中国

近日,上海建发致新医疗科技集团股份有限公司(简称:建发致新)更新招股书,拟冲刺深市创业板。作为建发集团成员企业,建发致新主要从事医疗器械直销及分销业务,受集采及客户回款速度变慢等因素影响,公司近年来利润规模有所下降,应收账款高企,资产负债率逐年增大,同时突击并购子公司德尔医疗,也令建发致新饱受“买业绩”的争议。

钛媒体App就相关问题向建发致新求证,对方否认了冠脉支架集采对公司经营造成重大不利影响,并表示,本次发行募资到位后,资产负债率将大幅下降,同时公司的资本实力及抗风险能力也将进一步增强。据悉,建发致新本次IPO拟募资4.84亿元,其中2.4亿元用来补充流动资金,接近总募资金额的一半。

受集采冲击,直销毛利下滑

资料显示,建发致新为全国性的高值医疗器械流通商,主要从事医疗器械直销及分销业务,并为终端医院提供医用耗材集约化运营(SPD)等服务,主要产品包含血管介入器械、外科器械、医疗设备及检验试剂等。其中,血管介入器械销售收入占比较高,报告期各期占当期营业收入的比例分别为94.54%、81.93%、70.53%和67.57%。

尽管建发致新强调,在人口老龄化等因素的推动下,中国的血管介入器械市场处于稳定增长阶段。不过就业绩增长情况来看,虽然公司营业收入持续上升,但净利润规模有所下降。

报告期内,公司营业收入分别为69.41亿元、85.42亿元、100.24亿元和54.85亿元,2020年度、2021年度、2022年1-6月营业收入同比增长23.08%、17.35%、9.46%;报告期内,公司净利润分别为2.39亿元、1.68亿元、1.76亿元和7623.41万元,2020年同比下降29.96%,2021年同比上升4.88%,2022年1-6月同比下降23.62%。

经营成果总体变化,来源:招股书

集采或是建发致新利润规模下降的一个重要原因。

2020年10月国家组织高值医用耗材联合采购办公室发布《国家组织冠脉支架集中带量采购文件(GH-HD2020-1)》,于2021年1月起实施。2021年9月,国采办公室正式公布《关于公布国家组织人工关节集中带量采购中选结果的通知》,于2022年4月起实施。除国家级集中采购外,江苏省、安徽省、福建省、青海省、重庆市、贵州省、云南省、河南省等多个省市已针对血管介入器械、骨科器械、吻合器等多种产品实施了多轮带量采购。

集中带量采购压缩了器械流通渠道的毛利空间,使得器械流通行业竞争加剧,导致公司直销业务毛利下降,从而导致2020年净利润同比下降。据披露,2019年~2021年,建发致新冠脉支架销售数量分别为29.42万条、32.99万条和47.41万条,实现营收19.60亿元、19.16亿元和4.14亿元。据此计算,建发致新的冠脉支架平均单价分别约为6663元、5809元、873元。

钛媒体App就集采影响问题向建发致新求证,得到的回复是“冠脉支架国家级集中带量采购政策未对公司的经营造成重大不利影响”,理由是“报告期内,公司营业收入仍呈稳定增长的趋势”。

事实上,医疗器械流通商的毛利率水平本就不高,而建发致新的竞争力也不见得强于同行公司。2019年-2022年上半年,建发致新的综合毛利率分别为6.73%、6.12%、7.02%、7.17%,其综合毛利率略低于同行业可比公司。

在集中带量采购的产业背景下,医疗器械流通行业的扁平化发展将成必然趋势。如何降低集采影响、确保公司业绩的可持续增长,是行业不可回避的问题。

对此,建发致新方面对钛媒体App表示,公司将利用自身的垂直一体化管理优势,结合直销平台与分销平台联动优势,加强与上游厂商合作,从渠道准入管理、物流管理、存货管理、信息管理等多维度为上游厂商提供高效、扁平、集约的专业服务方案。且公司在保证血管介入类核心产品销售规模增长的同时,努力扩大在IVD、外科、口腔、眼科等医疗器械产品领域的销售规模,以降低集采对公司带来的影响。

突击收购,疑增厚业绩

据了解,建发致新构建了控股型架构,即母公司主要负责管理控制,各地子公司负责属地区域内的具体业务。而其中一些业绩贡献度高的子公司,是建发致新近年来收购的。

2021年4月23日,建发致新与上市公司建发股份(600153.SH)、建发上海签署股权转让协议,约定公司向建发股份、建发上海收购德尔医疗100%股权,转让价格为3.4亿元。据悉,建发股份及建发上海分别持有德尔医疗95%和5%的股权。

股权穿透显示,建发致新、建发股份、建发上海均为建发集团旗下公司。其中,建发医疗前身为上海致新医疗供应链管理有限公司,2019年被建发集团通过旗下公司建发医疗收购其51.02%股权。

因此,德尔医疗的股权转让,就可以理解为为建发系内部的股权腾挪。这样做有什么好处呢?

首先,如果不把德尔医疗业绩装进上市主体,建发致新2021年业绩是有可能出现负增长的。

上文提到,由于受到集采影响,建发致新的冠脉支架销售收入下滑明显。尽管公司冠脉支架产品销售数量上升趋势明显,但因产品单价降幅较高,销售数量上升无法弥补降价所带来的影响,导致公司冠脉支架产品的收入及盈利能力有所下降。

德尔医疗主要从事医疗器械流通业务,与建发致新主营业务类似。收购德尔医疗后,建发致新的分销业务大幅提升,由2019年的6.64%的收入占比上升至2021年的24.7%。不仅如此,收购完成后,也能减少与大股东的同业竞争嫌疑。

其次,钛媒体App注意到,德尔医疗的前任大股东建发股份也一直深陷流动性危机。Wind数据显示,2020年、2021年和2022年前三季度公司资产负债率分别为77.77%、77.27%、78.92%。

如此说来,将德尔医疗转让给建发致新,不仅可帮助建发股份快速回笼资金,又可以增厚建发致新的业绩,显然是一举多得。

短债激增,募资一半用来补流

一方面是较大的资金需求量,另一方面是超高的资产负债率,再加上应收账款高企,无一不考验着公司的流动性。

公司合并口径的资产负债率持续上升,报告期各期末分别为78.70%、82.43%、86.94%和87.59%,高于同行业上市公司。此外,公司流动比率分别为1.24、1.19、1.14和1.14,速动比率分别为1.15、1.10、0.95和0.92。

建发致新在招股书中坦言,若未来银行贷款政策全面收紧或银行利率大幅提升,或者公司不能获得长期资金来源和其他融资保障措施,使得公司经营资金出现短缺,则可能影响公司的稳定经营。

此外,公司的应收账款主要为医院等终端客户的结算款。受新冠疫情等因素影响,部分医院客户回款速度变慢。招股书披露,报告期各期末,公司应收账款账面价值占流动资产的比例分别为72.97%、74.82%、65.93%和65.50%。截至2022年6月30日,公司应收账款坏账准备余额为9178.82万元,而当期归母净利润仅为7300万元。

大量应收账款仅维持着“纸面富贵”,无疑增加公司的营运资金压力。公司只能通过银行借款等间接融资手段来应对资金需求。

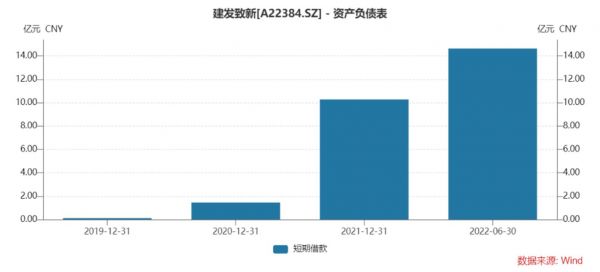

钛媒体App注意到,2021年以来建发致新短债激增明显,而其账上现存的货币资金已难以覆盖其短债规模。2020年末建发致新的短期借款仅有1.45亿元,到了2021年末短期借款规模迅速攀升至10.27亿元,截至2022年6月30日,建发致新短期借款金额为14.63亿元。

短期借款,来源:Wind

此外,公司一年内到期的非流动负债出现大幅增长,尤其是一年内到期的长期借款增加较多。据披露,2019年和2020年,建发致新一年内到期的非流动负债规模仅为123.86万元和247.09万元;然而到了2021年末,该项数据突然飙升至1.95亿元;截至2022年6月30日,建发致新的一年内到期的非流动负债规模为2.24亿元。

建发致新在给钛媒体App的回复中称,医疗器械流通行业是典型的资金密集型行业,因此公司日常经营对资金的需求量较大,需补充一定规模的流动资金以保障公司正常经营和业务发展规划的顺利实施。本次发行的募集资金到位后,在公司负债不发生较大变化的情况下,公司的流动比率和速动比率将会大幅提升,资产负债率将大幅下降,优化资产结构,进一步提升公司的融资能力,同时公司的资本实力及抗风险能力也将进一步增强。

值得注意的是,建发致新本次IPO拟募资4.84亿元,其中2.4亿元用来补充流动资金,接近总募资金额的一半,可见公司的流动性承压。就建发致新能否缓解流动性压力,顺利实现IPO,钛媒体App将持续关注。(本文首发钛媒体App,作者 | 马琼,编辑 | 孙骋)

相关推荐

建发致新:集采冲击直销毛利,突击并购疑似增厚业绩 | IPO观察

借力集采扩大国内市场份额,业聚医疗计划上市募资3.67亿港元丨IPO观察

集采当前集体大跌,骨科如何走出第二曲线?

IPO观察|年入10亿的摄像头大卖奥尼电子,替360代工,中航资本突击入股

“突击”并购实控人资产、两年成立8家子公司,众鑫股份被指“拼凑”上市 |IPO速递

集采重塑医药三巨头

爱迪特冲击创业板,比集采更值得担忧的是产品竞争力|IPO速递

小米突击入股,闷声发大财的健身大卖冲上市|IPO观察

远致富海程厚博:新退出时代的产业并购之道

业绩再现亏损,兰亭集势卷入服装品类|看财报

网址: 建发致新:集采冲击直销毛利,突击并购疑似增厚业绩 | IPO观察 http://m.xishuta.com/zhidaoview28375.html