IPO观察|年入10亿的摄像头大卖奥尼电子,替360代工,中航资本突击入股

今年以来,资本市场出现不少因去年业绩大增就开始冲IPO的公司。这类公司往往有几个明显特点,一个是曾经在新三板挂牌过,一个是疫情带来业绩暴增,另一个是需要努力证明业绩连续性。

36氪近日关注到的深圳奥尼电子就是典型一家,这家公司曾于2017年在新三板挂牌,挂牌1年后就进行了摘牌。在疫情的推动下,奥尼电子去年收入增加了近5亿,净利润更是净增近1.4亿。要知道,其2018年净利润只有259万。所以奥尼电子开始冲击创业板,并已进入到证监会第三轮问询。

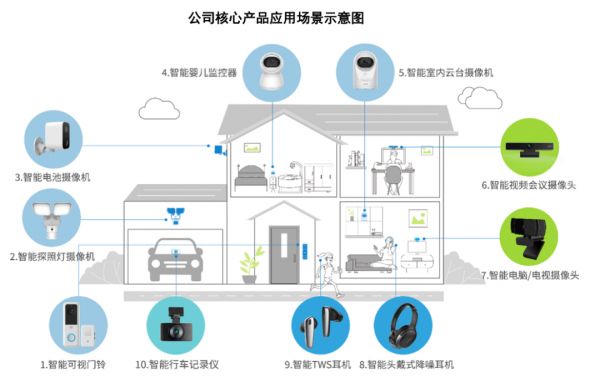

公司核心产品应用场景

奥尼电子成立于2005年,当时正值台式电脑黄金时期,以及在华强北的热潮下,奥尼电子瞄准了PC/TV外置摄像头机会,也兼顾代理和分销鼠标、键盘等电脑外设产品。到了2010年,移动互联网开始爆发,传统PC互联网受到明显冲击,奥尼电子一样被影响。

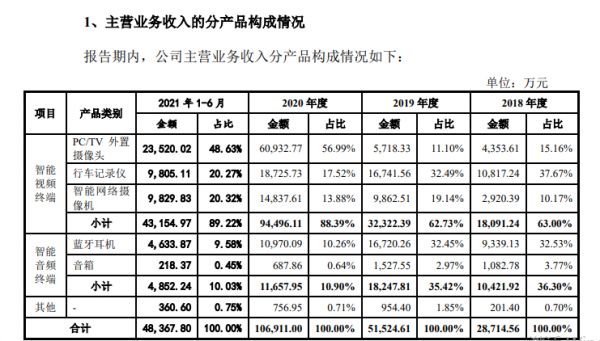

摄像头产品

为了转型,奥尼电子开始扩品类。也就是把业务扩展至行车记录仪、蓝牙耳机、智能音箱等领域。两者的底层相通之处在于,核心技术都是视频和音频,两者在供应链整合、技术集成、生产工艺等方面高度融合。所以迁移成本也就不高。

自此,行车记录仪和蓝牙耳机贡献了奥尼电子约70%收入,PC/TV摄像头收入仅占15%左右。其中行车记录仪起源于2015年和奇虎360的合作,也就是接到了360的贴牌订单,360也成为其行车记录仪最大客户。有一个细节是,360为了开发行车记录仪,还拉来了芯片厂商安霸工程师成立三方联合开发项目组,耗时1年。也让奥尼电子突破了营收2亿元的瓶颈。

疫情期间,营收主力军转为PC摄像头

一场疫情,也彻底改变了奥尼电子的战略。

原本就已处于很弱势的PC/TV摄像头,因为疫情影响,让远程办公、线上教学等工作方式成为主流,增加了用户对远程沟通工具PC/TV摄像头的需求。

这个需求到底有多猛呢?

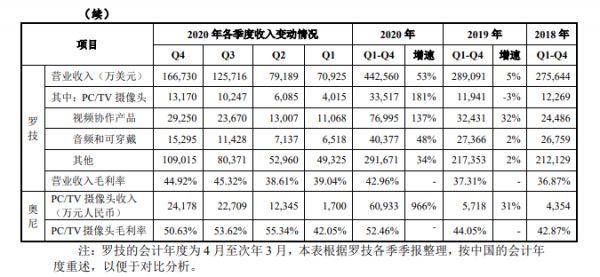

奥尼与罗技的对比

以同行罗技(Logitech)为例,其2020年收入44.26亿元,正常年份在28亿元左右。其中,PC摄像头和视频协作产品增速是所有产品中最大的,分别为181%和137%。

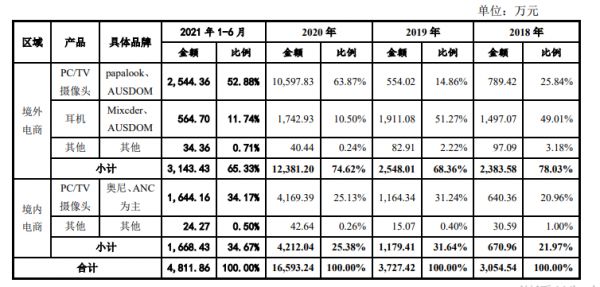

各项主营收入构成情况

此前,奥尼每年这块业务收入在5000万元左右,2020年直接飙升至6.09亿,净增5亿多。即使需求下滑明显的今年上半年,也有2.3亿规模。

自此,奥尼电子的营收主力军由行车记录仪变为PC/TV摄像头,占比超过五成。本质来说,这还是一家受疫情影响而业绩“开挂”的跨境铺货公司。

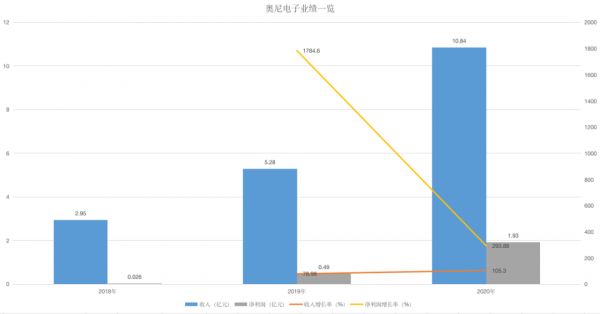

业绩趋势

从财务数据来看,2018年-2020年,奥尼电子收入从2.95亿增长到10.84亿,近三年年均复合增长率为 92.96%;净利润从259万增长到1.93亿,对应的2018年净利率不足1%,2019年10%,2020年升至17.8%。

拆开还可以发现,奥尼电子正常年份毛利率只有30%左右,疫情增加了10个点。其中摄像头有40个点毛利、行车记录仪18%、蓝牙耳机30%。

毛利率不高的原因在于,奥尼电子还是以贴牌代工为主,也就是ODM模式。

这个模式收入比例常年保持在80%左右,这种模式的问题就在于产品价格均需与品牌商协定,产品溢价空间自然就低于自有品牌,毛利率也会低于自有品牌。

值得一提的是,自有品牌的销售一般以线上电商为主,且获客成本较高。比如,奥尼电子在亚马逊的平均新获客成本超过120元,京东自营店新获客成本也接近140元。对于工厂来说,走品牌路线明显挑战更大。

既然是一家智能硬件出货公司,那么出货量就显得尤为重要。从数据来看,2018年出货的视频类只有9.94万套,2019年增加至50.73万套,销售额从 2920.39 万元增加至至 9862.51 万元,翻了近三倍。

单价中,奥尼电子的PC/TV摄像头2018年度是74.13 元/台,到2020年已上涨至100.88 元/台。

增长的原因在于,其主要客户OwletBaby、Swann 等开始放量出货,增加了销量。此外,2020年全年PV/TV摄像头销售收入约6.09亿元,上涨了9倍之多。

芯片涨价压缩毛利空间

众所周知,今年的大宗原材料涨价对企业成本影响很大。特别是直接材料和人工成本占 90%的奥尼电子。

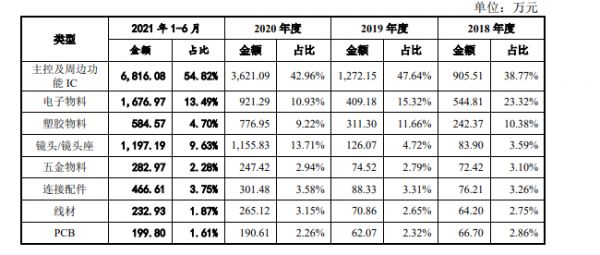

以PC/TV摄像头为例,其成本主要包括:主控及周边功能 IC、电子物料、镜头/镜头座和塑胶物料等。但其中,芯片是最主要的原材料,占据材料成本的一半。

原材料成本

根据招股书披露,为及时供货往往需要向电子元器件囤货商超出市场价 1.5-3 倍的价格采购,比如:海思芯片、flash 存储 IC,其中海思芯片从 2020 年 8 月前约 17 元/pcs 上涨至 2021 年 1 月的 50 元/pcs,flash 存储 IC 由 2020 年平均单价约 1.8 元/pcs 上涨至 2021 年 2 月的 3 元/pcs。

2021 年上半年,受多方环境影响,半导体、电子元器件等产品出现供需紧张,导致相关原材料价格的波动较大。

与2020年对比,采购成本的上涨拉低了摄像头等产品的毛利空间;同时,PC/TV 外置摄像头的市场需求下降,奥尼电子的摄像头产品售价回落。受以上这两方面叠加影响,奥尼电子视频终端产品的毛利率今年上半年出现下滑 。

从奥尼电子各项费用来看,销售费用与研发费用的变化趋势较为相似。2018年、2019年期间,其研发费用占比分别为8.01%和7.45%,去年及今年上半年都减少至5%。

公司在2018年—2019年,对于行车纪录仪和智能音频等新品线的拓展,以及筹备投入研发力度较大,这与公司的战略规划较为一致。

自2018年至今年上半年,奥尼电子累计研发投入达1.42 亿元,占累计营收比重 5.95%。截止今年上半年,奥尼电子的研发人员达204 名、占总员工数量 14.72%。

尤其在人工成本方面,奥尼电子近三年的直接人工费用逐步提升。2018年至2020年,由1972万元逐步增至5199万元,几乎每年增加近一倍。

主要由于下游细分市场的需求爆发带动销售规模增长,生产用工需求增大,尤其是东莞和中山厂区的用工数量扩充明显 。

对于铺货公司来说,现金流往往不稳定,从奥尼电子经营性活动带来的现金流来看,最高峰的2020年净流入1.55亿元,正常年份2019年只净流入7269.37万,2018年就更差,只有156.59万。到了今年上半年,就下滑更明显,净流出439.5万。

对于出现了业绩大年的企业来说,往往会乐观估计行情,也就是大量积货。奥尼电子2020年存货约2亿元,而今年上半年存货价值就已接近去年一整年,达1.95亿元。

斩获奇虎360大客户,中航资本突击入股

在大客户方面,奥尼电子主要面向品牌运营商、互联网电商等,涉及境内外。从2018年至2021年上半年,公司的前十大客户名单相对稳定,也出现了新增客户。

主要客户名单

前五大客户包括:AVerMedia(圆刚科技)、邻友通(泽宝旗下)、奇虎360、TRUST、奇诺光瑞等。奥尼电子对这几家客户的销售额及营收排位也在发生变化。

其中,较为稳定的大客户是奇虎360,基本上近三年都排在第二或三名。

作为目前第一大客户,2018年至2021年上半年,AVerMedia(圆刚科技)向奥尼电子采购的产品均为PC/TV摄像头,交易额分别为36.25万元、230.41万元、1.48亿元和1065万元。

尤其是2020年集中在下半年,上半年只有 1680.54万元,下半年暴增八倍之多。但由于2021年上半年美国疫情缓解,AverMedia下游渠道自动消化原有库存,减少了采购量。

无独有偶。2020年,奥尼电子向其第五大客户奇诺光瑞销售额为4051.81万元。

但2021年以来,奇诺光瑞未向奥尼电子采购产品,截至今年3月末,奥尼电子对其在手订单降至54.49万元。这也是由于疫情缓解带来的销售额波动。

此外,泽宝旗下的邻友通在2019年是第一大客户,如今已变成第四大客户,销售占比也从18.55%缩水至7%,减少一半销售额。

这或许与泽宝今年被亚马逊大面积封号有关,从而影响到公司库存积压和减少对奥尼电子的采购。

从具体订单情况来看,2018年、2019年和2020上半年,邻友通采购订单总额分别是2839.83万元、9555.31万元和2387.34万元,占其整体行车记录仪和蓝牙产品销售收入比例分别为14%、29%和21%。

换而言之,奥尼电子主要向邻友通销售行车纪录仪和蓝牙音频产品。

在新增客户方面,TRUST与奥尼电子的交易始于2019年。

2019年、2020年,TRUST向奥尼电子采购PC/TV摄像头金额分别为:94.58万元、5428.33万元。2021年上半年,其采购金额比2020年继续增加约500万,一跃成为第一大客户。TRUST 的下游客户分为商超类及线上电商两种,均占比50%。

此外, Nexight INC 和东莞励国照明也成为公司新增的前十大客户, 采购额分别为 3898.45 万元、3513.66 万元。

在销售渠道上,奥尼电子主要采用线上电商(亚马逊、速卖通、京东等)与线下零售门店方式。2020年, 奥尼电子境外电商销售额多达1.24亿元,占线上销售额逾七成。

境外电商与境内电商对比

线下方面,奥尼电子通过参加国内外消费电子展会的形式来获客。其中,邻友通、奇虎360等大客户均是来自于展会推介。

除此,线下销售的模式还针对不同的客群分为经销与直销两种。一方面,线下直销模式是以向终端用户推销为主。在经销模式下,公司将产品以买断的形式销售给线下经销商,再由经销商推销给消费者。

经过数据对比,奥尼电子在直销渠道上获得毛利率较高,前五大气直销客户包括从事视频会议生产销售商、进出口公司等。

翻开奥尼电子的股权结构可以发现,2019年11月27日和31日,中航资本分别以坪山、南山主体对奥尼电子注资了2500万元现金,合计5000万元,换得5.56%股权。而奥尼电子提交招股书是在12月1日,也是说两个动作只相隔了1个工作日。

这属于典型的突击入股,利用上市进行套利。

据悉,目前,中航资本的大股东为中国航空技术国际控股有限公司,旗下拥有6家上市公司,60个海外机构。在资产规模上,多达700多亿元,累计进出口贸易额超过440亿美元。

相关推荐

IPO观察|年入10亿的摄像头大卖奥尼电子,替360代工,中航资本突击入股

诺诚健华周三招股:施一公加持,核心产品奥布替尼已申报上市

年销量10亿,刷单4000万,情趣用品第一股梦碎IPO?

中航锂电能撼动宁德时代吗

靠卖转换器年入5亿的显盈科技,开始拓展电子烟和大疆客户|IPO观察

市值120亿港元,施一公联合创办的这家药企,刚刚成功IPO

卖充电器的奥海科技真能叫高科技公司吗?

突击股东锁定3年,对资本市场有何影响?

监管层启动严查证监系统原官员、前发审委员“关联”入股IPO项目,涉及公司或叫停受理和暂缓审核

收购Slack,贝尼奥夫的「社交企业」梦近在咫尺

网址: IPO观察|年入10亿的摄像头大卖奥尼电子,替360代工,中航资本突击入股 http://m.xishuta.com/newsview51796.html