埃索凯:盈利质量差,客户疑惑重重,第一大产品募资“一分钱未得” |IPO速递

近期,埃索凯科技股份有限公司(下称“埃索凯”)预更新披露了招股说明书,拟创业板上市,公开发行不超过3903万股。钛媒体APP注意到,有一批“人”在埃索凯IPO前夕对其增资了近2亿元,但若埃索凯成功上市,这部分股权的价值也才2.11亿元。经营方面,虽然埃索凯越来越赚钱,但其在经营上赚取现金的能力却越来越弱,同时,针对于此次IPO,埃索凯却没有募集任何资金用于其“发展前景较好”的第一大产品硫酸锌。

上市成功后,这些“人”投资2亿元只赚到了1000万元

埃索凯成立于2000年,由胡梦玲、邓月婷、湖南省进出口集团有限公司出资设立。截至招股说明书签署日,胡德林通过直接及间接的方式合计持有埃索凯40.48%的股权,为其实控人。

需要指出的是,钛媒体APP注意到,埃索凯在短期内存在估值暴增的情况。

2021年6月,重庆科兴、坚木坚诚、瑞施投资、罗道娟以13.8元/股的价格对埃索凯进行了增资,合计约为3574.2万元;2021年12月,湖州云禾、 宜宾晨道、磊晋投资、湖州云菏、 梵境壹号、 厦门和创、 长沙壹同、钦州皇马、嘉兴鼎菏以29.12元/股的价格对埃索凯进行了增资。

也就是说,短短半年内,埃索凯的每股价格暴增了111.01%。为何埃索凯的每股股价能增长如此多?

除此之外,若埃索凯成功上市,2021年12月,湖州云禾、 宜宾晨道、磊晋投资、湖州云菏、 梵境壹号、 厦门和创、 长沙壹同、钦州皇马,合计向埃索凯增资了19918.08万元才赚了1000多万元。钛媒体APP进行了一笔简单的计算,埃索凯此次欲募集12亿元,公开发行不超过25%的股权,若埃索凯成功上市,估值或将达到48亿元,且上述投资者持有埃索凯的股权估值将达到2.11亿元。

盈利质量低,客户疑云

埃索凯主要从事新能源电池级硫酸锰、生命营养级硫酸锰及硫酸锌等产品的研发、生产和销售,致力于成为新能源电池材料与生命营养领域国际一流的综合服务商。

2019年-2021年和2022年1-6月(下称“报告期”),埃索凯分别实现营业收入68850.56万元、65516.4万元、99990.49万元、51578.67万元,净利润分别为3318.07万元、5251.24万元、7356.43万元、4644.46万元。虽然埃索凯越来越赚钱,但起赚钱的质量却越来越差。报告期内,埃索凯经营活动产生的现金流量净额分别为4081.23万元、2689.1万元、2341.04万元、-3148.67万元,持续下降,特别是2022年上半年,埃索凯不仅没有在经营上赚到现金,反而还流出3000多万元现金。

与此同时,结合埃索凯同期经营活动产生的现金流量净额与其净利润,可以计算出两者的比值分别为1.23、0.51、0.32、-0.68。对此,一位注册会计师向钛媒体APP表示,经营活动产生的现金流量净额与净利润的比值大于1,证明企业能通过经营赚到现金。且上述比值越大,企业的盈利质量越好,反之则越差。

虽然埃索凯越来越赚钱,但缺爱与“小”客户合作。

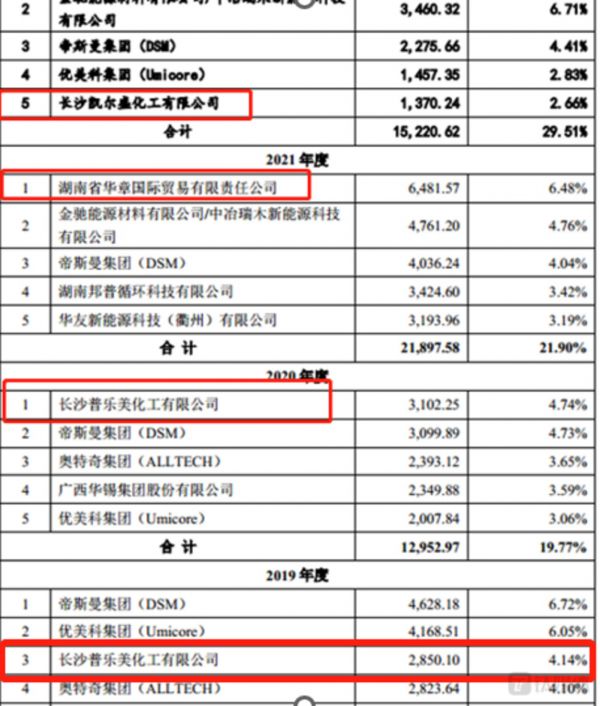

招股说明书显示,2022年1-6月,埃索凯向长沙凯尔盛化工有限公司产生的销售收入为1370.24万元;2021年埃索凯向湖南省华章国际贸易有限责任公司产生的销售收入为6481.57万元;2019年和2020年,埃索凯向长沙普乐美化工有限公司产生的销售收入分别为2850.1万元、3102.25万元,上述客户均位列在埃索凯当期的前五大客户名单中。

国家企业信用信息公示系统显示,截至2021年末长沙凯尔盛化工有限公司的实缴资本为200万元,湖南省华章国际贸易有限责任公司的实缴资本为2000万元;截至2020年末,长沙普乐美化工有限公司的实缴资本为50万元。

第一大产品募资“一分未得”

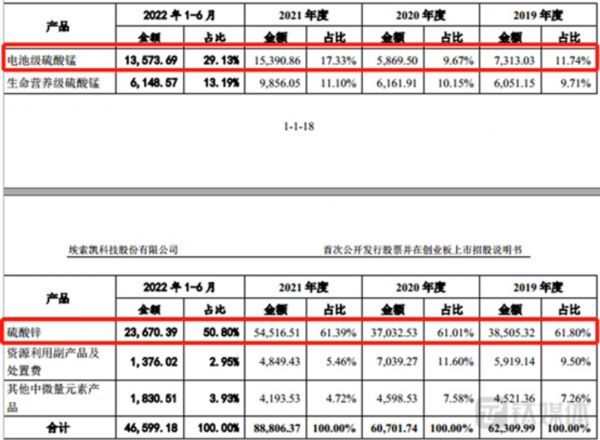

从产品上看,埃索凯主要拥有电池及硫酸锰、生命营养级硫酸锰、硫酸锌、资源利用副产品及处置费、其他中微量元素产品,其中报告期内,硫酸锌产生的销售收入分别为38505.32万元、37032.53万元、54516.51万元、23670.39万元,分别占当期主营业务收入的61.8%、61.01%、61.39%、50.8%,电池级硫酸锰产生的销售收入分别为7313.03万元、5869.5万元、15390.86万元、13573.69万元,分别占当期主营业务收入的11.74%、9.67%、17.33%、29.13%。可以看出,虽然电池级硫酸锰的增长势头较猛,但硫酸锌仍是埃索凯的第一大产品。

令人感到诧异的是,作为埃索凯的第一大产品,其在埃索凯此次IPO的募资中却没有获得任何资金支持。招股说明书显示,埃索凯此次欲募集12亿元,其中8亿元用于新建年产15万吨高纯硫酸锰综合项目,4亿元补充流动资金。

钛媒体APP注意到,埃索凯每年至少都有5成的收入是来自境外,且根据QYResearch显示,2021年硫酸锌的销量为90.22吨,预计到 2025年,全球硫酸锌销量将超过 110 万吨,销售收入将超过56亿元。而报告期内,埃索凯硫酸锌的产量分别为43247.06吨、51207.38吨、52660.47吨、21439.79吨,外采量分别为28189.32吨、28982.02吨、32596.68吨、13091.78吨,销量分别为72934.1吨、80999.64吨、83962.37吨、83962.37吨、30793.46吨。

这也意味着,埃索凯自主生产的硫酸锌还不足以支撑其硫酸锌的业务,需要外采才能解决。

与此同时,对比硫酸锌和硫酸锰两种产品,埃索凯仅2022年上半年电池级硫酸锰的毛利率高于硫酸锌,其余时间段内硫酸锰的毛利率均始终低于硫酸锌。

为何埃索凯此次IPO募资却没有任何资金用于硫酸锌?就上述问题,钛媒体 APP 发函至公司,但截至截稿,没有收到公司的回复。(本文首发于钛媒体 APP,作者|邓皓天)

相关推荐

跟谁学美国上市:募资超2亿美元,已实现规模化盈利

时隔12年再闯A股,正方软件近四成募资拟买房|IPO速递

“冷酸灵”冲刺A股,过半募资拟“打广告”,第二增长曲线难寻|IPO速递

荔枝年内赴美IPO,募资约1亿美元:或早于喜马拉雅上市

2021上半年IPO盘点:哪家公司登顶“募资王”?

八马茶业再战IPO,自主生产比例低,长期盈利能力存疑 | IPO速递

2021上半年IPO盘点:哪家公司登顶「募资王」?

全球第一大PE:黑石坐拥46000亿

智迪科技再闯关:自我“阉割”后盈利能力下降,并患有“三高”症 | IPO速递

电子特气头部供应商派瑞特气:存利润下滑风险,募资近三成用于补流|IPO速递

网址: 埃索凯:盈利质量差,客户疑惑重重,第一大产品募资“一分钱未得” |IPO速递 http://m.xishuta.com/zhidaoview27482.html