“冷酸灵”冲刺A股,过半募资拟“打广告”,第二增长曲线难寻|IPO速递

图片来源:冷酸灵官网

“冷热酸甜,想吃就吃”,靠着这句魔性洗脑的广告词被大众熟知的“冷酸灵”,也要上市了!

近日,冷酸灵母公司重庆登康口腔护理用品股份有限公司(下称:登康口腔)正式递交招股说明书,拟在深交所主板挂牌上市。招股书披露,此次IPO拟募集资金6.6亿元,用于智能制造升级、全渠道营销网络升级及品牌推广建设等项目。

随着国内消费者消费理念转变,“国货国潮”不断兴起,国产牙膏品牌们通过依靠灵活的供应链管理和高性价比优势抢占市场,逐步成为市场份额的主导方。2021年,全国牙膏总体产量中,本土企业产量占比为49.86%,占据一半市场份额。

“国货”牙膏也在掀起上市潮,在冷酸灵母公司登康口腔披露招股书之前,另一家国产牙膏品牌,舒客母公司薇美姿今年2月也开启了上市之路。

如今,想要在A股上市的国货牙膏品牌“冷酸灵”,上市前景如何?又将给资本市场带来什么故事?

八成都是成人牙膏,对线下经销商过于依赖

登康口腔的前身是重庆牙膏厂,最早可追溯到1939年的大来化学制胰厂。2018年6月,登康口腔启动了增资混改。2019年,A股上市公司、养猪大厂温氏股份全资子公司广东温氏投资有限公司出资了5500万元,成为了登康口腔当时的唯一战略投资者。如今,登康口的控股股东为轻纺集团,实际控制人为重庆市国资委。

图片来源:Wind官网,图为登康口腔前十大股东明细

目前,登康口腔拥有口腔护理品牌“登康”、“冷酸灵”、儿童口腔护理品牌“贝乐乐”、高端婴童口腔护理品

牌“萌芽”,主营产品以牙膏为主,涵盖了牙刷、漱口水、冲牙器等品类。其中,近三年,“冷酸灵”牙膏品牌在抗牙齿敏感市场达到了60%的市占率,品牌代言人为当红小星吴磊。

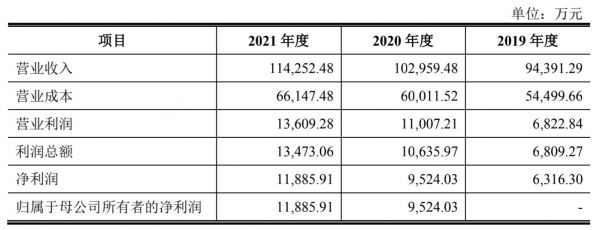

在营收方面,招股书显示,2019-2021年,登康口腔营收分别为9.44亿元、10.30亿元和11.43亿元,净利润则分别为0.63亿元、0.95亿元和1.19亿元。

图片来源:登康口腔招股书

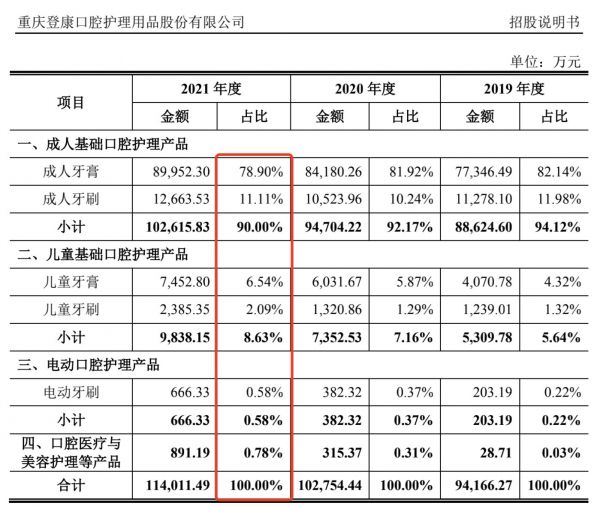

当前,登康口腔的产品矩阵主要为四大类,包括成人基础口腔护理产品、儿童基础口腔护理产品、电动口腔护理产品、口腔医疗与美容护理产品,牙膏品类以中低端价位为主,从营收品类来看,近八成收入依赖成人牙膏品类。2019-2021年,成人牙膏品类的销售收入为7.73亿元、8.42亿元和9.00亿元,占主营业务收入的比重为82.14%、81.92%和78.90%,存在过度依赖于大单品的隐患。

图片来源:登康口腔招股书

在同行业里,已经上市的国产牙膏企业云南白药和两面针,2021年综合毛利率分别为27.15%和20.16%。登康口腔2021年综合毛利率则为42.1%,高于行业平均值。

登康口腔解释称:“综合毛利率略高于可比公司平均值,原因主要有两方面。第一,部分原料、包装等成本降低,第二,部分产品采取委托生产方式进行生产。”

招股书披露,登康口腔构建了以经销模式、直供模式与电商模式为主的营销网络体系。借助经销商的网点资源,登康口腔建立了基本覆盖全国范围的销售网络,提高了产品市场渗透率。但登康口腔的经营模式也形成了对经销商的依赖。2019—2021年,经销模式收入占当年主营业务收入的比例分别为86.63%、85.88%和81.61%。

图片来源:登康口腔招股书

伴随着兴趣电商、社区团购、B2B和O2O等线上业态不断兴起,2021年开始,登康口腔重点进行了线上布局。

招股书显示,登康口腔电商销售收入占比有所上升,由2019年6.10%增加到2021年的13.17%,但与经销模式带来的八成收入相比增长甚微,对总营收的贡献不大。而从投入成本来看,2019-2021年,登康口腔促销投入的电商费用也已从1037.83万元攀升至3735.82万元。

登康口腔还指出,公司直供模式的客户是具有较强议价能力的重点零售客户,部分采用直供模式的零售客户由于受到线上渠道的冲击等因素的影响,可能进行经营策略的调整,甚至撤出部分区域市场,将对公司销售业绩的稳定性及持续性造成不利影响。

重营销轻研发,拟用过半募资“打广告”

值得注意的是,在登康口腔本次IPO拟募集的6.6亿元资金中,营销网络升级及品牌推广项目的投入达到3.7亿元,占到总募集资金的56%,相当于拟用一半的募资资金“打广告”。

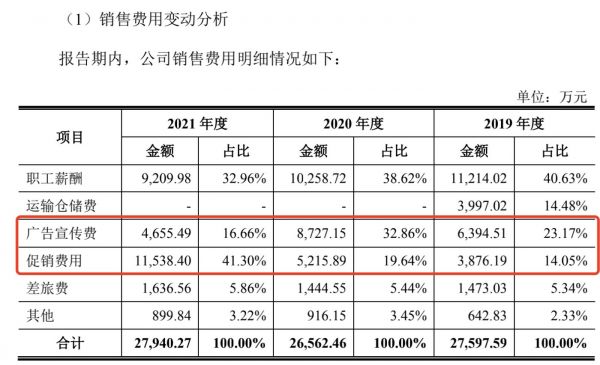

图片来源:登康口腔招股书

2019-2021年,登康口腔销售费用分别为2.76亿元、2.66亿元和2.79亿元,占营业收入的比重分别为29.24%、25.8%和24.45%,处于行业较高水平。而2021年两面针的销售费用率为12.24%,云南白药仅为10.71%。

在登康口腔的销售费用中,促销费用这一项项目逐年递增,增速明显,2019-2021年,登康口腔的促销费用分别为3876.19万元、5215.89万元和1.15亿元,主要包括电商费用、促销劳务费用、陈列堆头费、促销物料领用及促销赠品费用等。

图片来源:登康口腔招股书

联合小龙坎推出麻辣火锅味牙膏,推出猫爪刷,赞助《向往的生活》第二季、《创造营》等综艺节目,邀请吴磊等明星做代言.......2019-2021年,登康口腔的广告宣传费分别为6394.51万元、8727.15万元和4655.49万元。其中,2021年有所下降主要是受疫情影响,原定于下半年上线的吴磊代言广告及宣传片未能及时拍摄完成。

而在研发方面,登康口腔表示公司主打抗牙本质敏感的口腔护理用品领域,布局了抗敏感技术矩阵,截至去年年底已取得170项国内授权专利,其中发明专利14项、实用新型专利35项、外观设计专利121项。

2019-2021年,登康口腔的研发费用分别为3030.1万元、3169.58万元、3551.80万元,占营业收入比例为3.21%、3.08%、3.11%,与过亿的高企销售推广费用对比相对“吝啬”,存在重营销轻研发的隐患。

图片来源:登康口腔招股书

第二增长曲线在哪?

国内牙膏生产企业市场集中度较高。2021年全国牙膏生产企业全年产量超过67.17万吨,前十名企业生产总量就占比73.44%。尼尔森2021年线下零售统计数据显示,冷酸灵牙膏市场零售额份额位居行业第四、本土品牌第二,第一大品牌是云南白药。

一个现实却在于,当前的牙膏市场整体销售增速放缓。根据尼尔森零售研究数据,2021年牙膏市场整体销售规模为339.80亿元,同比仅增长0.86%。其中,牙膏整体线下市场增幅由2017年的6.5%下滑到2021年的-2.26%。

在整体增速放缓的牙膏市场中,儿童牙膏市场是其中快速增长的品类。弗若斯特沙利文数据显示,从2016年至2020年,中国儿童口腔护理市场的规模零售额从29亿元增至48亿元,年复合增长率高达13.4%,并预计2025年市场规模将达到80亿元。

今年2月,向港交所递交招股书的口腔护理品牌舒克母公司薇美姿,就是早早切入了儿童市场,占据了一定的市场份额。日趋激烈的市场竞争下,消费者对于牙膏功能的需求也不再只是停留在抗敏感方面。登康口腔无法只依靠“冷酸灵”成人牙膏来维持业绩增长,开始挖掘第二增长曲线,将目光盯向了儿童市场。

从品类增速来看,登康口腔也在抓住国内儿童牙膏风口崛起这一红利,儿童品类市场份额以肉眼可见的速度快速攀升。根据尼尔森零售研究数据,2021年,登康口腔的“贝乐乐”儿童牙膏、牙刷零售额相比2020年分别增长了27.54%、65.56%。

另一方面,儿童牙膏品类的溢价更高。冷酸灵儿童牙膏的销售单价是成人牙膏的3.5倍,毛利率为59.87%,而成人牙膏的毛利率仅为42.64%。不过,从营收来看,2019-2021年,登康口腔儿童牙膏和儿童牙刷所产生的营业收入和占比尚低,分别为5309.78万元、7352.53万元及9838.15万元,占比5.64%、7.16%及8.63%。

在高端市场领域,国内口腔护理市场份额也还是被花王、高露洁等国外进口品牌收入囊中,尤其是登康口腔推出的高端专业口腔护理品牌“医研“和高端婴童口腔护理品牌“萌芽”的销量和市场占有率并未掀起太大涟漪。

面向更多增长曲线,登康口腔还将产品推新的重心放在了更年轻化更细分的电动口腔护理用品,大力创新开发电动牙刷、冲牙器。登康口腔表示,以“Z世代”为目标消费人群,以兴趣电商为主渠道,打造爆品为底层逻辑,借势电动牙刷、冲牙器、漱口水等新品类细分赛道,发展年轻互联网新品牌“灵宇宙”为增长新动力。

实际上,国内电动牙刷市场的竞争环境更为严峻,中高端市场由欧乐等外企所垄断,中低端市场则被薇美姿旗下的舒客、好来化工、高露洁等企业占据着较大市场份额,海尔、美的、华为、小米等家电企业和互联网巨头也在争相布局电动牙刷产品。

在电动牙刷品类,登康口腔的产品营收规模还未形成,大部分收入依然依赖成人牙膏品类。招股书显示,2021年登康口腔电动牙刷收入为666.33万元,口腔医疗与美容护理等产品891.19万元,占营收比例分别仅为0.58%、0.78%。

从目前的营收数据来看,儿童牙膏和电动牙刷能不能成为继“冷酸灵”后的下一个业绩增长支柱,急需登康口腔持续打造出具备竞争力的新卖点。

而针对IPO进程,另外值得一提的是,登康口腔IPO还面临着被指“圈钱”的嫌疑。2019年以来,登康口腔在三年时间内多次现金分红,累计分红了3.34亿元,超过过去三年的2.77亿元净利润总和。尤其是在今年5月分红最多,账上仍有2.87亿货币资金的登康口腔完成了2021年度股利分配,现金分红约1.01亿元,占2021年归母净利润的八成。

有业内人士认为,在IPO募资前突然启动大手笔分红,先分红再募资也被外界和投资者质疑有圈钱嫌疑,其原因、合理性后续或将是监管问询重点所在。

(本文首发钛媒体APP,作者|柳大方,编辑|天鹏)

相关推荐

“冷酸灵”冲刺A股,过半募资拟“打广告”,第二增长曲线难寻|IPO速递

时隔12年再闯A股,正方软件近四成募资拟买房|IPO速递

AI明星公司“格灵深瞳”冲刺IPO:三年净利润累计亏损5.62亿元,拟募资10亿元

中国移动「回A」今日上会:募资560亿超越中国电信,创近十年A股IPO纪录

IPO观察|玻尿酸龙头华熙生物冲刺科创板:研发投入不足5%,核心技术系花45万收购

万达体育调整IPO方案:募资金额腰斩,取消老股东售股

募资3亿天影股份拟IPO,疫情重创影院供应商也受牵连

最前线 | 理想汽车更新招股书:IPO最高募资14.73亿美元,高瓴资本拟认购3亿美元

瑞幸咖啡拟赴美IPO募资1亿美元 29亿美元估值不高

中止IPO!冰峰饮料冲刺A股失利,“国产老汽水”情怀难续|IPO速递

网址: “冷酸灵”冲刺A股,过半募资拟“打广告”,第二增长曲线难寻|IPO速递 http://m.xishuta.com/zhidaoview25866.html