超九成营收依赖老品,上美集团三度闯关IPO

图片来源@视觉中国

文 | 来咖智库,作者|追辛,编辑 | G3007

日前,上海上美化妆品股份有限公司(以下简称:上美集团)向港交所主板提交上市申请,摩根大通、中金公司和中信证券为联席保荐人,这也是该公司第三次冲击资本市场。

此前上美集团曾计划冲刺A股,后转战港股。2021年2月,上美集团与中信证券签署上市辅导协议准备在A股上市,但最终未成形。一年后,2022年1月,上美集团转而向港交所递交招股书,但在今年7月,其申报资料失效。

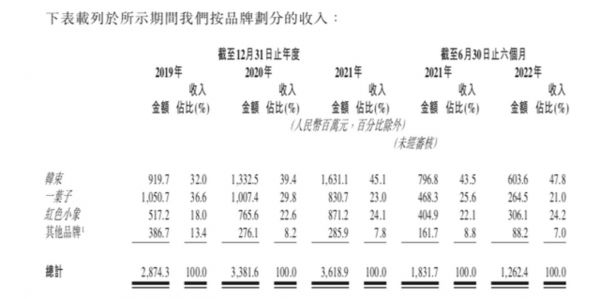

招股书中显示,上美集团是一家多品牌化妆品公司,专注于护肤品及母婴护理产品的开发、制造及销售,旗下拥有韩束、一叶子、红色小象等知名品牌。2019年至2021年,上美集团的营收逐年递增,分别为28.7亿元(单位:人民币,下同)、33.8亿元和36.2亿元,归母净利润分别为6260万元、2.04亿元和3.39亿元。受疫情对其在上海的生产及交付的影响,今年上半年上美集团的营收由去年同期的18.3亿元降至12.6亿元。

而从此次招股书中看,上美集团也存在着一些痼疾,比如营收过于依赖原来的老产品,新产品增长乏力;营销上侧重kol和明星,成本投入巨大,但研发与同行有一定的差距,还有待提高。而随着行业竞争的激烈以及生产成本的上涨,其未来利润也存在下降的风险。

01 超九成营收依赖老品牌,新品不足竞争激烈

招股书中显示,上美集团目前在多个品牌下提供护肤品、母婴护理产品、洗护用品等品类丰富的化妆品,主要包括韩束、一叶子和红色小象三个品牌。但主要收入也来自该三个品牌,于2019年、2020年、2021年及截至2022年6月30日止六个月,分别贡献总收入的86.6%、91.8%、92.2%及93%。为应对消费者对优质功能产品的需求增加,上美集团也推出了高肌能、安弥儿、极方等这些新品牌,用以拓宽敏感肌肤、中高端孕肌护理和护发产品类别的产品范围。

这其中,韩束、红色小象的营收在2019年至2021年期间始终保持增长,两者的营收分别从9.2亿元、5.17亿元上涨至16.31亿元、8.71亿元,占总营收的比重也分别从32%、18%上涨至45.1%、24.1%。

相比之下,一叶子品牌却在近年显现出颓软的迹象。2019年、2020年,一叶子品牌的营收规模均在十亿元以上,且2019年一叶子还一度以10.51亿元的营收成为当年对公司营收贡献最大的品牌。但到了2021年,一叶子品牌的营收规模从十亿元的水平线上跌落,当年仅取得8.31亿元的营收。

在毛利率方面,2019年至2021年,及截至2021年及2022年6月30日止六个月,上美集团的毛利率分别为60.9%、64.7%、65.2%、66.6%及64.9%,主要反映为韩束、一叶子及红色小象的毛利率变动,表现在由于促销活动增加,造成向线上零售商销售的毛利率减少,以及线上自营等高毛利率销售渠道的收入占比减少。

从上述来看,上美集团超九成的营收,还是过于依赖于较早推出的三个老品牌,比如占据大半营收的韩束是2003年上市的,一叶子和红色小象是2014年、2015年推出的,但近几年新推出的高肌能、安弥儿以及极方等品牌,仅占整体营收的7%贡献较少。

上美集团在招股书中也披露其中的风险,业务和运营的成功取决于我们能否持续提供对消费者而言具吸引力的优质产品。化妆品行业部分受到技术、时尚和美容趋势以及消费者偏好与行为所驱动,这些因素均可能会迅速转变,消费者同时也会受到来自社交和数字媒体等方面的严重影响。随着技术、行业趋势以及消费者偏好与行为的不断变化,我们也必须不断努力开发、生产和营销新产品,维护并提高我们的品牌认知,实现良好的产品组合,并完善我们如何以及在何处营销和销售产品的方法。

与此同时,化妆品行业本身也是竞争激烈,其特点在于消费者对质量与功能的重视以及新产品的频繁问世。上美集团也面临着来自现有竞争对手以及新入行者的激烈竞争,尤其部分制造商为大型国内企业或跨国企业集团,其在充裕的商业资源、财务资源及在开发、营销护肤品等方面拥有良好的业绩记录。

据弗若斯特沙利文的报告,目前中国化妆品行业主要由大众品牌占据,在中国大众化妆品市场,国际品牌占比相对较小,主要竞争集中在国货品牌之间。中国化妆品行业的国货品牌占比(按零售额计)由2017年的44%上升至2021年的47.2%。

02 研发投入不及营销开支10%,明星代言有风险

对于化妆品行业来说,为了能够快速占领市场打响品牌,都离不开投入巨大的营销费用。

招股书中显示,上美集团已经并将持续投入大量的财务及其他资源来推广品牌并招揽客户,包括扩大营销和销售团队,加强KOL营销以购置广告。2019年至2021年,上美集团在销售及分销方面的开支分别为13.25亿元、15.36亿元、15.72亿元,其中用于营销及推广方面的开支分别为8.03亿元、10.7亿元、10.34亿元,占到同期销售及分销总开支的比重均在六成以上,占比分别为60.6%、69.6%、65.8%。

通过冠名一线卫视的热门综艺节目,上美集团迅速让韩束、一叶子、红色小象成为中国消费者家喻户晓的品牌。在长视频兴起的时代,也积极与多部高收视网剧或网络综艺节目合作,以更有效地触达年轻一代,使品牌形象持续鲜活,深入人心。

除了冠名植入外,上美集团还请来诸多明星为其代言站台吆喝。过去的公开代言显示,上美集团为旗下韩束、一叶子等品牌聘请过多位代言人,包括林志玲、郭采洁、吴亦凡、鹿晗、谢霆锋、杨颖、刘昊然、张新成、胡一天、宋祖儿、佟丽娅、景甜等人,均为当红明星。今年9月,红色小象也再度官宣内地演员王子文为其品牌代言人。

但明星代言也有风险,带来经营成本的增加。比如曾担任韩束面膜系列代言人的吴亦凡,因涉嫌强奸罪被批准逮捕。而一叶子面膜昔日代言人刘昊然,也控诉其侵犯肖像权和姓名权,上美集团还因此公开赔礼道歉并赔偿20万元。

上美集团在招股书中披露,我们的KOL或品牌代言人可能面临近期针对大规模逃税的收紧监管法规,以及我们任何品牌大使的形象恶化或不当行为,包括但不限于不当言论、不道德行为或违反相关法律法规等,将会对我们的品牌形象及其后的产品销售造成重大影响。由于明星或KOL的不当行为或负面宣传,我们已在合约期结束前终止与其的业务合作。同时也会对KOL或品牌大使提出申索、纠纷或法律诉讼以获取赔偿,这可能会导致我们产生额外诉讼开支及成本。

相比于大手笔的营销开支,上美集团在研发上的投入则有些“抠门”,不及营销费用的十分之一。2019年至2021年及截至2022年6月30日止六个月,上美集团分别产生研发开支8290万元、7740万元、1.05亿元及5190万元,分别占收入的2.9%、2.3%、2.9%及4.1%,并称研发费用占比高于行业平均水平。这样的比例虽然高于完美日记、雅诗兰黛,但低于国内其它同行,比如2019年至2021年,创尔生物的研发费用率分别为4.7%、6.06%和9.25%;贝泰妮和华熙生物等公司研发费用占比约为4%。

与此同时,上美集团还面临着产品生产成本的逐年增加。目前,上美集团产品生产所涉及的原材料包括包装材料及原料,其中生产所用原料主要包括保湿剂、活性物质及油剂,包装材料主要包括纸盒、泵头、塑料及玻璃瓶及铝箔袋。于2019年至2021年及截至2022年6月30日止六个月,原材料总成本分别为9.14亿元、9.9亿元、10.54亿元及3.69亿元,分别占总销售成本的81.3%、82.9%、83.8%及83.3%。受原材料及运输及其他必要供应或服务的价格波动的影响,上美集团可能无法透过提高产品价格抵销价格上涨,在此情况下导致利润率将会下降。

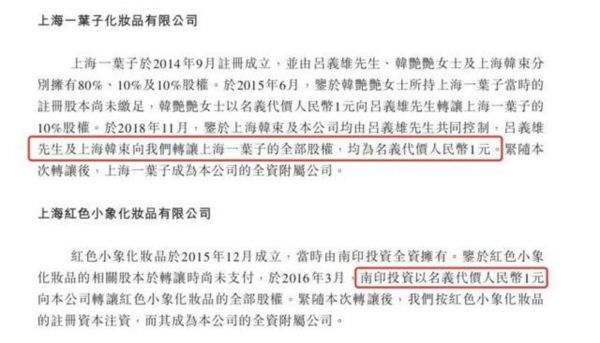

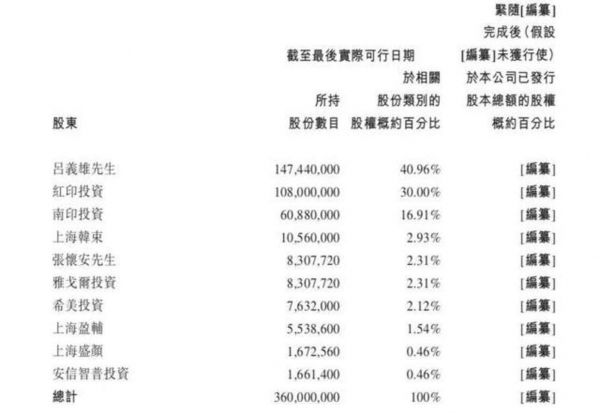

03 IPO前股权多次转让,曾以1元收购股东公司

招股书中显示,上美集团的前身是上海卡卡化妆品有限公司,于2004年由姚振雄及吕丽纯成立,经多轮股权转让后,现时大部分股权被公司董事长兼首席执行官吕义雄牢牢掌握。吕义雄直接拥有上美集团约40.96%的权益及(通过红印投资、上海韩束、南印投资及上海盛颜)间接拥有约50.31%的权益。

吕义雄自2004年开始担任公司CEO,此后一直较为沉寂,但在2014年-2015年,以及2020年这两个阶段,通过多次的收购、新增注册资本以及引入外部投资者等一系列操作,吕义雄逐渐成为上美集团的控股股东。在此期间,上美集团也以现金收购股权的形式,将此前由吕义雄全资或控股的上海束美、上海中翊、上海潮尚、上海一叶子这四家公司,并入上美集团并成为其一级全资子公司。其中2016年3月、2018年11月,上海一叶子、红色小象化妆品这两家公司,也分别被吕义雄、南印投资以1元代价将股权全部转让给上美集团。

据上美集团披露,红印投资、南印投资以及上海诚印为员工持股平台,其中红印投资及南印投资分别持有上美集团30%及16.91%的股权,上海诚印持有南印投资5%的股权。企查查数据显示,在南印投资和红印投资这两家公司中,吕义雄分别占股82.6462%、93.33%。

企查查数据还显示,目前上美集团涉及121个司法案件,包括侵害商标权、肖像权、不正当竞争、股东损害公司债权人利益责任纠纷等多项案件。

相关推荐

超九成营收依赖老品,上美集团三度闯关IPO

小众乳企集体闯关IPO背后

九成营收来自上汽、长安,迅达工业患大客户依赖症|IPO速递

核酸检测撑起一个IPO,一年营收17亿,市值37亿

爱玛电动车二次闯关IPO,重营销模式还能走多久?

年营收46亿,花房集团能否撑起一个IPO梦?

IPO闯关者的尅星:上市委关注的15大问题与IPO闯关失败的4大原因

互联网医疗下半场,圆心科技再战IPO:3年累亏13亿、卖药撑起9成营收

周六福冲击IPO:曾二度折戟,“山寨之王”的泡沫在哪里?

【北交所周报】北交所九月过会企业数量、新股发行数量创新高;IPO受理迎“小高峰”,七家企业IPO闯关成功;九成个股下跌,昆工科技一枝独秀;北京市公布第四批“专精特新” 中小企业名单

网址: 超九成营收依赖老品,上美集团三度闯关IPO http://m.xishuta.com/zhidaoview27366.html