万孚生物Q2净利润同比下滑31.45%,常规主业受疫情干扰现负增长丨看财报

图源自视觉中国

作为国内新冠病毒抗原自测试剂盒批准上市的首批企业之一,万孚生物在今年上半年业绩创新高,但光鲜的财务数字背后,隐忧毕现。

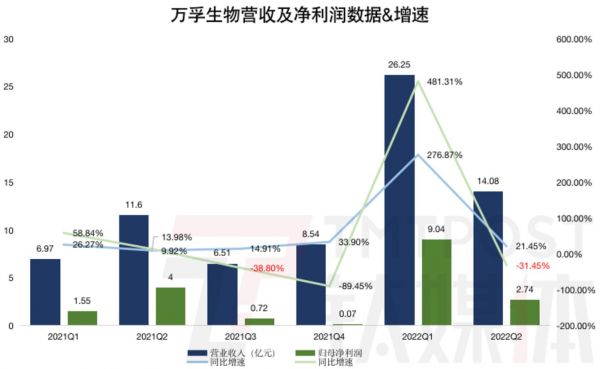

8月25日盘后,万孚生物(300482.SZ)披露2022年上半年财报,数据显示,公司上半年营收40.34亿元,同比增长117.30%;实现归属于上市公司股东的净利润11.78亿元,同比增长111.98%。无论是规模还是增速,本次财报都是万孚生物上市以来交出的“最佳成绩单”。

今年以来,万孚生物搭上了抗原自测试剂盒的红利末班车,直接推动收入、盈利双双翻倍增长。上半年,万孚生物传染病检测业务营收32.07亿元,同比大增240.32%,其中新冠检测试剂销售收入约30.20亿元,占公司总营收的比重高达74.86%,是拉动业绩大涨的“功臣”。

但是,高光之下,阴影也已出现,拆分万孚生物的二季度的数据来看,难言乐观。靠新冠检测试剂产品谋增长不可持续,万孚生物的未来应该寄托在何处?

抗原检测带来短暂增长

在新冠检测试剂领域,有核酸检测和抗原自测两条细分赛道,万孚生物属于后者。而新冠病毒抗原自测试剂赛道创造了史上最快集采的记录,3月12日首批5款抗原自测产品获批正式上市,之后一周时间里,市场就完整经历了狂热、拥挤、限制、规范的全过程。

集采不期而至,在此过程中,参与企业很难再复制疫情初期“暴富”的情形。虽然抗原自测产品仍在推高公司业绩,但这种增长非常短暂,从万孚生物的财报可以窥见。

回顾2022年一季度,万孚生物营收26.25亿元,同比增长276.87%,归母净利润9.04亿元,同比增长481.32%。仅仅一个季度,万孚生物赚的钱就超过了2021年全年。彼时,万孚生物在季报中表示,“新冠检测业务对业绩增长贡献明显”。

一方面是奥密克戎成为主要流行毒株后,抗原自测产品海外市场走热,万孚生物早早就拿下了欧盟CE认证,并在巴西、俄罗斯、澳大利亚等国家获得新冠抗原自测证书;另一方面在于年初中国香港疫情出现后,抗原自测产品需求大增,带动一季度业绩大增。

今年3月,万孚生物与南京诺唯赞(688105.SH)、北京金沃夫、深圳华大基因(300676.SZ)、北京华科泰生物的5款抗原自测产品率先于中国内地获批上市。凭借提前布局抢占了国内抗原检测市场,却也成为后续其业绩的“关键变量”。

到了二季度,情况急转直下,抗原自测产品的单价已经从最初的几十元被集采打到了几元,万孚生物当期营收同比仅增长21.45%至14.08亿元,归母净利润同比下降31.45%至2.74亿元,营收、归母净利环比分别下降46.36%、69.69%。

钛媒体App制图;数据来源:Wind

抗原自测产品集采降价影响贯穿整个二季度,是拖累万孚生物业绩增长的主要因素 。

3月中旬,广东省药品交易中心公告显示,万孚生物主动申请其中选产品新型冠状病毒(2019-nCoV)抗原检测试剂盒(胶体金法)价格调整为9.8元/人份。3月底,天津市医药采购中心和河北省医用药品器械集中采购中心公布第三批津冀新型冠状病毒抗原检测试剂挂网采购价格,万孚生物的抗原检测试剂盒为7.9元/人份。

5月份,万孚生物所在的广东地区,抗原自测产品再度调价。当月20日,广州市医保局根据《广东省新冠肺炎防控指挥办关于进一步降低新冠病毒检测价格的通知》再次调价,抗原从15元/人份降低至6元/人份。

收入占比最大的产品价格大跌,这也直接导致了万孚生物的毛利率下滑,从第一季度的63.91%降至第二季度的42.87%。

当然,抗原检测产品的降价并非只影响到万孚生物。以抗原检测企业奥泰生物(688298.SH)、亚辉龙(688575.SH)为例,具体到二季度,奥泰生物、亚辉龙营收环比分别下滑70.22%、29.42%,归母净利环比分别下滑75.79%、69.86%,二季度表现均不如一季度。

早在5月份,就有第三方检测机构负责人直言,“新冠检测只是阶段性的事物,不能靠新冠检测吃一辈子,企业最终还是要靠主营业务生存。”

短时间内,新冠检测需求的爆发为相关企业带来了品牌曝光和现金流充盈,着眼未来,主营业务的表现和增长潜力才是市场最看重的,但万孚生物作为国内POCT(即时检测)龙头企业,其主营业务也正在经受考验。

疫情反弹,扰乱常规业务恢复增长

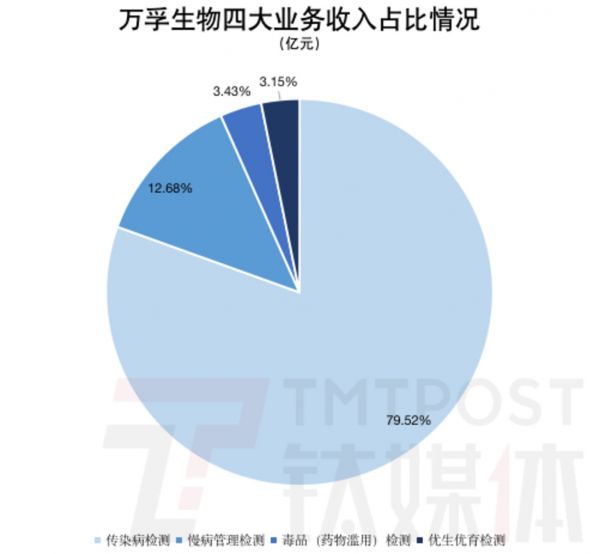

万孚生物旗下有四大业务板块,分别是传染病检测、慢病管理检测、优生优育检测和毒品(药物滥用)检测。

其中,新冠检测归属于传染病检测业务板块,2022年上半年收入占比为79.52%,除去新冠检测之外,这一业务板块还有流感检测、艾滋检测等传统定性检测产品及术前四项等产品,上半年收入1.87亿元,占总收入比重仅为4.49%。

其传染病检测业务板块,对比公司疫前表现,业绩成长倒退两年。2018年和2019年上半年,万孚生物传染病检测业务收入分别为2.04亿元、2.82亿元。该业务板块的最新进展为,今年7月,艾滋自测产品获得WHO的PQ(体外诊断预认证)认证,被世界卫生组织列入体外诊断产品推荐采购清单。

万孚生物另外三大业务板块“一降两升”,但同比增长的业务板块收入占比并不高,难以成为公司未来的业绩增长引擎。具体来看,慢病管理检测收入5.12亿元,同比下降10.14%;优生优育检测收入1.27亿元,同比增长28.51%;毒品(药物滥用)检测收入1.39亿元,同比增长15.98%。

钛媒体App制图;数据来源:财报

在收入占比顺位第二的慢病管理检测领域,上半年的国内外市场增长均受到了新冠疫情的干扰。万孚生物指出,在国内市场,上半年受国内疫情防控影响,国内院内市场业务节奏有一定波动,在国外市场,由于奥密克戎毒株所导致的新冠重症率较德尔塔毒株有明显下滑,同时受海外国家疫情防控政策调整的影响,新冠相关辅助诊断指标销量在国际市场的销售有所下滑。

对于慢病检测业务,万孚生物称报告期内国内化学发光业务明显增加,常规项目和特色血栓项目销售同比高速增长,除去新冠相关检测项目,公司在国际市场上其他慢病管理检测项目在今年上半年仍然实现了较快的增长。值得注意的是,这些“增长”目前并未能直观地在财报中被展现。

不过,2022年以来各地疫情反复出现,仍在对公司常规业务的开展带来负面影响。万孚生物也在半年报中指出:受新冠影响,有限的血液样本以及优先进行新冠检测的政策,导致其他分子检测细分领域包括肿瘤检测、基因检测和血液筛查的增速放缓。

中泰证券指出,慢病管理板块相关检测业务主要应用于医院门急诊等场景,2022年上半年受到疫情影响较大,增速略有下滑,预计在下半年国内疫情好转后,迎来恢复。参考疫情相对缓和的2021年,万孚生物慢病业务收入同比增速为60.72%。

反观收入占比较小的优生优育检测和毒品(药物滥用)检测业务板块,近年来万孚生物在加大与国内外电商平台的合作,在疫情影响之下,电商渠道的重要性凸显,因此在疫情反弹干扰中继续保持了稳中有升的增长态势。

从万孚生物的半年报来看,目前的新冠检测红利尾声虽然为公司带来了短暂的业绩增长,但这一增长的大背景是疫情的持续,但疫情又会干扰主业的增长恢复。

进入下半年,新冠疫情在全国各地的反弹仍在持续。短期展望,万孚生物的增长仍要依赖新冠检测业务,但随着抗原检测产品价格的不断下探,这一增长不会有太大的惊喜。

长期来看,万孚生物的九大技术平台以及产品线在同行中较为完整,而国内的POCT市场仍主要被罗氏、强生、雅培等外企占据,万孚生物作为本土头部企业,增长空间不小。不过,打铁还需自身硬,万孚生物的增长还要依托于自研投入及外延扩张的全面布局提速来达成。

(本文首发于钛媒体App 作者丨杨亚茹 编辑丨孙骋)

相关推荐

万孚生物Q2净利润同比下滑31.45%,常规主业受疫情干扰现负增长丨看财报

净利润缩水,红利不再,华大基因增长前景不明朗 | 看财报

核酸检测红利消退,金域医学上半年增长现疲态丨看财报

上半年营收、净利双增长的药明康德,股价何时止跌上涨?丨看财报

百济神州Q2产品收入实现翻倍,净亏损同比扩大43.3%丨看财报

百事可乐Q2净利同比下滑39%,仍受俄乌冲突风险影响|看财报

华熙生物Q3营收、净利双增长,为何二级市场不买账?丨看财报

看了携程财报,我为什么更看好美团

药明康德2021年净利润同比增长72.19%,港A两市双双高开丨看财报

新氧科技Q1营收同比增长97%,付费用户转化初具成效丨看财报

网址: 万孚生物Q2净利润同比下滑31.45%,常规主业受疫情干扰现负增长丨看财报 http://m.xishuta.com/zhidaoview26811.html