中国平安被低估了吗?

图片来源@视觉中国

文|节点财经,作者| 一灯

增长见顶、投资踩雷、股价大跌,种种迹象表明,中国平安(601318.SH、0312.HK)正在经历艰难的时刻。

3月17日,中国平安发布2021年年报,全年实现归属于母公司股东的营运利润1479.61亿元,同比增长6.1%;因对华夏幸福计提减值准备432亿元,归属于母公司股东的净利润为1016.18亿元,同比减少28.99%。

与此同时,公司A股和港股股价均已跌出2018年以来新低。

而在稍后的业绩会议上,其首席执行官及首席财务官姚波表示,过去一年外部环境波动及寿险周期性等因素影响,中国平安股价确实存在低估情况,“希望市场给予耐心和时间。”

究竟是价值低估还是价值归位?股价继续寻底还是迎来“觉醒”?平安这份年报或许能给我们一些启示。

寿险和健康业务依然承压

投资平安,首先关注的一定是寿险和健康险。概念不再重复,大家都懂得,就是生老病死那些事。

重要是的,这是平安最具价值的板块,也是平安可持续发展的“压舱石”和业绩生长“引擎”,长期贡献公司6成以上营运利润。

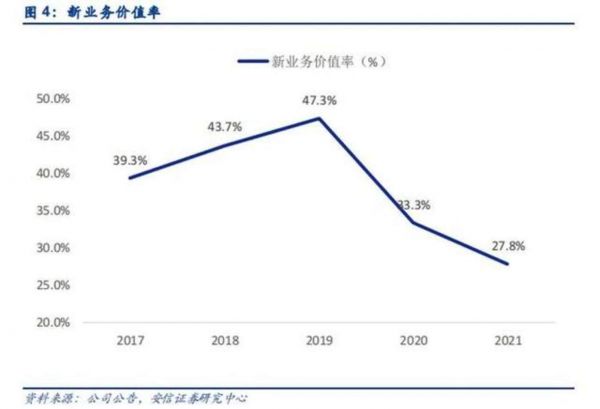

2021年,平安寿险+健康险部分新业务价值378.98 亿元,同比下降23.6%,较前三季度进一步扩大5.79 个百分点;新业务价值率27.8%,同比下滑5.5 个百分点,较前三季度30.7%进一步走低,创出近十年最低。

通俗地讲,新业务价值就是每年销售的新保单预期未来产生的税后利润折现值,并经过有效业务价值、内含价值,最终转化对股东的回报。他反映的是保险公司的业务拓展能力和后续成长潜力,可以粗略理解为是净利润的加速度。

理清了这层关系,分析平安的逻辑就很清晰了。要想做大“盘子”,保持利润高增速,归根到底还得落实到新增保单和保费上。

但在2021年,这一关键指标无论是量(新业务价值)还是质(新业务价值率)都不太好看。

对此,平安给出的解释是受储蓄型产品占比上升导致新业务价值率下滑,以及公司坚持高质量人力发展,转型期间代理人数下滑的双重影响。

拆解新业务价值的构成情况,盈利能力最强的“长期保障型”险种在2021年大幅减少51.4%,占比从52%下降至33%,而盈利能力较弱、久期短的“储蓄混合型”险种和短期险占比提升明显。用大白话说就是低价值产品卖多了,削弱盈利能力。

观察上述一升一降的变化,折射出的其实是面对当下疫情和经济不明朗形势,人们的消费越来越偏向于短期,今朝有酒今朝醉。至于价值率更高的长期保障型产品,往往被弃之脑后。如果任这种短期消费思维固化,对平安是不利的。

当然,这当中不乏平安为抢占市场,主动为之的价格战行为,通过销售低价值甚至没价值产品引流拉新。

代理人方面,2021年平安寿险月均代理人数量脱落到79.6万人,较2020年月均代理人数量105.5万人,同比减少24.5%。截至2021年底,平安寿险代理人60.03万人,比2020年底减少了42.35万人,降幅41.4%。

同时,代理人的创收能力也没有太大进步,其人均新业务价值和2020年基本持平,但-4.1%的速度和22%的人均首年保费增长或许可以阿Q精神一下,体现出一定的止跌迹象,毕竟2020年平安代理人为公司创造的人均新业务价值缩水28%。

随着人口红利消退和数字化进步,保险市场由重规模转向重质量,节点财经认为平安代理人队伍大概率会继续脱落,深化人力改革,提高队伍能级会越来越被重视。长期来看,这是一个好事。

小结下来,平安的基本盘还在承压中,真正的问题在于新业务颓势未见扭转拐点,进而从财务勾稽角度在二级市场形成负面的连锁心理反应——拖累营运利润增长,随后拉低公司的分红率,从而影响投资者拿到手的真金白银,最后传导到对公司的估值上。

所以,我们看到,即便2021年至今公司在资本市场多次回购股票,加大现金分红力度,但股价仍然处于底部反复震荡的行情中。

银行、资管表现相对亮眼

银行和证券是平安2021年年报中为数不多的亮点之一。

财报显示,得益于财富管理业务、理财业务等带来的手续费及佣金净收入增加,以及债券投资等业务带来的投资收益和公允价值变动损益增加,2021年平安银行(000001.SZ)实现非利息净收入490.47亿元,同比增长22.4%;归母净利润363.36 亿元,同比增长25.6%。

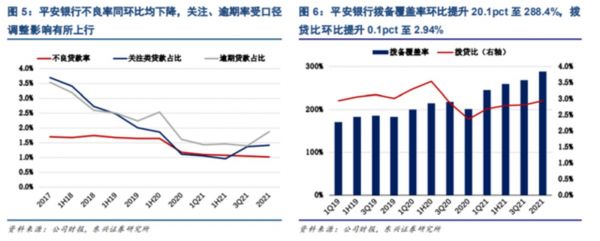

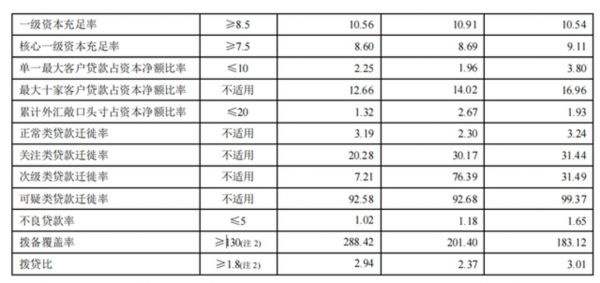

同时,不良贷款率从1.18%下降到1.02%,拨备覆盖率从201.4%增长到288.42%,资本充足率从13.29%增长至13.34%。三大指标都表现出向好的趋势,风险抵补能力加强。

至于外界聚焦的房地产风险敞口,平安在年报中主动披露,截至2021年末,平安银行对公房地产贷款余额2889.23亿元,较上年末增加169.60亿元,占其发放贷款和垫款本金总额的9.4%,较上年末下降0.8个百分点;对公房地产贷款不良率0.22%,较上年末基本持平。

仅从数据来看,平安银行涉房风险总体可控,但在当前地产债务环境还没有切实改善的情况下,投资者仍需保持谨慎,比如宝能、新力等房企,都因金融借款合同纠纷和平安银行对簿公堂。

图源:平安银行年报

此外,2021年平安银行正常类贷款迁徙率快速走高,从2020年的2.3%上升到3.19%,说明正常类贷款变成不良贷款的几率在增加,叠加关注贷款占比1.42%,较上年末上升0.31 个百分点,实际资产质量可能在变差。

值得注意的是,在本次财报中平安对平安银行的表述,“平安银行作为集团团体业务的 “发动机”,渠道优势凸显。2021年,银行推保险规模、银行推融资规模同比分别增长 20.7%、16.8%。”

换言之,未来平安银行要承担更多卖保险、抗利润的任务了。2021年,银行业务产生的营运利润占平安总营运利润比重为14.2%,上年则为12%。

资产管理业务方面,主要通过平安证券、平安信托、平安融资租赁和平安资产管理等公司展开。

2021年,平安证券实现净利润38.3亿元,同比增长23.4%;平安其他资产管理业务实现净利润98.94亿元,同比增长47.4%。

不过,因为信托业务跟随国家大战略调整,由房地产转向新基建、新能源、高端制造等实体产业生态,净利润自由落体式下滑90.8%至2.3亿元,对整个资产管理业务板块稀释严重,整体利润增速降至13.5%,净利润为139.52亿元。

科技板块表现平平

科技业务是平安最近十年花大力气培育的新增长极,包括汽车之家、平安健康(平安好医生)、金融壹账通、陆金所。

分公司看,2021年,陆金所实现营收618.35亿元,同比增长18.8%;净利润168.04亿元,同比增长36.0%。

金融一账通和平安好医生仍未扭亏,前者净利润为-12.82亿元,小幅收窄5.31%;后者净利润为-15.38亿元,大幅扩大62.2%。

汽车之家,2021年营收和利润双降,营收同比减少16.4%至72.37亿元,净利润同比减少33.96%至22.49亿元。

加总计算,平安科技业务总收入达 992.72亿元,同比增长9.8%;归母营运利润79.48亿元,同比增长19.5%。总而言之,增速算不上多出众,但在平安基本盘不振的情况下,对集团整体业绩还是起到有效的拉动作用。

资本市场对这几家公司的态度也相当冷淡,股价早已跌成“白菜价”。节点财经认为,内里既有对商业模式的纠结迷茫,也有对其前景的不看好。

尤其是陆金所和金融壹账通,依赖平安集团“输血”,成长性终究是个问题;平安好医生概念很好,空间想象力也很大,但本质仍然是家卖药、卖营养品的网站,2021年包括在线商城在内的健康服务收入占比近7成,其着力宣传的在线医疗服务核心竞争力并不突出。

汽车之家这边,去年底已有消息传出,中国平安正在寻求出售其所持有的44%股份。

放长视线,整个科技板块已发展十年有余,其对平安营运利润的贡献一直很有限,2021年只有5.4%。

综上,如果用一句话来概括平安2021年财报,“道阻且长,挑战任重”。平安从2019年开始进行寿险改革,2022年为最后一年,目前尚未看到拐点,这是市场最担忧的。

尽管平安联席首席执行官陈心颖在业绩会上谈及“平安寿险改革最终成效如何”时表示,“公司管理层对目前寿险改革的阶段性成效还是满意的,相信随着改革的推进,相关成效会逐步呈现。”

但从保险最基本的逻辑出发,如果没有新业务价值正增长和新业务价值率提升,公司就好比失去水源的绿洲,一步步走向平庸,一步步枯萎。

回到资本市场,纵然现在平安的股价已足够低,A股和港股动态市盈率都在8倍左右,但斯以为巴菲特最大的贡献不仅仅是“捡烟蒂”理论,而是扩充了价值投资的内涵,即价值投资不止是“便宜”。投资者在寻找市面上可以买到的、价格具有吸引力的“好”企业时,成长的概念是被纳入价值计算当中的。

当然,透过平安2021年年报,我们也发现了一些和以往的不一样,一些向未来的信息。

医疗健康领域,公司首次单独披露了“以医疗健康打造价值增长新引擎”章节,用了非常长的篇幅详述HMO+O2O+家庭医生的模式。开篇的董事长论述环节,更是将目标定位打造“中国版联合健康”,相比2020年报提到的“医疗是公司未来时”后,这次的用词最为宏伟。

具体而言,将以“HMO+家庭医生+O2O” 为核心的集团管理式医疗模式,打通供给、需求与支付闭环,提供最佳性价比、全生命周期的医疗健康服务,反哺金融主业。

肤浅地预期,“保险+医疗”或是平安后续的发力方向和差异化竞争之道。2021年击退强敌泰康人寿,拿下北大医疗,加上深圳平安医院,一南一北,不难看出,平安深化医疗健康产业战略布局的意图。

谨慎乐观看待,以平安“大象”的规模和实力,佐以较早涉足医疗的先发优势,这块的再成长逻辑可以被期待。

但要强调的是,做“中国版联合健康”,想在医疗健康和商业保险双赛道“摘果子”,我们的市场环境与美国有根本区别。

中国市场现有诊疗的核心资源大都掌握在公立医院手中的,是非市场化的,企业如果想和联合健康一样从医生、医院切入,难度很大;另外,联合健康的前身是Charter Med Incorporated,由一群医生和其他医疗保健专业人员创立,而平安是保险公司做医疗。

总的来说,平安2021年年报展现的状态还是较为低迷,新的东西也还处在迷雾中,有待观察。然而,我们仍然寄予希望,正所谓“道阻且长,行则将至,行而不辍,未来可期”。

相关推荐

中国平安被低估了吗?

中国平安:寿险NBV下滑23%,CEO凭什么说股价被低估?

市值还没现金储备高,YY被低估了吗?

曹名长被低估了吗?

小米被低估了吗?

蒸发16000亿后,被芒格重仓买入,阿里巴巴被低估了吗?| 科股宝

库克被低估了吗?

汽车之家赴港上市:平安系高管背景浓厚 中国平安持股49%

智氪分析 | 平安好医生,是不是好生意?

长远角度看,苹果可能被低估了?

网址: 中国平安被低估了吗? http://m.xishuta.com/zhidaoview24549.html