飞鹤奶粉凭什么卖那么贵?

编者按:本文来自微信公众号“新眸”(ID:xinmouls),作者:志偉,编辑:栖木,36氪经授权发布。

3月18日,飞鹤发布了2020年财报,财报显示,飞鹤2020年实现营收185.93亿元,比上年增长35.5%;毛利为134.8亿元,同比增长40.3%,毛利率高达72.5%;净利润为74.37亿元,同比增长89%,净利润率约40%,均创下历史新高。

针对漂亮的财报,飞鹤总裁蔡方良表示,飞鹤的增长主要来自于两个方面:

一、继续强化婴幼儿奶粉业务;

二、发力儿童粉和成人粉。

四天后,招银国际与花旗双双发布关于飞鹤的研究报告,同时将飞鹤的股价上调至27.1港元,维持“买入”评级,以招银国际的价格计算,相当于飞鹤在2021年的预测市盈率为26.1倍,这一数值相较于中国婴幼儿配方奶粉行业平均溢价50%。

双方对给出估值的提升,主要有两个原因:

一、管理层的目标设定,对公司长期增长提供了前景依据;

二、高毛利率和低营运开支比率。

这依然引起了资本的注意,新眸通过调研后发现,上市一年多的飞鹤,已经经历了两次做空。一次是在刚上市一个星期,做空机构GMT Research(GMT)的“狙击”。在GMT发布的做空报告中,飞鹤在多方面存在可能的财务造假。去年7月8日,飞鹤再次被Blue Orca做空,主要有这几个方面:

一、收入存在虚假增长;

二、飞鹤存在员工开公司作为关联方;

三、未完整披露员工人数,存在少报员工人数来降低成本;

四、广告等营销成本存在瞒报。

“优异的市场表现”,“券商机构的良好估值”,“做空机构的多次沽空”,这些现象,同时出现在一家行业白马股身上,是一件非常令人讶异的事情。当我们再联想到被做空机构一举打趴的白马股辉山乳业,眼下飞鹤的处境,的确令人担忧。

01

时机把握者

飞鹤在冷友斌的操作下,是中国乳业市场,对时机把握准确程度,是非常高明的,国有企业改制,是飞鹤抓住的第一个机会。

1997年,原飞鹤乳业开始进行改组。次年,飞鹤乳业启动国有企业改制,由冷友斌与其他工友联合体、黑龙江农垦局共同出资成立黑龙江飞鹤乳业有限公司,飞鹤进入国民共营时期。

之后,冷友斌与其他工友联合体共同出资284万元,收购国有股份。由此开始,飞鹤乳业变为民营企业,当然,收购行为也保住了超过17年的“飞鹤”商标。

在新眸看来,通过国有企业改制的机遇,飞鹤从国企变成了民营,获得了更多的自由度和操作空间。在获得所有权后,飞鹤启动了在黑龙江克东县的工厂及牧场建设。

三聚氰胺事件与自建牧场,是飞鹤的第二个机遇。

2007年,飞鹤启动在甘南的牧场建设,同时扩大在黑龙江的自建牧场规模,通过自建牧场,控制了奶源的上下游供应链,成功地躲开了2008年集中爆发的全国性“三聚氰胺事件”。这一轮奶污染事件中,飞鹤与君乐宝是检测结果三聚氰胺没有超标的唯二品牌,也正是这件事,更加坚定了飞鹤自建牧场、控制上下游供应链的决心。

同一时期,自2003年于美国上市的飞鹤,开始启动退市计划,并于2013年在美国成功退市。

2008年—2013年的这五年间,是中国乳业市场比较黑暗的时期,在三聚氰胺事件爆发后的2009年,中国奶粉市场的前四名是多美滋、美赞臣、惠氏、雅培,排在后面的是多乐美、飞鹤及君乐宝。

这次影响全国的危机事件,被认为是飞鹤真正崛起的开端,抽检结果成为了飞鹤安全的背书。

2010年,在国家进行大规模乳制品企业清理整顿的同时,飞鹤推出了第一个高端产品“星飞帆”系列,这个产品成为后来飞鹤利润的主要来源之一,加上后期推出的超高端产品“超级飞帆”系列,飞鹤开始拉起了自身的“高端定位”。

退市回国发展,利用《反垄断法》与国家指导政策,让飞鹤抓住第三个发展机遇。

2013年,中国奶粉市场单罐奶粉价格普遍在250元以上,是欧洲市场的2倍以上,此时市场主导企业如雀巢、美赞臣、达能等品牌产品的实际进口价格不到100元。

针对实际价格与销售价格之间利差较大的情况,发改委启动了对市场主要品牌的反垄断调查,在这样的背景下,诸多主导品牌采取了主动降价来应对反垄断调查。在这轮价格调整中,大部分品牌产品普遍降价3%-20%不等。

同年6月,工信部出台政策,指导国产乳企进行整合重组,以达到优化资源、推动行业国产发展的目的。其中,蒙牛收购雅士利,圣元收购育婴博士,合生元收购南山长沙工厂等都在这一时期完成。

对于飞鹤来说,再度幸运地逃过了针对进口品牌的反垄断调查,自身的高端品牌“星飞帆”系列几乎没有受到影响。坊间认为,飞鹤的私有化退市,也有反垄断调查的因素在里面。

要知道当时飞鹤是借助美国乳业的全资子公司身份,才得以赴美上市,那么进入国内市场销售,就会有“外资品牌”的嫌疑,反垄断调查政策,从资本市场和实体市场两个方面,帮助了飞鹤在这一轮调整中胜出。

而且,在指导收购中,飞鹤获得了第一大羊奶粉品牌关山乳业,成功切入到羊奶粉市场,获得了关山乳业的牧场资源。关山乳业羊奶粉市场份额超过陕西全省羊奶粉总量的1/3,在当时也稳居全国第一。

这宗国内首起关于羊乳产业3亿元的大额并购,无疑是既贴合国家推动乳粉企业兼并重组的政策导向,又能切实释放羊乳产业发展红利;对关山乳业而言,可以借助‘外力’补强,突围国内羊奶第一品牌。

但随后爆发的羊奶粉污染事件,使飞鹤陷入了质量危机。于此之下,飞鹤迅速与关山乳业做出剥离,重新聚焦到婴幼儿奶粉的赛道上。

新眸通过梳理飞鹤的发展,发现了几个点非常有意思的点:

一、飞鹤是国内奶粉品牌最早的上市公司,在“洋奶粉”是国内奶粉市场首选的时候,借助“美国乳业”的身份,摇身一变成为进口品牌,这对于飞鹤的发展其实起到一定作用;

二、在美股上市后,飞鹤在资本市场的表现其实并不好,借助美资身份,飞鹤开启的国际化战略反而成为了“假洋品牌”,尤其在后期被多次曝光后,对于品牌建设还是存在一定影响的;

三、退市后,飞鹤一系列的资本运作,几乎都是以失败告终,包括收购关山乳业试图进入羊奶粉市场,收购VitaminWorld试图进入保健品市场。这些收购除了增加商誉外,对于飞鹤主营业务几乎没有帮助,反而在一系列品质问题上,成为累赘。

不过,机会总是留给有准备的人。

飞鹤在经历过这些以后,开始调整品牌产品结构,加大高端品牌地建设。同时通过优化广告来打造“高端形象”。2015年,“更适合中国宝宝体质”成为飞鹤广告语,章子怡的代言真正拉开了飞鹤高端化的序幕。

02

高价不等于高端

根据飞鹤招股说明书,2016—2018年,飞鹤的营收增长了两倍,税前利润增长超过五倍。定位高端的“星飞帆”系列产品销量更是在两年内增长了7倍,借助“星飞帆”系列产品的热销,飞鹤一举成为国内首家营收破百亿的婴幼儿奶粉公司,并在2018年以115亿的成绩,首次超越惠氏成为中国奶粉市场第一大品牌。

放眼整个飞鹤产品结构,自“飞慧”系列被砍掉后,飞鹤就没有低于200元/kg的低端奶粉产品。

图:飞鹤产品定价格局(来源:中泰证券)

单从2019年飞鹤市场占有率及产品组合来看,市场价最低的飞帆系列,折扣后均价也在237元左右,从市场表现来看,反而不如星飞帆系列。

这种现象的背后,我们认为有其特殊的原因。

现阶段奶粉市场的消费人群主要是80后、90后为主,这个群体有一个天然的消费心理,即“价格贵的一定就是品质好的”,反之亦然。而很多商家在宣传产品的时候,往往会利用这个消费心理,通过大面积的广告,将“高价即高端”的心理,传输到消费者所能接触到的媒体传播里面,给消费者购买时造成心理暗示。

但实际上,自2016年实行奶粉配方注册制之后,基本上市面上通过注册制拿到生产资质的奶粉品牌,在基础营养方面的差距并不明显,只是一些优势配方成分上有区别而已,这并不是真正定义“高端”的核心因素。

从笔者多年奶爸的经验来看,奶粉价格的高低并不能成为判断奶粉好坏的依据,虽然价格一定程度上代表着产品的差异化。但奶粉好坏的标准应该是适合自家宝宝的体质,而不是泛概念性的“中国宝宝”,每个宝宝的体质从根本上来说是不一样的,而配方注册制奶粉体现差异化的添加成分实际上差异也不大。

因此,在定位上,没有必要人为的通过广告来进行“高端”诉求。

图:冷友斌采访视频截图

事实上,巨额的营销投入才是拉高飞鹤奶粉售价的主要原因。根据飞鹤2020年的财报显示,飞鹤的销售成本比已售存货成本还要高,而且是饲养成本及原料奶成本叠加的数十倍之多。

图:公司财报,经新眸整理

最近几年,飞鹤赞助了《赢在中国》,通过该平台发布了不少的战略发布会;并巨资冠名《快乐大本营》,同时邀请章子怡和吴京作为品牌代言人,而动辄数千万的赞助费、代言费,都要转嫁到产品的售价中去。

除此之外,飞鹤还在2018年累计举办了约30万次面对面研讨会,其中包括5500次《妈妈的爱》研讨会,2019年,面对面研讨会数量上升至50万场,《妈妈的爱》研讨会更高达2.7万场。即便是受疫情影响的2020年,飞鹤也组织了多达14.4万场的线上研讨会。

这些研讨会的举办,对于营销侧来说,具体形式是否涉及到有无违法行为我们不得而知,但是每次出席研讨会的嘉宾、场地租赁费用、赠送与会人员的小礼物以及其它成本,都会成为售价的一部分。

这种通过研讨会形成的销售圈子闭环的做法,已经非常接近于“社区团购”,这种社交属性极强的销售方式,除了以销售员代替团长这一点不同之外,各方面都几乎如出一辙。

围绕在区域内销售员的圈子内,复购率、忠诚度甚至比团长的还要高,这些研讨会甚至可以粗暴地理解为是一种“洗脑会”,传达的心理感知就是“飞鹤是高端产品,是国内高品质的婴幼儿奶粉”,但实际上,在新浪的官方投诉平台黑猫投诉上,关于飞鹤的投诉并不少,“奶粉中有异物”、“奶粉变质”的投诉不乏其中。

不过,高额的营销投入,与竞争环境也有关。

以婴幼儿奶粉为例,大部分国家的成熟品牌往往只有几个,但在中国却非常多,可以说市场上随时都会冒出新品牌。通过查询,从2018年实行注册制以来,已经给100多个工厂发放了2100多个注册配方奶粉。

单就飞鹤而言,自2018年2月统计通过4个工厂获得三个系列、共36个注册配方之后,基本上每年都还要给后续新产品申请新的配方奶粉注册,以保证新产品的更新能力。自2020年7月开始,飞鹤就已经推出四个新产品,新产品的推出,又需要大量的营销活动,这又从反面来倒推销售成本,这就意味着企业必须大量地投入到媒体广告中,用以维持品牌曝光率,成本在无形中增加。

与营销成本居高不下所不同,飞鹤的研发,基本上代表了中国婴幼儿奶粉行业的现状:重营销,轻研发。

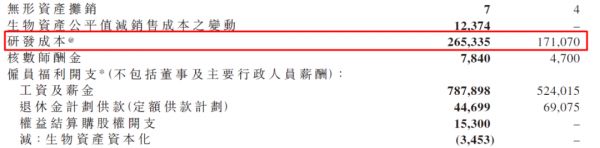

根据财报数据,飞鹤的研发仅2.65亿元,占比不到1.5%。与高昂的销售成本相比,这点研发费用,显得非常的少。有业内人士告诉新眸:“重营销轻研发在乳业是比较常见的现象,但是如果没有研发能力,乳业品牌难以形成差异化,研发能力是乳企必须重视的。”

图:公司财报,经新眸整理

同时,在被做空机构提及的虚报人工成本方面,飞鹤也是非常奇怪的存在。在Blue Orca的做空报告指出,飞鹤招股书记录的员工人数是5422名,但是在冷友斌的公开采访中,冷友斌明确告知公众:飞鹤雇佣了5万名导购和营养师,从事销售活动。

如果仅仅以财报来看,5.5万名的雇佣员工,人均工资才1.5万元/年,的确是非常不合理的。那么,这些营养师和导购的收入来自哪里?我们不妨推测,这些或许来自于飞鹤的终端销售渠道,以获取“销售提成”,这对于非正常的市场销售来说,成本是不可控的,提成的空间大小,与最终的售价是直接挂钩的,这种方式下,最终受害者还是消费者。

在新眸看来,通过高额的电视栏目赞助、高价位的代言人、高频率的研讨会以及非常规的销售人员提成组成的营销成本,是推高飞鹤产品市场价格的核心因素,而不是真正的原料成本以及生产制造成本。

那么,在注册制下,显然高价就是高端的论点是站不住脚的,建立在高价之上的高毛利、高净利,则是最为典型的“割韭菜”。而且,面对趋严的政策监管与市场变化,我们仍无法看到飞鹤真正的优势内核。

03

导向型市场也很难

2018年1月1日,《婴幼儿配方乳粉产品配方注册管理办法》(以下简称《办法》)全面施行,《办法》中指出,2018年起未取得注册的婴幼儿配方乳粉产品将不得在境内销售,每个企业原则上不得超过3个配方系列、9种产品配方。

2020年,飞鹤在原有的基础上,通过四个工厂获得了12个系列的注册配方。在实行配方制下,飞鹤如何在研发上开发出新的配方奶粉,如何进行差异化配方竞争,这些都是亟需解决的问题。

图:公开数据,经新眸整理

飞鹤曾在财报说明电话会上表示,将推进儿童奶粉和老年人奶粉的产品规划,其实这也算是对婴幼儿奶粉的市场补充,老龄化背景下,的确需要开发相应的市场,但是飞鹤的研发投入能否支撑这个动作,我们不得而知。

此外,自2018年开始,无论是国家还是行业,都发布了数份的文件来对奶粉市场进行监管和约束,包括《国产婴幼儿配方乳粉提升行动方案(方案)》、《乳粉广告行业自律规则(规则)》等等。

尤其是《方案》,该方案对国产婴幼儿乳粉行业的各个方面提出了明确要求,包括要求国产奶粉自给率达到60%,要求相关部门加强跨境电商监管、颁布政策指导推动行业并购,逐步淘汰较小规模企业等。

而《规则》则要求从业公司对自身品牌的广告词、代言人以及广告片等进行审查和约束,那么“更适合中国宝宝体质”这类广告词是否还有存在的价值,就真的值得商榷了。

需要注意的是,在中国与新西兰正式签署《<自由贸易协定>的议定书》升级版发布后,除了约定维持现有乳制品条款外,同时双方大部分产品的保障性关税(如原料奶粉/鲜奶/黄油/奶酪保障性关税税率分别为 10%/15%/10%/12%(奶酪个别税号关税恢复至 15%)等进行规定,这些将在一年内取消。

最为重要的奶粉关税,将在三年内取消,即截至 2024年 1月 1日,新西兰出口至中国的奶粉关税将降为零。

这意味着,新西兰这个奶粉大国的产品将实现零关税进入中国。但,截至目前,我们仍未看到飞鹤除了对业绩的规划外、实质性的措施来应对冲击。

当高价产品成为飞鹤的销售主力,借助高价产品建立的高端品牌形象,是不是真的如广告所言那样,只能静待市场表现。低人工成本下、非正常的销售方式,是否真的可行,也只能交由监管部门。

毕竟,辉山乳业事件仍值得警醒。

相关推荐

飞鹤奶粉凭什么卖那么贵?

中国奶粉世界最贵, 营销费占几成? 飞鹤奶粉: 超全年利润

飞鹤财报背后:一罐奶粉毛利率76%,你的奶粉钱花哪了?

飞鹤难高飞

为何一年两次被做空:复盘本土奶粉企业飞鹤的关键7年

二度赴港IPO,飞鹤乳业能在港股市场“飞”起来吗?

3年净利暴增近10倍!中国飞鹤有超30%上涨空间?

港股公司研究报告:中国飞鹤

澳优、伊利、君乐宝、贝因美等入局,羊奶能否迎来“牛市”?

11月投资趋势回顾:医疗、教育、电商和消费等赛道进入整合期

网址: 飞鹤奶粉凭什么卖那么贵? http://m.xishuta.com/zhidaoview18689.html