2020年,拿到百十亿美金募资的,凭什么是他们?

编者按:本文来自微信公众号“IT桔子”(ID:itjuzi521),作者:武玥,36氪经授权发布。

2018 年资管新规之后,「募资难」似乎成为了股权投资市场中投资人的口头禅,然而愁白头的「募资难」还没解决,全市场又迎来了更「黑暗」的 2020 年。一场新冠,叠加更加动荡不明的国际环境,无疑让原本就苦于募资的投资人们更加难受。

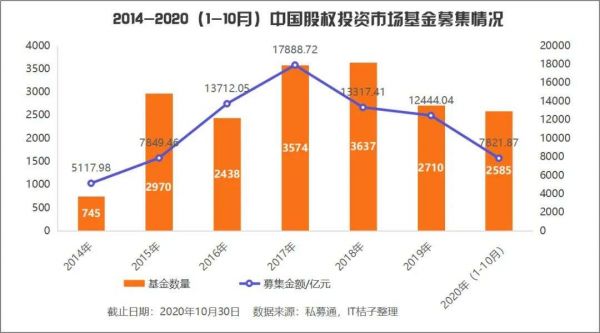

私募通数据显示,截止 2020 年 10 月,中国股权投资市场新成立基金数量与募集资金总量出现「三连降」——新募资基金数量连年减少,从 2018 年的 3637 只减少至 2020 年的 2585 只;募集总金额持续缩水,从 2018 年总募集金额超过了 1 万 3 千亿减少至 2020 年不足 8000 亿元。虽然 2020 年还有最后两个月的数据未被公开,但想要在募集金额上赶超 2019 年的 1.2 万亿怕是十分困难。

然而这还不是最「扎心」的,更扎心的是募资中的「二八原则」已然变为了「一九原则」甚至「5:95」——最顶尖的少数机构接连超募,而大批量的中尾部机构颗粒无收。在获取 LP 信任、持续有资格帮他们打理资金的这场游戏中——GP 们只有跻身 TOP 5% 才能期望基金长青。

近期,我们统计了中国股权投资市场中那些最头部的大额美元募资事件,看看 2020 年「美元 LP 们最倾心的机构」都有谁。

TOP 1 :「杠杆收购之王」

KKR亚洲四期基金超募达 130 亿美元,全球影响力基金募资 13 亿美元

2020 年的美元募资中,老大哥「KKR」携亚洲四期基金超募 130 亿美元稳坐金额 TOP 1,成为亚洲历史上最大的成长基金。此外,今年 2 月完成 KKR 也完成「KKR 全球影响力基金」13 亿元的募资。

George Roberts,KKR 创始人

KKR 全称 Kohlberg Kravis Roberts & Co. L.P.,成立于 1976 年,是一家全球投资公司。它与黑石、凯雷、德州太平洋并称为全球四大 PE 巨头。目前,KKR 管理多种另类资产类别,包括私募股权投资、能源、基础设施、房地产、信贷等。KKR 财报显示,截至 2020 年 9 月 30 日,其资产管理规模已达 2338 亿美元。

2005 年 KKR 在中国香港建立办公室,迈出了在亚洲投资的第一步。目前,KKR 在亚洲共有五只基金。在中国内地,KKR 的投资不限于创业中的公司。二级市场上市公司中,KKR 也有参与投资,至今它已经投资了包括海尔智家、达内科技等上市公司。在一级市场 KKR 也广泛参与投资了包括天鹅到家(原 58 到家)、火花思维、兴盛优选等创业公司。

KKR 也热衷于参与投资南亚、东南亚等地区的创业项目,包括早在 2016 年就 KKR 就参与投资了印度打车与租车服务商 Go-Jek,这家公司被称为摩托车版印度「滴滴」;2018 年 KKR 也投资了东南亚数字支付巨头 Voyager……

KKR 最负盛名的是其杠杆收购形式——与目标公司管理层联手完成杠杆收购,并在公司价值上升后通过上市等方式退出。当前,KKR 一手打造了「世纪大收购」范例—雷诺兹·纳贝斯克收购案、「与企业管理层共谋」范例——劲霸电池收购案、「担任白武士」范例——西夫纬收购案等经典之作。目前,KKR 依然是金融市场中活跃的「华尔街收购之王」。

近期,KKR 带着四期亚洲基金深入挖掘亚洲市场。KKR 集团全球总裁 Joe BAE 曾表示:「未来中国资产管理业务会迎来井喷期」。

TOP2 高榕资本

高速成长的中国本土 VC,新一期美元基金和人民币基金募集超过 100 亿元

相比较历史悠久、资产配置丰富的海外巨头,新兴的本土投资机构也在陪伴中国本土科技公司的成长中收获一个又一个 IPO。这其中,高榕资本的成绩表现突出。

成立于 2014 年的高榕资本,至今只有 6 年多的历史,管理的美元和人民币基金整体规模折合约 280 亿元,已投资出手将近 300 起。2020 年 10 月 26 日,高榕资本宣布新募资总规模折合人民币超 100 亿元,其中包含 11.5 亿美元的第五期美元基金。第五期美元基金出资人以机构投资人为主,地域分布广泛、背景多元,覆盖主权基金、慈善基金、大学捐赠基金、母基金、家族办公室等在内的主流机构投资人类型。

张震,高榕资本创始合伙人

2020 年完成 IPO 的完美日记、优客工场的背后都有着高榕资本的身影。高榕资本官网数据显示,至今他们投资的项目中已经有 14 个完成 IPO。这或许是这家年轻机构能够募集超 100 亿的底气。

高榕资本重点投资新消费、新技术等创新创业领域。在新消费领域高榕资本关注「新电商」、「新零售」、「新品牌」、「新娱乐」和「新基础设施」的机会;在新技术领域,关注人工智能、智能硬件、机器人等技术领域。

至今,高榕资本参与投资了连咖啡、麻辣诱惑、佐大师等餐饮食品品牌,也有电商云服务公司魔筷科技、社交电商平台服务商贝店等电商服务企业,此外也是内容推荐平台微见、新媒体品牌新经济 100 人等传媒娱乐企业的投资方。同时高榕资本也投中了人工智能科技公司深鉴科技、智能运维产品研发和供应商必示科技等企业。在「新基建」概念下,高榕资本也参投了芯片设计和系统方案开发商国芯科技等企业。

但说到高榕资本最经典的投资案例还是要提到拼多多。2015 年 6 月,高榕资本参与了拼多多 A 轮融资,一年后又参与了拼多多 B 轮融资。当时拼多多还是一家不那么出名的拼团电商。IT 桔子数据显示,2016 年拼多多完成 B 轮融资后,估值约合 20 亿美元。然而 4 年后,拼多多迅速成长并完成 IPO,截止发稿拼多多市值超过 1500 亿美元。相关资料显示,高榕资本在拼多多的 IPO 中收获了超过 20 倍的回报。

Top3 启明创投

长期关注医疗领域,2020 年 12 亿美元募资将投向医疗和 TMT 领域

同样是成绩优秀、2020 年完成高额募资的还有启明创投。2020 年 11 月 18 日启明创投宣布关闭第七期美元基金的募集,该期基金共计获得 12 亿美元募资。至今,启明创投共计管理九只美元基金,五只人民币基金,管理资产总额超过 56 亿美元。

启明创投表示,已经完成募集的第七期美元基金将医疗健康和 TMT 两个领域的早期投资。IT 桔子数据显示,启明创投在医疗健康和 TMT 领域的投资最早出现在 2006 年左右,彼时启明创投刚成立没多久。至今,启明创投共计参与投资了 370+家企业。所投企业覆盖医疗健康、文化娱乐、企业服务等多个行业。

这其中,医疗是启明创投长期关注的领域。至今,启明创投已经参与投资了百余家医疗健康领域的初创企业,在药物研发、诊断、医疗器械、医疗服务等领域均有投入,其投资案例包括创新药服务商缔脉生物、美国抗衰老及癌症治疗药物研发商 Insilico Medicine、齿科口腔医疗旋转工具研发商高峰医疗、高端 X 射线医疗影像设备研发、生产与销售公司赛诺威盛、智能医疗平台微医以及生物高科技公司诺辉健康等项目。

在人工智能方面,启明创投也投中了智能语音技术企业微洱科技、智能销售服务提供商探迹等项目;消费方面,近期被点名的「风口」社区团购中,启明创投也加码了社区生鲜电商十荟团、叮咚买菜等项目,同时启明创投也是网红品牌内外内衣、护肤品牌阿芙精油的投资方。

当前,启明创投依然专注于早期投资,资料显示,启明创投的投资中 70% 集中于 A、B 轮。在企业成长的早期进入,风险不言而喻。启明创投表示他们通过会注重于研究市场、捕捉变化趋势、极其重视细致的尽职调查、评估投资风险等方面的动作来减少失误。这套方法论也为启明带来了超过 120 家企业的退出,其中包括 40 多个被投公司上市——小米集团、bilibili、世纪佳缘、如涵控股、美图秀秀、康希诺等企业。至今,启明手中仍有 30 多个独角兽企业——旅游分享社交媒体马蜂窝、中小学生学习平台学霸君、汽车后服务电商平台途虎养车等。

此外,2020 年还有 CMC 资本、DCM 中国、华兴新经济基金、元璟资本、创世伙伴资本以及高成资本等机构完成了超过(含)3 亿美元的募资。

CMC 资本创始人、董事长、CEO 黎瑞刚

其中,CMC 资本在 2020 年 2 月完成第三期美元基金超过 9.5 亿美元的募资。基金的出资方包括全球的公共养老基金、主权基金、保险公司、金融机构、捐赠金、母基金及家族办公室等机构投资者。据悉完成募资后,CMC 资本将延续过往的投资策略,专注于文娱、科技和消费三大领域内的成长期企业的投资。

目前,CMC 资本管理的基金数量已达到 5 只,其中 3 只美元基金、2 只人民币基金,总规模超过 175 亿人民币。

IT 桔子数据显示,CMC 资本的历史投资事件中,接近 50% 的投资项目与文化娱乐相关,典型项目包括苏宁体育、引力传播、笑果文化、快手、灿星文化、快看漫画、微鲸科技等等。

美元募资排行榜位居第五的机构是 DCM。2020 年 7 月 8 日 DCM 宣布完成总计 8.8 亿美金的基金募集,包括 7.8 亿美金的 DCM 主基金第九期 (DCM IX) 和 1 亿美金的 DCM 探索基金第三期 (DCM A Fund III)。据报道,新基金将持续聚焦早中期科技创新领域,70% 份额用于中国市场的投资。至今,DCM 在全球范围内管理的资金总规模达到 42 亿美元。

DCM 也是一家老牌的 VC 机构,成立于 1996 年,至今已经在全球投资了超过 400 家企业。在中国,IT 桔子数据显示,DCM 已经参与了接近 200 期投资事件,也收获了包括快手、乐元素、思必驰科技、脉脉等独角兽企业,同时也是前程无忧、51TALK、优刻得科技等上市公司的投资方。

2020 年值得关注的美元募资事件还包括华兴资本旗下「华兴新经济基金」完成超 6 亿美元的募资。资料显示,这一期新经济基金的主要投资者由欧洲、亚洲、中东等地区的国际顶尖投资机构及个人投资者组成,包括主权基金、银行、母基金及家族办公室等。

据报道,在完成新一轮募资后,华兴新经济基金将重点关注科技创新、消费分级、产业升级三大领域里成长期优秀公司。截至目前,华兴资本总体资产管理规模近 400 亿人民币。

2011 年起,华兴资本开始布局股权投资市场,成立了华兴新经济基金,自己做 GP 参与投资。IT 桔子数据显示,华兴新经济基金主要 投资集中在企业成长的中后期。2020 华兴新经济基金参与了包括酒业品牌江小白 C 轮融资,人工智能企业创新奇智 C 轮融资等。退出方面,华兴新经济基金过往投资的理想汽车、达达集团、贝壳找房等项目均已顺利登陆二级市场。

2020 年 3 月由阿里巴巴创始团队「十八罗汉」之一的吴泳铭创立的元璟资本完成了 4.5 亿美元三期基金的首轮募资。据悉,该基金 LP 包括包括知名主权财富基金、科技产业集团、国际养老基金、专业母基金和知名企业家/家族基金等。

新一期基金募集完成后,将用于投资中国创新科技行业。同时,元璟资本也将会利用这期基金扩展投资阶段,从以 A、B 轮为主扩展至 C 轮以后。

吴泳铭, 元璟资本创始合伙人

IT 桔子数据显示,至今,元璟资本已投资了超过 100 家创业企业。

元璟资本重点关注互联网创新、消费升级、数字医疗、智能科技四大领域,至今已经投资了包括探探、每日优鲜、涂鸦科技、思必驰、小电科技、新潮传媒、理想汽车、蛋壳公寓、智布互联、微脉和药研社等项目。IT 桔子 IPO 数据显示,元璟资本的投资项目中已经有蛋壳公寓、理想车企在今年完成 IPO,此前其投资的住宿品牌千屿也在 2019 年被 oyo 全资收购,元璟资本得以退出。

和元璟资本背景类似,都是从大公司出走的 VC 还有创世伙伴资本。创世伙伴资本,是原 KPCB 中国主管合伙人周炜和一起工作多年的完整 TMT 团队, 在管理国际顶级资本中国基金十年后,原班人马一起重新创建的新品牌。

10 月 12 日,创世伙伴资本第二期美元基金宣布完成超募,总额超过 3 亿美元。据悉,该基金将专注中国产业互联网、前沿科技、人工智能、数字医疗以及新人群等领域的早期投资。LP 方面,除了此前一期美元基金的 LP 外,也有包括来自北美、欧洲、中东和泛亚洲地区的捐赠基金、退休基金、知名母基金、保险资金、家族办公室等新机构投资者。至此,创世伙伴管理基金规模超过 7 亿美元。

IT 桔子数据显示,至今创世伙伴资本已经参与了超过 64 起投资事件,早期投资挖掘项目包括京东、启明星辰、宜信、融 360、一下科技、喜马拉雅、中文在线、国政通、探探、瑞尔齿科、亚创集团、京东数科、万咖壹联等。其中京东、万咖壹联等项目已经完成 IPO,探探也在 2018 年 2 月和陌陌合并。

在 2020 年还有一家成立仅仅 2 年的机构也完成了超过 3 亿美元的募资。2020 年 3 月 31 日,高成资本宣布完成首支美元基金的募集,募资额超过 3 亿美元。至此,高成资本管理的基金总规模超过 40 亿人民币。据悉,该基金的 LP 多为大学捐赠基金、主权财富基金、养老金基金、家族基金及保险公司等长期投资者。

高成资本创始合伙人及 CEO 洪婧女士

高成资本成立于 2018 年,由前高瓴资本合伙人洪婧女士创办,它是一家专注于技术创新和企业服务领域的投资基金,重点关注财税、人力资源、基础设施与安全等通用企业服务;金融科技、医疗科技等垂直行业应用以及人工智能与物联网领域。

IT 桔子数据显示高成资本至今共计参与了 11 起投资事件,包括中小企业代理记账服务商慧算账、定量金融软件与服务供应商衡泰软件等典型的围绕企业服务为核心的企业。2018 年高成资本参投的依图科技已经在今年成功登陆科创板。

分析十大美元基金募资情况,我们发现,能够获得 LP 青睐甚至实现超额募资的机构背后,都有着优异的退出成绩作为支撑。当前,和投资一脉相承,机构募资也出现绝对的一九原则,看来想要长久的运营下去,也必须要用实力说话。对投资来说天时地利人和,缺一不可,但对募资来说,成绩才是硬通货。

对于这些头部机构来说,大额的钱到手了,该怎么管理好它,创造更好的回报率,又是接下来需要好好琢磨的。

相关推荐

2020年,拿到百十亿美金募资的,凭什么是他们?

2019 募资的“马太效应”:前 20 家拿到市场过半的钱

募资的奥义:决定募资成败的四个关键词

为了募资,我差点被集中隔离

疫情下机构如何募资?

募资道路上的“前进”和“拐弯”

Q1私募报告:美元基金大额募资频发,六大赛道热度上升

硅谷早知道 S4E37 | SPAC —— 是割韭菜还是初创公司募资救星

后疫情时代,失去主动权的投资机构该如何破局?——募资云加速助力机构募资

比特大陆预计2020年年初完成上市,至多募资5亿美元

网址: 2020年,拿到百十亿美金募资的,凭什么是他们? http://m.xishuta.com/zhidaoview15736.html