金龙鱼夺食海天味业

编者按:本文来自微信公众号“巨潮商业评论”(ID:tide-biz),作者:石页,编辑:杨旭然,36氪经授权发布。

直到今年10月15日金龙鱼上市,很多人才注意到:

每天做菜用的金龙鱼不是国货,而是马来西亚的品牌。

1988年,郭孔丰第一次到中国,看到国人拿着小瓶子去粮油店打散装油时,产生了在中国建厂、卖小包装食用油的想法。

金龙鱼率先在中国市场推出了符合卫生标准的小包装食用油,也给自己带来了滚滚财源。

粮油涉及民计民生,受到的监管要比其他食品行业更加严格。外资背景的金龙鱼,在和中粮结束合作后,亟需脱胎换骨成为一家真正的中国企业。

从2009年开始,丰益国际拆分全部中国业务在中国上市。这场“去外资化”长达十年之久。

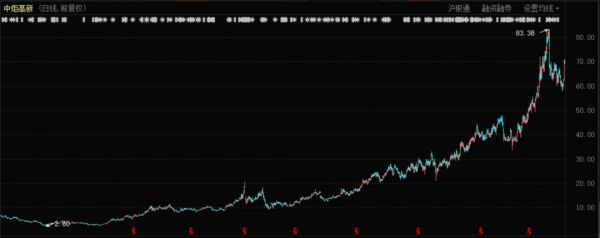

金龙鱼的上市,创下了创业板有史以来融资金额的最大纪录。截至目前,上市之后的金龙鱼每股价格涨幅接近2倍,总市值超过3000亿元。

金龙鱼股价表现来源:东方财富

与A股市场其他粮油类企业两位数的市值相比,金龙鱼的千亿市值让其被捧为“下一个茅台”。12月6日,金龙鱼的市值为3885.7亿,而同业企业东凌国际、西王食品、道道全的市值分别只有68.95亿、65.74亿、52.34亿,市值之和尚不及金龙鱼的零头。

有人怀疑一个如此庞大的传统产业企业,出现在主推科技创新的创业板中是否合适,实际上除了板块问题之外,如何在高估值下撑得起数千亿市值,才是金龙鱼面临的更重要的挑战。

目前金龙鱼的主营业务粮油毛利率在10%左右,虽然同是厨房生活必需品,但与海天味业45%的毛利率相去甚远。

受成本(以大豆采购价格为主)的不稳定性影响,金龙鱼的食用油主业盈利能力弱,想象空间有限。反应在收入与经营利润增速上,金龙鱼过去3年连续下滑,已经显露疲态。

为此,金龙鱼已经积极着手寻求改变,加大了在更高利润的产品——厨房所需各类调味品上的布局,但这势必会侵吞海天味业、中炬高新等企业的地盘,新一轮“厨房战争”已经打响。

粮油之局限

粮油市场虽然规模庞大,但受限于产业格局、监管政策等等,进一步提升盈利能力的难度很大,无法满足金龙鱼提升成长性与盈利能力的需求。

金龙鱼市场占有率大、营收规模高,连续三年在包装食用油、包装面粉、包装大米市场蝉联第一,基本盘稳健。

根据金龙鱼招股说明书,金龙鱼的主要产品小包装(5L以下)食用植物油,过去三年的市场份额分别为39.5%、39.8%和38.4%,大幅领先中粮福临门、鲁花等企业。

从营收来看,金龙鱼足有茅台的两倍。根据2020三季报,贵州茅台、金龙鱼的营业总收入分别为695.75亿、1399.93亿。

同为行业内的领军企业,金龙鱼的盈利能力却有些惨不忍睹。近5年,金龙鱼的毛利率只有11%,净利率更是只有3.3%,而贵州茅台的毛利率达91%,净利率达54%。有人将金龙鱼称为“油中茅台”,显然并不恰当。

粮油米面这类生活必需品提价受政府管控,金龙鱼想要和茅台一样,靠涨价来提升其毛利率基本不可能。

粮油的盈利能力不仅拼不过白酒,也拼不过酱油醋。相比之下,同属于厨房食品的调味品在定价上就没有过多的受限,增长空间也非常可观。

2019年,厨邦、美味鲜酱油品牌的母公司中炬高新,营业收入为46.75亿,毛利率已经达到了40%,是金龙鱼的三倍多。

相比“油茅”,有“酱茅”之称的海天味业似乎更为实至名归。金龙鱼的净资产收益率不到10%,而海天味业的的净资产收益率超过30%,是金龙鱼的近四倍。

金龙鱼也不是没有高毛利的业务,其橄榄油品牌欧丽薇兰已经成功占据了全国橄榄油市场的半壁江山。在高端食用油领域,产品毛利空间明显优于普通食用油。

根据元气资本测算,茶籽油、亚麻籽油、橄榄油的均价最高,但亚麻籽油的原材料价格甚至低于大豆油与花生油,即便茶籽油的原材料价格较高,但远未达到产品价格的差距。

不过,这些高毛利业务对公司整体的营收贡献比例还不高。

考虑到金龙鱼千亿收入的巨大体量,要想对公司业务带来显著提升,这些新业务需要做到相当规模。而做大规模的前提——足够的赛道容量,似乎并不具备。中国绝大多数的食用油消费,仍然是在大豆油、花生油和菜籽油。

但从食用油市场的整体情况来看,随着我国人口增速放缓、人们消费观念转变,基础粮油市场已经接近饱和,没有足够的增量。

还在“油”身上做文章,已经不能满足提升成长性与盈利能力的需求,金龙鱼亟需找到未来的利润增长点,否则,创业板上市和数千亿的市值,就显得颇为尴尬。

老鱼扩新圈

金龙鱼要扩圈获取新的成长,本质上就是要抢夺海天味业的利润。

与米面油相比,调味品生意要好很多。

食用油、米、面基本上无法衍生出创新的口味,产品之间的可替代性非常强。而调味品的口味、创新要多得多,品类多元化、复合化是未来的发展趋势,增量空间更广阔。

以酱油为例。根据中国调味品协会数据,2019年中国调味品产量超过1492万吨,其中酱油占比62.6%,是调味品市场中最大的子类。

2015年,金龙鱼和丸庄酱油签约成立合资公司。2019年,金龙鱼加快了调味品版块的布局,丸庄酱油正式上市,同年还投资建设中央厨房项目,含火锅底料、川味复合调味料等,正式由单一品类向多品类发展。

目前看,海天味业2019年的年收入虽然已经近200亿元,但其18%的市场占有率意味着,潜在的市场空间仍然不小。根据Euromonitor数据,2019年我国酱油市场整体规模在800亿左右,高端酱油市场规模有200亿左右。

海天味业股价表现来源:东方财富

海天味业2019年酱油产品毛利率高达50.38%,净利率达28%。金龙鱼切入酱油业务,本质上就是在抢食海天味业的这些利润空间。

另外在调味品业务中,芝麻油、花椒油等细分领域,当前并未出现龙头品牌,市场空间不算小,但份额极为分散。金龙鱼借助品牌及渠道网络,有机会实现快速切入。

金龙鱼粮油外的多品类产品

在酱油等调味品的销售渠道和原材料上,金龙鱼有极大优势。

原材料方面,金龙鱼本就是食品级豆粕加工商,而豆粕是酱油的主要原材料。实际上,金龙鱼长期以来一直是海天、李锦记等国内知名酱油生产企业的食品级豆粕主要供应商。

调味品是一个渠道壁垒较高,对餐饮渠道依赖度大的行业。金龙鱼具备高密度的渠道覆盖,通过销售食用油,和众多餐饮企业建立了良好的合作关系。借助现有渠道,可以让消费者快速接触新品。

品牌影响力大、市场占有率高同时,金龙鱼也有了对经销商更强的议议价能力,以及获取更低利息融资的能力。

根据其招股说明书:“公司销售主要采用先款后货的模式,而采购会充分利用国内外市场低利率的贸易融资,随着业务规模扩张,公司的货币资金规模相应增长。”

虽然目前金龙鱼的调味品产品仍不够丰富,与已有多产品线、多渠道发展的调味品巨头相差甚远,但利用品牌和渠道的积累,金龙鱼仍然有足够多抢食“厨房赛道”的底气。

大市场更诱人

以调味料为代表的“大厨房”是更大的市场空间,很多企业都在竞逐。从目前的股价表现来看,资本市场非常看好金龙鱼的多品类扩张战略。

据智研咨询数据,2019年中国调味品市场规模已达3345亿元,8年间复合增长率为7.5%,前瞻产业研究院预测,2020年的市场规模有望突破4000亿。

不仅是金龙鱼,海天味业等其他企业,也在采取类似的多品类模式,去竞逐千亿级的调味品市场。金龙鱼想要靠调味品驱动业绩,面临的竞争对手颇多。

一方面,行业内的大企业都在加速布局,逐渐占据更多市场份额。

2019年上半年,中炬高新重点提升中北部和东北市场,加速开拓西南区域,逐步推进西北市场,新增经销商111个,全国337个地市级开发率超过80%。

这些投入取得了相当丰厚的回报。2020年,中炬高新股价涨幅在80%以上,并且有着稳定的利润支撑:前三季度扣非净利率同比增长25.61%,达到6.54亿元。

中炬高新股价表现来源:东方财富

千禾味业1.5亿收购镇江恒康酱醋,意在借势恒康酱醋在华东地区的优势渠道,脱离偏安西南一隅的现状。

另一方面,在市场竞争格局上,新来者层出不穷,以金龙鱼等为代表的企业纷纷进入,“厨房战争”愈演愈烈。

位于食用油第一梯队的益海嘉里、中粮、山东鲁花等均已入局调味品市场,且均推出同品牌酱油。

2019年底,食用油品牌多力宣布将在2020年上半年上市调味品系列产品。与多力同在第二梯队的长寿花,也在2017年推出了酱油产品。

不仅是酱油市场存在分散的格局。整体来看,中国调味品行业头部企业所占的份额也只有20%左右。

随着消费者生活质量的提高,中高端调味品的市场容量进一步扩大,品牌产品的市场份额将进一步提高,这些头部企业仍然有很大的发展空间。

金龙鱼凭借稳定的存量市场站住自己的基本盘,希望通过多品类战略切入调味品市场。

占领厨房,是很多单一品类调味料企业都在做的事情。具体到金龙鱼身上,它脱颖而出的原因,首先在于中国数亿家庭的品牌认知度。但采用多品类、多品牌的方式,无疑也会让粮油以外的产品,脱离了强大的“金龙鱼”品牌的护翼。

诱人的厨房大市场,能否容得下金龙鱼的多品类与多品牌战略?从目前的估值与市值表现来看,投资人的期待已经明明白白地写在了K线上。

相关推荐

金龙鱼夺食海天味业

海天味业2700亿市值的秘密

粮油界巨无霸金龙鱼今上市,会是下一个茅台吗?

金龙鱼如何撑得起2000亿市值?

云端战争20年:神仙打架、虎口夺食

在加拿大挑战UberEats的华人外卖公司,能从虎口夺食么?

金龙鱼股价跌跌不休 “油中茅台”受困不止于毛利率?

金龙鱼欲跳A股“龙门”

也许,辣酱行业,需要更简单的投资眼光

农夫山泉造出新首富,“吃喝”上市为何如此吃香? | 超级观点

网址: 金龙鱼夺食海天味业 http://m.xishuta.com/zhidaoview15273.html