蓝月亮:一桶高瓴的“毒鸡汤”

编者按:本文来自微信公众号“锦缎”(ID:jinduan006),作者:股海笑笑生,36氪经授权发布。

《一代宗师》里,丁连山指点后生叶问:“人活一世,有的成了面子,有的成了里子,都是时势使然。一门里,有面子有里子,面子某天请人吃支烟,里子可能就要去除掉一个人。”

图1:《一代宗师》剧照,来源电影截图

透过丁连山之口,王家卫表达出的意思是:

组织对外打造的形象,和对内真实的行为方式,往往天差地别。若是吃瓜群众不加区分,对组织打造的形象照单全收,一桶只顾面子的毒鸡汤灌下去,里子和面子的天壤之别往往就会要了人命。

在投资领域,高瓴资本在即将上市的蓝月亮集团上的操作,就是这一反鸡汤哲学的最好例证。通过即将上市的蓝月亮集团的招股说明书,我们看到了两个完全不同的高瓴:

面子上的高瓴,热衷于讨论变动的护城河,企业家精神,第二增长曲线,在那个平行宇宙里,高瓴是中国创新的代言人;

而里子上的高瓴,则实打实的把自己的资本投入到蓝月亮这样的传统到不能再传统的慢增长的日化公司,用100年不变的垄断心智的洗衣液和超高现金流带来的突击分红,来换取十年8倍的投资回报。

图2:蓝月亮产品图。来源网络截图

这种隐匿在面子与里子之间的逻辑真相,其实才是普通投资者真正应该服用的本味鸡汤。

01

十年八倍

和其他大开大合、烧钱不眨眼的创业公司不同,一直专注洗衣液和洗手液的蓝月亮,现金流十分充沛,几乎没有几次融资经历。这也让天使轮就上车的高瓴资本没有补充资本,就轻松赚的盆满钵满。

图3:蓝月亮的股权结构。来源,蓝月亮集团招股说明书

2010年,高瓴资本以4500万美元(约合人民币2.98亿元)投资了蓝月亮的天使轮,并在第二年追加103万美元(约合人民币0.068亿元)重仓10年。

招股书显示,截止上市前,高瓴资本旗下的HCM中国基金持有蓝月亮10%股份。若以日化巨头宝洁当前的估值水平25倍PE(市盈率)来评估,按蓝月亮2019年净利润10.8亿港元计算,给出270亿港元(约合人民币230.42亿元)的估值应当没有问题。

以此计算,HCM持股价值约为23亿元人民币。也就是说,10年间,高瓴资本的回报翻了8倍左右。

除此之外,就在此次宣布IPO前夕——2020年6月,蓝月亮向股东宣派有条件特别中期股息23亿港元。

其中,罗秋萍、潘东夫妇通过持股平台Aswann分走20.5亿港元,而最大外部投资者高瓴资本通过HCM收获了2.3亿港元。还未上市,高瓴就依靠突击分红几乎收回全部投资成本。

蓝月亮这套低现金消耗的现金奶牛战术,不仅帮天使投资人高瓴赚的盆满钵满;而且更重要的是,经历了28年的创业长跑,蓝月亮的股权仍然高度集中在罗秋平夫妇手中,两人实际控制的股权比例接近90%。

也就是说,一旦本次IPO成功,蓝月亮创始人将成功跻身百亿富豪行列。比起反复融资流血的新能源车产业,和结果高度不确定的创新药研发,很明显,蓝月亮对融资的低需求和高净现金流量产出,是吸引10年前的高瓴对确定性重仓加注的一个重要原因。

02

闷头发财

在高瓴资本的加持下,蓝月亮的年销售额从2007年的4亿元提升至2013年的43亿元,年复合增长率达49%,逐渐成长为中国洗衣液销量冠军。

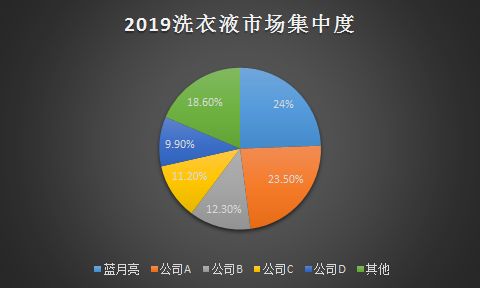

在国内的洗衣液市场,前五大企业2019年的市场份额合计为81.4%,其中蓝月亮以24.4%的市场份额位居第一,是当之无愧的一哥。

图4:2019中国洗衣液市场集中度。数据来源,招股书

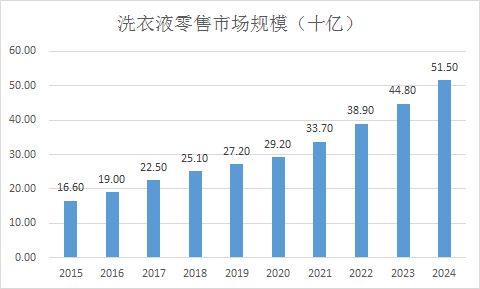

蓝月亮这样的龙头地位和增长速度实属惊人。要知道,蓝月亮高增速是建立在衣物清洁用品这条在VC看来极慢增速的普通赛道之上:衣服护理全行业增速仅为4.8%,而作为其中佼佼者的洗衣液,增速也不过13.6%,刚刚过两位数。

图5:洗衣液零售规模。来源:招股说明书

为什么作为一家投资创新的基金公司,高瓴反而会选择这条看似缓慢的赛道呢?

其间反常识的逻辑在于,尽管高瓴大多时候以喜欢投资变动不居的护城河和企业家精神自居,但事实上——从历史上看,在高速增长的赛道中,企业家精神过剩,竞争十分激烈,最终对资本的回报往往欠奉;而低增长的赛道中,格局稳定,极易挑出胜者,反而最终回报率相当不错。

举例来说,过去五十年,美国铁路、公路、航空这三种运输方式的增长率,铁路整体负增长,航空增速最高;但来到投资回报率话题上结果却刚好相反:铁路行业的回报率非常高,航空行业长期算下来是亏钱的。究其原因,航空业的高增长吸引了太多资本,而铁路行业的萎靡不振却抵消了投资者的冲动。

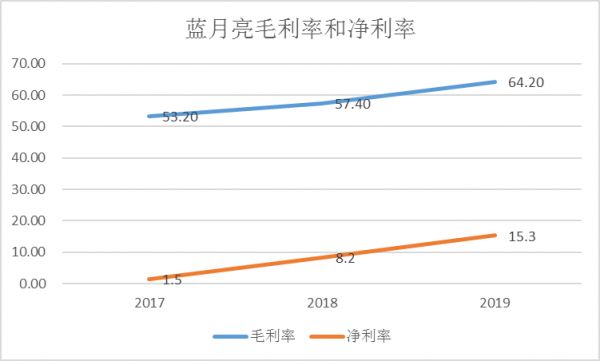

洗衣液这个传统行业也是如此:在一个增速有限的行业中,像蓝月亮这样的头部公司可以不断依赖规模增长来换取规模效应。对于需要投入大量资本来用于营销的洗衣液行业来说,规模过小的后入局者,很难抢夺消费者的心智,而头部公司可以始终凭借规模优势,涨价换取利润率提升。

图6:蓝月亮毛利率和净利率

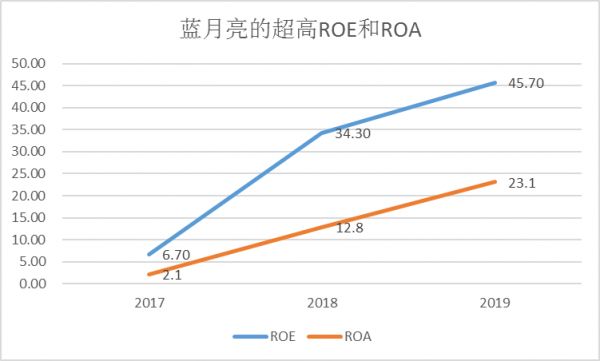

而在一个慢速增长的环境中,蓝月亮的超高ROE(净资产收益率)更是惊艳:近40%的净资产收益率,让蓝月亮成为了标准意义上的现金奶牛,在二级市场基金经理眼中的估值只会迅猛提升。

图7:蓝月亮的ROE和ROA

03

错进错出

此外,在传统行业称王称霸,另一个好处是容错率高。

在高速变化的科技行业,一旦一家公司犯下战术性错误的时候,等待他的很可能是灭顶之灾。但在洗衣液这样的传统行业,蓝月亮甚至可以连续犯错,最终仍然可以把持自己的领先位置。

2015年蓝月亮因入场费、维护费等问题,退出大润发、家乐福、欧尚等大型商超,发展线上销售。随后,蓝月亮谋划渠道转型,在线下自建了“月亮小屋”社区直营店。

但这一转型效果不佳,2017年月亮小屋大批关停。而创始人一心想要推行的全员行销模式,更是胎死腹中。虽然蓝月亮当时在线上渠道也有布局,但并不能弥补线下份额迅速下跌的销量。

旧路断掉而新路未成,此时的高瓴资本再伸援手,帮助蓝月亮和京东签署独家协议,打通了线上销售渠道,促使蓝月亮销售渠道成功转型,推动蓝月亮发展步入快车道。

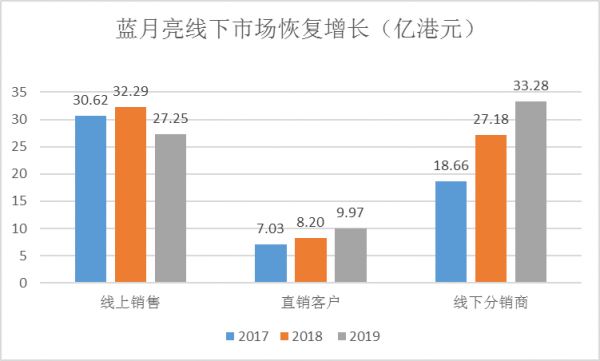

走错了方向的蓝月亮及时回头。2017年,蓝月亮与家乐福和解,2019年12月,又与高鑫系卖场、大润发和欧尚和解,二次入场。2019年,蓝月亮大客户营收10.0亿,同比增长21.6%,占比总营收14.1%,较2018年提高2个百分点。

图8:蓝月亮的线下市场数据

连续几年犯下诸多错误之后,在消费者心智中表现强劲的蓝月亮依然牢牢掌握了行业第一的地位,高瓴帮衬之下,不仅与京东合作搭建了线上渠道,线下门店数量也重新回到巅峰状态。这在科技和医药行业简直难以想象。

04

面子里子

虽然里子上投资一家传统企业赚的盆满钵满,面子上,张磊掌舵的高瓴还是那家高调创新的基金。如果细心观察,投资者会发现,高瓴对外展示的都是经历了精心打磨的投资心灵鸡汤。

高瓴极其热爱新汉语,张磊在各种公开演讲中不止一次表达过,他不喜欢一成不变的护城河,他喜欢把蛋糕做大,他喜欢有道德有能力的创业家企业家,他喜欢科技创新带来无边界的价值增长……如此等等,不一而足。

对重仓高瓴的投资人来说,这一举动简直低调又完美:

一方面,在面子上,传播一些“警惕完美”“投资创新”的鸡汤,让其他投资人很可能听完了心潮澎湃,对高瓴的投资创新高超技巧和勇气佩服三连,也不会对高瓴靠投资低增长行业赚到的第N桶金表示眼红;

另一方面,在里子上,虽然高瓴一直讲警惕各方面都是No1的人,但他们的人才选拔和合作伙伴,却清一色的都是各方面都是No1的人;虽然高瓴一直高举企业家精神大旗,但在投资的时候,却未必一定都要拥抱变化,向传统行业砸下千亿资本反而毫不犹豫。

实际上,对高瓴这样千亿大牌基金来说,里子上的仓位才是最诚实的表达方式,比如说,高瓴的几个经典大单,空调(格力电器)、洗衣粉(蓝月亮)、鞋子(百丽国际)、仓储(普洛斯),产品技术形态却都是一百年来几乎没什么变化的,并不是“无边界增长”和“变动的护城河”。

事实上,尽管百丽,格力,普洛斯,这样一出手就是几百亿的大单,以及早期的对蓝月亮风险投资,才是高瓴基金的基本盘。但尝试模仿高瓴的中国二级市场投资者,却对这些枯燥行业的案例兴趣很小:

大家津津乐道的从来都是高瓴在腾讯上10年赚了百倍,京东一出手就是3亿美金的故事,以及在新能源和医药领域,高瓴对所以技术视野的高度推崇。

坦白的说,创新、以人为本之类的抽象口号任何一个基金大佬都会说,但是在什么资产上投入最大比例仓位,才是一个基金最诚实的表达方式。

凭借天使投资十年赚8倍,IPO前就完成分红回本,高瓴真金白银的里子上写着这样一句话:面子的鸡汤要少喝。

相关推荐

蓝月亮:一桶高瓴的“毒鸡汤”

入局蓝月亮、百丽国际、格力电器,高瓴资本的三大“实体战役”

高瓴,再一次打破中国VC/PE圈历史

格力电器15%股权花落高瓴 格力还是董明珠说了算吗?

频频失手,4300亿高瓴资本投资神话能否继续?

等了10天,高瓴、格力宣布延后签约

当了11年的洗衣液“一哥”,蓝月亮为何今年上市?

最前线 | 低迷的出行企业,“贪婪”的高瓴

高瓴资本推出百亿规模“高瓴创投”,全面布局早期创投领域 | 钛快讯

克扣工资、变相裁员...蓝月亮赴港IPO寻求突破,“洗衣液第一股”将何去何从?

网址: 蓝月亮:一桶高瓴的“毒鸡汤” http://m.xishuta.com/zhidaoview14757.html