最前线 | 低迷的出行企业,“贪婪”的高瓴

别人恐惧我贪婪,别人贪婪我恐惧,亚洲最大基金高瓴最近的操作完美诠释了股票投资市场的这一经典法则。

2019年,出行领域的超级独角兽们密集上市,密集破发,投资机构集体折戟,但高瓴资本再一次扮演了资本寒冬猎手的角色,在二季度中大量买入蔚来、特斯拉、Uber等公司股票,价值近10亿美元。

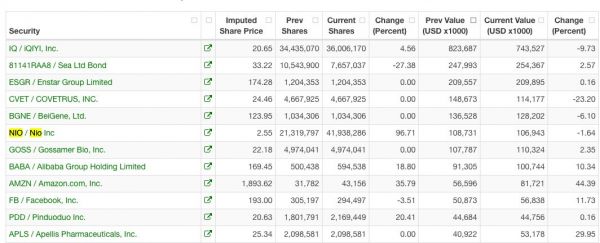

8月14日,高瓴资本向美国证券交易所(SEC)提交了二季度的持仓报告(13F)。报告显示,截至二季度末,高瓴资本共持有美股58家公司,持有总市值为76.06亿美元(534亿元),在一季度末59.87亿美元的基础上,增加了超16亿美元(112亿元),环比增加27%。

除了对电商、教育、生物医疗等行业持续看好,高瓴在出行领域押下重仓,不光建仓了Uber、特斯拉,还翻倍增持中国新造车代表企业蔚来。

据SEC文件,高瓴新进 Uber 1500万股,持仓总市值近7亿美元,仅次于爱奇艺排第二。

尽管对优信略有减持,但翻倍增持了蔚来汽车2061.85万股,持有总股票数达到4193.83万股,并新进特斯拉66.83万股,对两家中美电动车企代表持股市值超2亿美元。

高瓴持有蔚来股票(截图来源)

截至二季度末,高瓴持有包括 Uber、特斯拉、蔚来、优信等出行公司股的总市值已接近10亿美元。

高瓴在出行领域的一级市场深耕已久。早在2015年,高瓴资本用股权融资的形式牵头对 Uber 进行了10亿美元的投资,同时,高瓴也是滴滴的重要投资者。在2016年的网约车大战中,高瓴被看作是滴滴收购Uber中国的有力推动者。

高瓴与蔚来有着更深的渊源。在创办蔚来之前,创始人李斌便于与高瓴资本张磊探讨过造车事宜。2015年,高瓴资本领投蔚来1亿美元A轮融资,后在C轮及C+轮跟投蔚来。蔚来上市后,高瓴持股蔚来6.4%,是蔚来第三大股东。今年一月份,蔚来发行总额6.5亿美元的可转换优先债券,作为蔚来主要股东的高瓴也购买了3000万美元的债权。

但此次高瓴大规模建仓Uber、特斯拉,加码蔚来,实际上不太符合多数二级市场投资人对于这个行业的判断。

Uber 二季度31.7亿美元的营收,创造了有史以来的最低增速(14%),高达52.4亿美元的净亏损也创造了自2017年Uber 开始披露财务数据以来的历史记录。四个月过去,较上市估值的 824 亿美元,Uber目前市值已缩水超250亿美元。

同样,由于市场的悲观情绪,特斯拉上月发布二季度财报时,其股价单天暴跌近14%,市值蒸发64亿美元。

自认为“比特斯拉更懂本土市场”的蔚来也面临类似困境,本月初在“裁员风波”的影响下,蔚来汽车美股出现大跌,当天收盘时3.28美元的股价,与年初相比近乎腰斩。近期又有自媒体穹眼财经报道,今年3月份蔚来股票解禁之后,不少高管和机构已经清仓退出。

李斌曾在2016年的全球新能源汽车大会上称:“造车就是一个很烧钱的事,所以新创企业想要造车,至少需要200亿以上的资金准备,否则别想做好。”

在车市整体低迷、补贴退坡的背景之下,新造车的第一任务成为了“活下去”。至少就目前来说,无论是新能源汽车还是网约车,似乎都要在未来相当长一段时间内持续亏损。

高瓴此次逆市加码汽车出行的二级市场,也是其价值投资逻辑的延续。高瓴资本CEO张磊曾在访谈节目中谈到,“环保的出行方式和生活方式并不需要牺牲生活质量,这个是未来的汽车产品需要达到的目标。”

根据36氪掌握的材料,高瓴最初只有一支美元主干基金,主要定位二级市场——如今规模在两三百亿美元。不过,这是一支国内少有的Evergreen Fund(常青基金):张磊和LP们约定,只要有价值的投资都可以做,理论上并不限于二级、一级甚至是 buyout,事实上京东、蓝月亮等股权项目也都出自该基金。

一家母基金合伙人告诉36氪,高瓴在二级市场投资的项目数量并不多,但单个项目投入都很大(如当前对爱奇艺的持仓达到10.4亿美元),这能让它对公司产生一定的影响力。

当然,新能源汽车对于高瓴资本来说显然也是全新赛道,或许对特斯拉的增仓观察,能让高瓴对蔚来的发展走向产生更多有效建议。

相关推荐

最前线 | 低迷的出行企业,“贪婪”的高瓴

众人恐慌我贪婪:疫情之下,谁在疯狂布局?

最前线|高瓴资本减持好未来、新东方,景林资产首次买入网易有道

最前线 | 从蒙牛“单飞”后,君乐宝迎来了红杉资本和高瓴资本

高瓴交出“半条命”

创投周报 Vol.29 | 「理想汽车」完成5.3亿美元C轮融资,重磅亿元级融资官宣8笔;企业赛道反超医疗赛道成本周投资重点;以及7家有意思的公司

对话高瓴张磊:投资人最重要的修养是什么?

蓝月亮:一桶高瓴的“毒鸡汤”

高瓴资本的医疗健康投资逻辑

对话高瓴张磊:投资人最重要的修养是诚实 | 投资者说

网址: 最前线 | 低迷的出行企业,“贪婪”的高瓴 http://m.xishuta.com/newsview8654.html