疫情下, 美团惨淡收场的一季报有没有亮点?

图片来源@视觉中国

文 | 一千二百字

在几百亿美元市值级别的互联网公司中,可能很难再找到一家比美团点评受疫情影响更严重的了。因O2O性质因素,它的主业to C的外卖、到店、酒旅、出行,连同to B的快驴餐饮进货都在一季度业绩受损。

但昨天盘后发布一季报之前,投资者大量买入美团点评,使收盘价最终涨了6.16%,报收125.8港元,今天股价也呈涨势。说明疫情的利空已提前释放,应该是在3月18日股价下探到70港元左右的今年最低点时。投资者现在关注后疫情时期的预期。

收入方面,外卖同比降幅11.4%,基本在情理中;到店及酒旅降幅31.1%,这个可能比想象要好一些,可能和提前预售的机酒订单有关,可以和本周四发财报的携程关联看;此外美团新业务收入微涨4.9%,应该归因于闪购以及商家小额贷款增加。

按性质看,整体收入的同比下滑主要是因为占大头的佣金收入减少了,外卖、到店、酒旅等业务都涉及抽佣;而在线营销收入与去年同期齐平,这块主要由到店及酒旅商家提供。回想一下美团和大众点评合并前,是不是分别以佣金和广告为主?

需求端和供给端同时受到抑制,客观上给观察美团点评提供了一个“难得”的新视角:如果增长不得不被按下暂缓键时,是否会产生利润改革与结构调整?

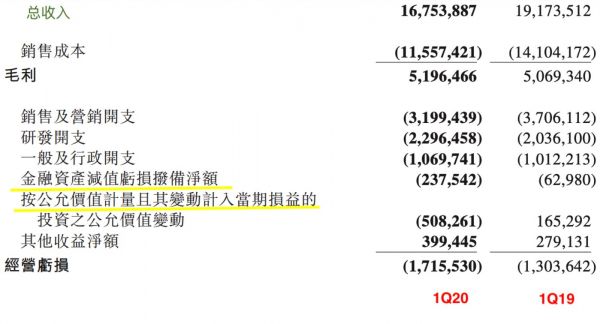

美团点评利润表一部分,单位千元

公司整体经营亏损同比扩大,有一些非业务干扰因素,比如金融资产减值拨备(主要是债券,以及因小额贷款业务增长而计提的坏账准备)和按公允价值计量且变动计入当期损益的投资价值变动(主要是美团点评投资的持股在20%以下的股票股价下跌)这两项同比就带来了近8.5亿的利润减少。毛利同比基本持平。

一季度没有像往常单独披露各分部业务的毛利率,直接给出了经营利润/亏损,这要从收入扣除成本、三费、投资公允价值变动、计提金融资产减值、其他收益净额,一路扣下来得出经营利润/亏损。统计颗粒度更粗了,但仍可通过一些分析看出分部毛利率的变化趋势。

比如外卖,交易金额的同比降幅5.4%低于交易笔数的降幅18.2%,也就是客单价更高了,使得单笔外卖金额增长了14.4%。这是个很有意思的点,说明疫情期间供给和需求都发生了一些结构性变化。可以想象一下,一季度外卖用户明显减少的是哪几类群体?大学生、打工者,增加的是家庭用户;供给端减少了路边摊、小作坊,增加了品牌连锁、火锅食材等。这期间外卖用户更多是去满足家庭正餐需求,降低了零食性消费。

这个变化让外卖的同比经营亏损率收窄了0.7个百分点。外卖的变现率take rate一季度13.3%比去年同期的14.2%微降,也就是从GMV交易额中获得收入的比例略有下滑,变化不大,可能是佣金返还政策所致;同时因订单需求减少,用不了那么多骑手,人力成本显著降低;用户数与活跃商家数在涨;公司整体费用率略有上升。那么,由此推算外卖的毛利率应该是同比提升的。

也就是说,外卖需求被强行抑制时,虽然收入降低,毛利率反倒提高了,原因是人们点了更贵的、更有品质的外卖,且一部分骑手放假了。这是结构上的变化。

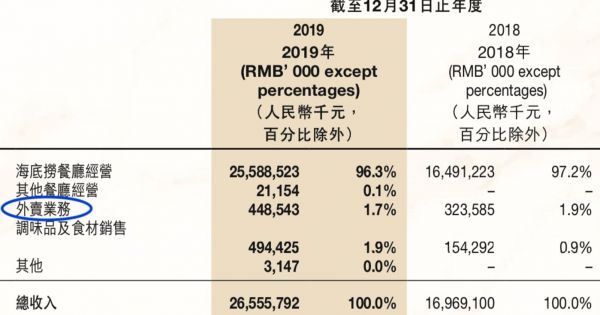

海底捞2019年报节选

这个变化好不好呢?理论上当然好,餐饮外卖的未来趋势应该是提高品质,让人们吃相对更健康、卫生更有保障的食物,用更环保的包装物。比如在海底捞和呷哺呷哺的财报中有所体现,海底捞2019年外卖业务同比增长38.6%,达4.5亿元;呷哺呷哺提供外卖服务的城市从2018年的63个上升到2019年的84个,外卖收入占总收入比达5%。但我们看看市场的现实情况:

美团点评管理层在分析师会议上说,外卖的货币化率是低于国际同行的。假设货币化形式包括佣金、配送费和广告,现实应该是国外外卖用户支付了更高的配送费(这也在电商物流中有所体现,UPS、FedEx末端配送成本占整条链路成本的40%以上),倒不见得是商家愿意承受更高的抽成或广告投放。但这点在国内很难做,用户不愿意为运费花“额外的钱”,这恰是美团点评最大的一块成本。

变化是否“经济”呢?混杂了疫情因素让观察复杂化。疫情期间订单减少进一步削弱了外卖的规模效应,再加上平台扶持商家的成本开销,导致单个外卖的配送成本是上涨的。再结合公司整体的经营现金流看,一季度是-50亿,去年同期是-32.8亿,去年全年为正。可以笼统地说,外卖要盈利,现在仍要靠规模、靠起量、靠增速,以规模效应提升效率;如果大规模调整结构,让人们去点更高客单价的食物,对应的这部分头部商家还不能支撑起外卖平台的利润空间,还不经济。这是国内餐饮外卖行业的现实。

但疫情期间外卖毛利率与客单价的提升,可以看作观察美团点评的一个亮点。长期看,美团外卖的货币化是与国内用户的餐饮外卖消费习惯一起成长的。对于健康高品质外卖食物的供给与需求增长,未来理应会带来更高毛利率,让消费分层、服务分层。

另外,传统的观察视角把太多精力放在了C端,而美团的B2B业务-快驴餐饮供应链是值得长期跟踪的。前段时间阿里本地生活板块在“有菜”基础上加紧布局新的食材供应链网络,也增加了对传统餐饮经验人士的招聘力度,展现出不同于快驴的平台模式,说明行业需求已经起来。国情差异下,国内C端外卖已将欧美市场远远甩在身后,但以Sysco、美冷集团为代表的B端,给国内玩家留下太大的空间可去竞争与追赶。

【钛媒体作者介绍:一千二百字(公众号ID:word1200)】

相关推荐

疫情下, 美团惨淡收场的一季报有没有亮点?

薇娅直播卖家居惨淡收场,30多个商品没一个售罄

美团“系统”,稳步更新

净利润暴增的美团,为何有了下跌的态势?

疫情对于美团点评影响几何?全都写在Q2财报里了

疫情下的“到家”运力:对亚马逊与美团外卖的数据分析

“妖股”美团

华住的反弹能不能撑过一季报?

疫情下预期一季度转亏,坚持长期主义的美团如何应对挑战?

阿里季报:大而不慢,竞争压力能否化作创新动力?

网址: 疫情下, 美团惨淡收场的一季报有没有亮点? http://m.xishuta.com/zhidaoview10202.html