高瓴资本的医疗健康投资逻辑

编者按:本文来自微信公众号“氢元子”(ID:qingyuanzi007),作者 许林艳,36氪经授权发布。

近日,生物制药领域的一次交易打破了多项记录。全球生物制药企业和中国生物制药企业之间迄今为止金额最大的交易、涉及产品与管线药物最多的交易,即百济神州宣布与美国安进(Amgen)达成全球肿瘤战略合作关系,安进(Amgen)将以约27亿美元,约合人民币190亿元,认购百济神州新发股本后20.5%的股份。

受此消息刺激,百济神州美股、港股股价纷纷上扬。百济神州,这一创新药物研发公司,站在了舞台中间。其背后的支持者,也一并被人熟知。

从2014年的A轮融资就开始对其进行投资的高瓴资本格外引人注目。据百济神州半年报显示,高瓴资本对其持股7.56%。百济神州之外,高瓴资本还在医疗领域投资了信达生物和君实生物,目前两者均已在联交所挂牌交易。由此可见,高瓴资本不仅在互联网领域颇有造诣,在生物医疗领域也是眼光独到。

那么,高瓴资本在医疗健康领域都有何布局?其投资偏好又是如何?

01 高瓴资本的投资版图

高瓴资本创立于2005年,是有中国巴菲特之称的张磊的第二次创业。

这是一家专注于长期结构性价值投资的公司,“找到最好的公司,做时间的朋友”是高瓴资本秉承的投资理念。据公开数据显示,在短短14年间,高瓴资本管理的基金规模已经从最初的2000万美元发展至600亿美元,系亚洲地区资产管理规模最大的投资基金之一。

今年对于高瓴资本,或者整个PE圈来说,最引人注目的莫过于对格力电器15%股权的争夺。25家机构角逐,随着最强竞争对手厚朴投资的出局,最终花落高瓴。高瓴资本由此成为格力电器的第一大股东。这也正好契合高瓴资本“重仓中国”的主航线。

高瓴资本的投资涵盖了整个产业链,从风投、到私募再到二级市场都有其身影。比如爱尔眼科的股权转让和爱康医疗的增持等。公司的投资覆盖面十分广泛,医疗健康、教育、汽车交通、企业服务、社交网络等各个领域均有涉及。据IT桔子数据显示,医疗、企业服务和电子商务为高瓴资本的主要投资方向。其中在医疗健康领域的投资次数最多,在电子商务领域的投资金额最高,几乎为医疗健康领域的2倍。许多互联网明星企业诸如腾讯、京东、滴滴等,背后都有高瓴资本的身影。

据CVSource数据显示,高瓴资本共累计投资230次,其中A轮、B轮、C轮以及战略融资是公司的重点投资阶段,投资数量分别为36次、25次、26次和45次。可见公司的投资偏好还是集中在中后期。目前高瓴资本共成功退出16起投资项目,其中15起退出方式为IPO。

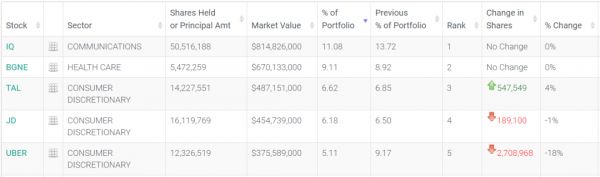

截至今年三季度末,据美国证券交易委员会(SEC)最新数据显示,在高瓴资本持仓中互联网公司依旧占据重要地位,拼多多、哔哩哔哩分别获177.92万股和291.87万股的增持。此外,高瓴资本持续加仓教育和医药领域,其中好未来、新东方获54.76万股和105.88万股增持,百济神州成为其第二大重仓股。

教育和医疗为长期跑赢通胀的两大行业,高瓴一直在践行自上而下的投资之道。对于高瓴资本的投资特点,业内分析师表示一是高瓴资本一直在践行大卫史文森的长期投资理念;二是高瓴背后的投后团队能够提供很多增值服务,比如百济神州,高瓴能够撮合他们与国外医药巨头的合作,帮助企业成长;三是高瓴资本能够实现一二级联动。对于高瓴资本为什么投资命中率能这么高,是不是做了一些其他投资机构做不到的事情,上述业内分析师表示,其实并不是,只不过是高瓴资本做的更到位。

02 医疗领域看好PD-1抗体、CRO/CMO市场

那么,在其投资次数最多的医疗健康行业,高瓴资本都做了哪些动作?

截至目前,公司已经完成了对翰森制药、锦欣生殖和爱尔眼科的布局。其中对翰森制药的投资力度最大,早在2016年初高瓴资本就对其进行了上亿元的A轮投资。翰森制药是以研发创新为驱动的制药公司,产品聚焦于抗肿瘤、抗感染、糖尿病等六大领域。其创始人钟慧娟为恒瑞医药创始人孙飘扬的妻子。

翰森制药和锦欣生殖现在均已在香港联交所挂牌上市。今年6月份公司基石轮投资后,高瓴资本进入翰森制药大股东行业,目前持股比例2.87%。

此外,通过对药明康德的长期关注与支持,可见高瓴资本对CRO/CMO行业长期看好。作为目前中国最大的新药研发外包公司,2007年药明康德成功登陆纽交所。但是由于长期以来的低估值,2015年,药明康德以33亿美元完成私有化退市。彼时,高瓴资本就参与了其私有化过程。2018年,药明康德成功在上交所挂牌交易。随后,在药明康德港股上市前,高瓴资本还参与了其6300万美元的战略投资。

对CRO/CMO领域的布局除去药明康德,高瓴资本还买入了泰格医药与方达控股。不仅如此,高瓴资本也基本完成了对PD-1领域的布局,国内四家头部上市公司恒瑞医药、君实生物、百济神州和信达生物其均有买入。

高瓴资本重仓的这两个领域,与其本身所处的高景气度密切相关。CRO/CMO行业的上市公司逐渐增多,其成长性也在不断得到验证,从2018年数据来看,其估值处于相对高位。加之国内鼓励创新药研发的大环境和工程师红利等因素,CRO/CMO的发展前景乐观。

PD-1抗体更是近年来在肿瘤免疫治疗中的最大热点。2018年以前,国内没有一家医药公司的PD-1抗体获得上市批准。不过,2018年12月,君实药业的特瑞普利单抗注射液(拓益)和信达生物的信迪利单抗注射液(达伯舒),先后被批准上市。百济神州在研PD-1抗体替雷利珠单抗已被纳入优先审评。据智研咨询数据显示,未来这一领域有望成为全球销售额最大的药品品类。

除上述两个领域外,高瓴资本在宠物医疗市场也早就开始了布局。据公开数据显示,目前高瓴资本投资的宠物医院已经超过了700家,大部分以控股并购完成,比如纳吉亚、宠福鑫等。

相关推荐

高瓴资本的医疗健康投资逻辑

拆解高瓴千亿资金投资逻辑:重仓中国,押注医药赛道

高瓴资本8.3亿美元B轮投资京东健康,京东仍控股

高瓴积极布局医疗器械,背后的逻辑是什么?

医疗资本出海:90%投技术流,腾讯投得早、BV百度偏早期,高瓴与通和深耕创新药

高瓴张磊:中国生命科学领域处在寒武纪阶段 坚定地重仓大健康、大医疗

焦点分析 | 掌管600亿美元的高瓴资本,为何偏爱这一赛道?

频频失手,4300亿高瓴资本投资神话能否继续?

红杉、君联、北极光、软银中国如何看待疫情过后的医疗健康投资?

高瓴再次出手增持凯利泰,爱上医疗停不下来

网址: 高瓴资本的医疗健康投资逻辑 http://m.xishuta.com/zhidaoview4552.html