PE忙着抄底:别人恐惧我贪婪

这是罕见的一幕:连续两天,两家PE巨头宣布了新募资。

昨天(5月25日),全球四大PE之一——KKR宣布已募集完成首个亚洲信贷机遇基金,总额达11亿美元,这是首个专注于信贷投资的最大型区域性基金,也是亚太地区最大且首次募集的区域性信贷基金之一。

无独有偶,前一天,全球规模最大且历史悠久的私募股权机构之一——安宏资本宣布募集250亿美元,这是今年最大一笔募资,重点投向大中华市场。还有黑石、凯雷在全球经济低迷之际,大刀阔斧地买买买。其中,各大PE争正在抢日本东芝的一幕,信号不言而喻。

现在到了抄底的时候吗?正如股神巴菲特所说,“在别人恐惧时贪婪”,外资PE已经行动了。无论一是市场还是二级市场,估值都出现了大幅回调,再叠加疫情、战争、美元加息等宏观因素,或许抄底优质资产的最好时机已经到来了。

PE补充弹药,募集超260亿美金,疫情下投向亚洲

KKR为何会在此时设立一个亚洲信贷基金?

KKR亚洲区信贷主管Brian Dillard解释,在亚洲,每一美元的信贷资本有80美分来自于银行资本,这一比例远远大于北美或欧洲市场。亚洲地区企业的融资需求和可用的融资之间存在不平衡现象。与此同时该地区的经济蓬勃增长与繁荣,也促使借款人抓住机会寻求更灵活融资的解决方案。

当然,这一切离不开当下背景:自疫情暴发以来,各行各业都深受影响,不少企业现金流紧张,甚至估值处于历史最低点。机遇难逢,美元大PE来了。

这样的一幕对于经历无数经济周期的外资大机构而言并不陌生。早在2004年,KKR就已建立信贷平台,并在2005年完成首个非公开市场信贷投资项目。截至2022年第一季度末,KKR在全球管理的信贷资产约为1840亿美元,是全球最大的非公开市场信贷平台之一,拥有投资于资本结构的各部分以及流动性各个阶段的能力,并广泛活跃于澳大利亚、大中华区、印度、韩国、马来西亚、新加坡和越南市场。

2019年起,KKR在亚太地区已顺利完成14笔信贷投资项目,其中约24亿美元由KKR投资,交易总值达47亿美元。其中包括了针对环境服务、房地产、教育、基础设施和医疗等行业的企业与私募股权项目提供的收购融资和定制资本解决方案。

KKR亚太区负责人路明表示,“KKR的信贷策略与其亚洲的现有股权战略高度互补。ACOF募资的圆满完成是KKR亚太地区的重要里程碑,我们将继续拓展跨资产类别的投资能力与资本解决方案。亚洲地区受益于有利的宏观经济趋势和长期增长,企业在快速增长的同时却面临有限的融资选择。我们认为,这些机遇为KKR等另类资产管理公司构建了颇具吸引力的前景:比起传统借贷,我们可提供更加灵活且具备差异化的信贷解决方案。”

成立于1976年,KKR素有“华尔街之狼”之称,在中国创投圈也十分活跃,15余年来密集布局大中华地区,截至2020年已经投出超60亿美元(约合人民币400亿元),40余家企业。不久前,KKR更是在中国拿下了第一块基金管理人牌照,未来或将拿着国内人民币LP的钱进行海外投资。

有趣的是,就在KKR官宣新亚洲基金的前一天,知名PE安宏资本刚刚缔造了今年最大一笔募资——规模250亿美元。至此,安宏资本总管理资产超1000亿美元。根据公开的文件,安宏资本同样强调了投资大中华区的重要性。

“我们致力于不断发展大中华区市场。”安宏资本董事总经理兼大中华区主管李晰安(Andrew Li)表示。在过去10年中,安宏资本在大中华区等市场投资了近100亿元人民币,重点关注零售和消费品、医疗健康以及商业服务行业,“过去三年,我们在该市场的投资速度加快,超过了此前七年的总投资额。”

与此同时,安宏资本的大中华本地团队规模在过去十年翻了一番多。李晰安直言,中国在全球经济增长中发挥着至关重要的作用,我们期待继续践行这一长期承诺,并计划在未来几年里,加大对大中华区市场的投资,扩大本地团队规模。

从黑石到凯雷,全球PE开始大扫货

如我们所见,全球PE正四处出击。

先从坐拥万亿美元的宇宙第一大PE黑石集团说起。最新消息是,黑石集团打算与KKR联合收购拥有146年历史的日本工业集团巨头东芝。这是一块诱人的“肥肉”,PE巨头争抢多年,现在还闯入了新的买家——彭博5月25日报道称,日本投资公司(JIC)正在考虑收购东芝公司。

至此,东芝身后已经排起了长队,几乎清一色PE大鳄——黑石、KKR、贝恩资本、CVC资本等等,全都是赫赫有名。这里补充一下,美国知名PE贝恩资本正在准备为最新一只专注于亚洲的基金筹资至少46.5亿美元。

继续说回黑石,公司掌门人苏世民曾不止一次地在公开场合中说过:最好的投资机会在中国。回首入华十余年,黑石堪称“中国房地产最积极投资者”,横扫中国商业地产,至今投资总额超600亿元,且大部分投资发生在2018年以后。

2021年,可以说是黑石出手中国最为阔绰的年度——5月,京东物流成功登陆港交所,市值一度超2800亿港元, 而黑石作为其基石投资者也同样分享着中国物流发展所带来的红利。6月,黑石以13亿美元从泛海集团手中拿下市场咨询机构IDG集团,后者旗下数据业务和媒体业务赫赫有名。同时,霸气的黑石也在扫货中国物流资产,斥资超80亿元全股权拿下了大湾区最大物流园——富力综合物流园区,轰动一时。

还有凯雷投资也在加码投资中国。彭博社上周报道称,凯雷拟以10亿美元收购中国彩妆包材商HCP,这一消息很快得到了后者旗下富祥塑胶制品有限公司负责人的确认,但并未透露具体交易价格等信息。

这是一家诞生于中国台湾的企业,主要生产口红、粉盒、睫毛膏等彩妆包材和护肤包材。目前,HCP在中国共有5家工厂,其中在苏州有1家,上海和淮安分别有2家,服务的品牌包含宝洁、欧莱雅、雅诗兰黛、资生堂等国际巨头,以及完美日记、花西子等中国新锐头部品牌。

在此之前,凯雷已经在中国多方位布局,在医疗行业投出了信立泰、和誉医药、和黄医药等项目,在大消费赛道出手完美日记、怪兽充电等新经济公司,以及神策数据、安能物流、京东物流等等企业。截至2020年末,凯雷在中国的股本投资总额已超过100亿美元,投资势头强劲。

最新的采访中,凯雷集团CEO李揆晟强调,懂得欣赏这种类型的机会和波动非常重要,因为它创造了机会,同时他也表达了对中国市场长期前景的看好,“经历过去几个月的波动后,全球各行各业最优秀的CEO和企业都开始思考有哪些机会由此涌现,凯雷也是这样的心态。”

估值下行,抄底优质资产的时机到了?

“别人恐惧我贪婪”,外资机构迎来了难得的抄底窗口期。沿着这条脉络,我们看到了二级市场“抄底”中概股的忙碌一幕。

2022年以来,在国际环境、美元加息等多重事件的影响下,一二级市场迎来跌宕起伏的低迷形势,估值跌至历史低位。

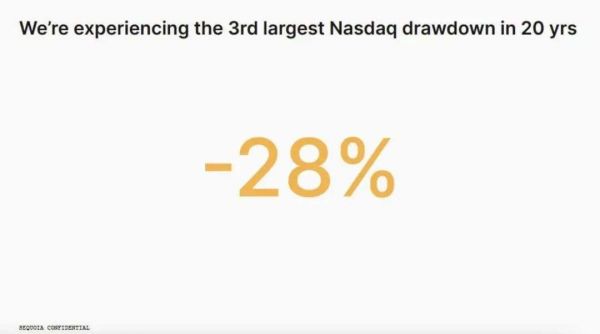

上周,红杉美国团队基于当下的宏观形势以及各种压力进行了一次分享,引发轰动。红杉美国以纳斯达克为例表示:过去六个月里,科技市场蒸发了难以想象的市值,纳斯达克从去年11月以来跌去了28%。

在此背景下,不少海外资管巨头加码扫货,包括对中国科技公司的增持——本月中旬,全球最大对冲基金桥水向美国证券交易委员会提交了2022年一季度持仓报告。报告显示,桥水继续看好中国资产,阿里巴巴、拼多多、百度等中概股均获增持。除桥水外,富达国际、摩根等也开始增持京东、美团等互联网股票。

5月初,巴菲特老友芒格回应了“投资于中国”的问题,他强调,在中国投资的原因是,“能够在那里以更低的价格买到更好的公司”。

道理显而易见:当标的估值下行至低位,家底雄厚的大鳄们开始抄底优质资产。

压力来到中国VC/PE这边。眼下国内VC/PE正来到极为严峻的时刻,昔日忙碌的投资人被迫按下了暂停键。我们从清科研究中心的数据,看到更为真实的状态——今年一季度,中国股权投资市场节奏明显放缓,投资案例数和金额分别同比下降27.5%和47.1%,换言之,今年投出的钱比去年同期少了近一半,堪称腰斩。

出于对LP负责,即使手握余粮,GP们也不再轻易出手。究其原因,前几年估值过高的后遗症开始显现——一二级市场倒挂愈演愈烈,大批公司IPO发行困难,身后的VC/PE退出受阻,有的甚至亏到了B轮。

此情此景,VC难掩失落。5月初,一位创投大佬在社交平台直言,目前保持基本正常的投资机构占比20%—30%,步伐明显放缓的投资机构占比50%—60%,剩下的10%—20%彻底躺平,“大市低迷,各位朋友,系好安全带。”

但也有积极的一面:随着泡沫褪去,价格回归理性,我们能更清晰地识别基本面过硬的资产。

悲观者正确,乐观者赚钱。北京一位投资人感慨,每次危机来的时候,都是这个行业里面攻城掠地最好的时候。

这一次寒冬或比想象中的更漫长,但动荡市场往往蕴藏着带来巨大回报的投资机会,正如Airbnb和Uber都诞生于萧条的2008年。

本文来自微信公众号 “投资界”(ID:pedaily2012),作者:周佳丽,36氪经授权发布。

相关推荐

PE忙着抄底:别人恐惧我贪婪

资本寒冬中如何擅用“别人恐惧,我贪婪”

扫货写字楼,PE巨头黑石开始抄底

众人恐慌我贪婪:疫情之下,谁在疯狂布局?

抄底餐饮行业?你想多了

炒股8年,赚了100万+,我不是“韭零后”

最前线 | 低迷的出行企业,“贪婪”的高瓴

黑石,又开始扫货:PE抄底北上广

段永平,抄底腾讯

大股市小人生:有人暴跌割肉亏掉一辆宝马,有人精准抄底两天猛赚50万

网址: PE忙着抄底:别人恐惧我贪婪 http://m.xishuta.com/newsview63817.html