平均年薪10万,3200名“试验小助手”撑起一个IPO

临床试验研究“助手们”,撑起一个IPO。

2022年5月12日,普蕊斯(上海)医药科技开发股份有限公司(下称“普蕊斯”)已完成新股认购,本次公开发行1500万股。本次发行价格为46.80元/股,对应的发行市盈率为48.75倍,预计募集资金总额约7.02亿元,估值超28亿元,主承销商为华泰联合证券。

普蕊斯是一家为临床试验机构提供SMO(Site Management Organization)服务的企业。所谓SMO,即临床试验现场管理组织,主要提供临床试验执行方案,包括前期准备、试验点启动、现场执行、项目全流程管理等,确保申办方临床试验的落地和执行。

直白一些讲,SMO就是负责派遣“临床试验研究助手”CRC(Clinical Research Coordinator)到临床试验机构,协助研究者开展临床试验。

高瓴、盈科资本、泰格医药等豪华机构助阵,普蕊斯此次IPO成为了A股首家上市的SMO公司。

三年营收超11.4亿,年薪10万坐拥3200名“小助手”

普蕊斯成立于2013年,是一家专注于提供临床试验现场管理服务的SMO企业,其客户包涵诺华、辉瑞、恒瑞医药、默沙东等国内外知名制药公司和医疗器械公司。

前身是临床试验CRO普瑞盛(北京)医药科技开发有限公司(下称“普瑞盛”)底下的SMO部门。2013年,普瑞盛将SMO部门独立分拆成子公司——普蕊斯。

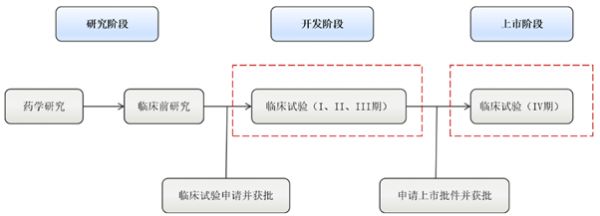

在药品研发过程中,普蕊斯提供的服务所处阶段为下图红色框线部分。

(图源:普蕊斯招股书)

普蕊斯作为SMO企业,更像是一个CRC的集散平台,专门向临床试验机构派遣“临床试验研究助手”。“助手们”在主要研究者的指导下,执行非医学性判断的事物性工作。

目前,SMO行业尚未明确准入政策,SMO企业只需在执行临床试验的过程中,保证业务流程满足 GCP (药物临床试验全过程的质量标准)即可,门槛相对不高,行业内“鱼龙混杂”。但随着市场竞争加剧,马太效应将进一步上演,头部公司将会吸引更多优质的CRC人员进入。

因此,一定程度上,SMO企业的人员规模代表了企业实力。截至2021年底,普蕊斯共有3200名CRC,在SMO行业处于第一梯队。截至2020年10月底,在“中国CRC之家”登记的SMO企业总计39家,其中CRC人员超过2000人的企业,除了普蕊斯之外,还有药明康德子公司药明津石和泰格医药子公司杭州思默。

普蕊斯的CRC人员规模不断扩大,一方面,为公司带来创收。2019年-2021年,公司实现营业收入由3.04亿元增长至5.03亿元。另一方面,人员扩招使得薪酬开支增加,毛利率有所下滑,从2019年的32.88% 持续下降至2021年的26.08%。相对应的归母净利润增长乏力,分别为5235.59万元、3531.65万元、5776.90万元,其中2020年受疫情影响,一些临床试验机构如医院,暂停了CRC驻场,也对公司营利造成冲击。

后疫情时代,SMO行业随着各地区临床试验数量的增加而快速发展。2017年至2019年,全国CRC人员数量从9687名增长至20073名,复合年均增速达43.95%。

这一行业高度依赖人工,属于人才密集型,偏年轻化。普蕊斯超80% 员工年龄在30岁以下。

CRC“小助手们”协助研究者开展临床试验,但实际工作十分繁杂,包括试验文件收集整理、受试者管理、数据收集、临床试验电子数据采集系统(EDC)录入与试验药物或器械管理、接受监管机构的视察,申办方和临床监察员(CRA)的监查与稽查等。

这需要“小助手们”不仅要有药学、护理学、临床医学等相关专业背景,还要有较强的人际沟通能力、环境适应能力、数据处理能力。

不过,行业发展初期还存在不少问题。首先,“小助手们”工作强度大、任务重、压力大;其次,工作协调难度大,不可控因素多,地位轻微;第三,工作繁杂,职责不清;第四,专业水平参差不齐,职业发展路径不明确。加之,各公司为了巩固行业地位,以高薪为饵,互相挖人现象逐年增加。

这导致该行业人才流动较高。普蕊斯的员工离职率呈现逐年递增趋势,由2019年的26.12% 上升至2021年的35.49%,其中CRC离职人员占比较高,一定程度上会阻碍公司业务拓展及项目执行的顺利完成。

根据招股书,普蕊斯2019年-2021年SMO业务人员平均年薪在10万元上下,涨幅不大,略低于行业其他可比公司。

瞄准临床研究,高瓴盈科泰格再获一IPO

医药投资大佬们瞄准临床研究,组团投资。

天眼查显示,盈科资本于2016年投资了普蕊斯Pre-IPO轮,随后观由资本、高瓴、泰福资本、弘甲资本先后注资。

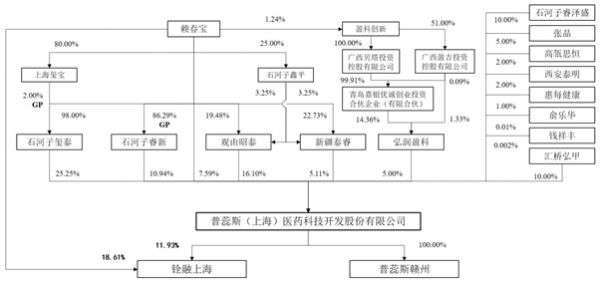

IPO前,45岁的普蕊斯SMO创始人兼CEO杨宏伟,控制的石河子睿泽盛,持有普蕊斯10%的股份。毕业于北京大学医学部的杨宏伟,曾就职于药企诺华、CRO公司依格斯等,参与新药上市50+家,有着超20年的临床实验经验,目前负责普蕊斯整体运营。

普蕊斯母公司普瑞盛于2016年从普蕊斯的股东名单中消失,曾任普瑞盛董事长的赖春宝为普蕊斯董事长兼实控人,通过直接(持股7.59 %)或间接(控制石河子玺泰 25.25% 的股份和石河子睿新10.94 % 的股份)持股及一致行动协议(杨宏伟控制的石河子睿泽盛10% 的股份),合计控制普蕊斯53.78% 表决权。此外,赖春宝还是泰福资本的执行董事兼总经理。

其他股东还包括:观由资本创始人陈勇实际控制的主体观由昭泰和新疆泰睿,分别持股16.10%和5.11%,盈科资本持股5%,高瓴持股2%,惠每资本持股1% 等。惠每资本是高瓴集团生态中专注于早起及成长期医疗健康投资的垂直基金。

从股东架构可以看出,此次普蕊斯IPO算得上是医疗投资大佬又一场“组团投资”。

当初最早发现普蕊斯的是盈科资本,它看中了普蕊斯与跨国药企辉瑞、诺华、罗氏、阿斯利康,及国际CRO公司昆泰、Covance、Parexel、PPD、Icon等都有合作,掌握了在研生物医药品种的疗效、副作用、不良反应等一手数据,能助力盈科在生物医药行业的投资。

随后入场的是泰格医药和观由资本。本次普蕊斯IPO股东架构中,持股16.1% 的观由昭泰和持股5.11% 的新疆泰睿正是泰格医药和观由资本共同参与的基金。

泰格医药作为国内最大临床CRO,早就做起了CVC投资,通过发起和参与股权投资基金的形式,对创新生物制药及医疗器械初创企业进行了少数股权投资。天眼查数据显示,泰格医药于2016年全资设立杭州泰格股权投资合伙企业(有限合伙),参与了盈科资本、观由资本、云锋资本等发起的多支基金。

泰格医药董事长叶小平与盈科资本创始人钱明飞、观由资本创始人陈勇三人都拥有北大EMBA学位,除了本次IPO的普蕊斯外,三者在嘉和生物、亿腾景昂和三友医疗的项目上早有合作。

2018年,盈科资本和观由资本3.7亿参投了生物制药研发商嘉和生物,2020年9月,泰格医药在Pre-IPO轮入股嘉和生物,同年10月,嘉和生物成功于港交所上市。

2019年12月,抗肿瘤新药研发商亿腾景昂药业的5亿元B轮融资,泰格医药、盈科资本、观由资本、以及普蕊斯实控人赖春宝所在的泰福资本等共同投资的。

2020年4月,盈科资本、泰格医药、泰福资本入股的骨科内植入医疗器械研发商三友医疗成功于科创板上市。

本文来自微信公众号 “东四十条资本”(ID:DsstCapital),作者:张俊雯,36氪经授权发布。

相关推荐

年薪百万留住牙医,882名牙医撑起一个IPO

父子联手,卖粽子撑起一个IPO

快餐帝国上市,一个靠台湾小吃撑起的IPO

复旦学子“收垃圾”撑起一个IPO:估值250亿

国内人才报告:机器学习工程师平均薪资近3万,顶尖者年薪可达百万

最前线 | 想知道小程序在行业什么水平?微信行业助手告诉你

年营收46亿,花房集团能否撑起一个IPO梦?

券商总经理平均年薪超360万元,证券经纪人:我年终奖不到1万

240亿市值,锦欣生殖上市:4770万对不孕夫妻,撑起一个IPO

自动驾驶抢饭碗,年薪50万的卡车司机要失业?

网址: 平均年薪10万,3200名“试验小助手”撑起一个IPO http://m.xishuta.com/newsview63220.html