金山云拟赴港二次上市:股价缩水超9成,公有云市场份额仅3%

近日,金山云宣布正在探索在香港联交所主板二次上市。两年前,火爆的云计算概念让金山云上市首日股价涨超40%,随后一路狂飙,一年内涨至74.67美元/股;但在经历大幅增长后,其股价逐渐出现颓势,目前已较最高价缩水超9成。而除了股价低迷之外,营收增速下滑、亏损扩大、毛利率下降也为金山云带来诸多隐忧。

近日,金山云宣布正在探索在香港联交所主板二次上市,不过仍需获得监管部门的批准和市场条件。

金山云两年前赴美上市时,由于受疫情冲击,美国金融市场持续动荡,中概股正加速趋冷。但火爆的云计算概念让金山云上市首日便大涨超40%,随后一路狂飙;但在经历大幅增长后,其股价逐渐出现颓势,目前已较最高价缩水超9成。

业内人士分析称,金山云无论是产品功能与服务,还是市场份额与收益,均远不及市场预期。记者发现,除了股价低迷之外,营收增速下滑、亏损扩大、毛利率下降也为金山云带来诸多隐忧。

目前,公有云业务依然为金山云的支柱业务,但在该市场,处于第二梯队的金山云似乎无法与阿里云、腾讯云等厂商相匹敌。未来,金山云如何才能为自己赢得更多客户来解决生存问题呢?

股价经历过山车,较最高值缩水超9成

2020年5月8日,金山云在美国纳斯达克挂牌交易,IPO发行价为每股17美元,共募集资金5.1亿美元,成为彼时美股中唯一一个中国纯云服务商。而金山云的成功上市,也使得其成为继猎豹移动、金山办公之后,金山软件旗下的第三家分拆上市子公司。

金山云方面表示,上市的主要出发点是考虑到资本市场对于云计算行业熟悉的程度和投资者熟悉的情况。彼时,中概股正处于趋冷状态,受疫情冲击,美国金融市场持续动荡;而金山云在上市首日股价大涨超40%,市值近48亿美元。

对于当时金山云的股价表现,香颂资本执行董事沈萌对记者表示,金山云上市时,全球的云计算行业,尤其是亚马逊AWS的业绩表现出乎市场预料,所以带动了全球云计算概念的异常火爆,再加上国内注重云计算数据中心新基建等原因,推动金山云的股价有了相对良好的表现。

雷军当时在接受记者采访时也表示,首先,金山云上市的时机已经比较成熟;其次,在疫情的影响下,中概股的压力巨大,如果金山云能够成功IPO,将提振整体市场的信心。

果然,上市之后的金山云股价一路飙升,在2021年2月达到最高值74.67美元/股。但好景不长,此后金山云股价开始震荡下行,并陷入持续走低状态,最低跌至2.5美元/股,在一年间股价已较最高值缩水超9成,3月16日,金山云开盘价为4.18美元/股。

对于金山云上市后“过山车”式的股价表现,沈萌分析称,不难发现金山云与亚马逊AWS、阿里云等云服务商相比,其产品在功能、服务等方面都有非常大的差距,远低于市场预期;金山云的市场份额与收益能力表现也不理想,所以前期投资者或陆陆续续获利退出,对于股价支持的力量大幅收缩,与此同时,中概股受监管影响也进入大幅下挫期。

至于其为何要赴港二次上市,沈萌认为,金山云提前寻求港股上市,是以防受监管影响或在美股被强制摘牌。“但目前来看,美股中概股的下跌也带动了港股中概股的下跌,而其在国内主要市场的表现也低于此前市场的预期,所以除了一些短期炒作的因素之外,在港股上市也很难保证其股价短期内形成良性发展。”

三年亏损超30亿元,2021年Q3毛利同比降21.7%

除了股价的颓势之外,营收增速下滑、亏损扩大、毛利率下降也为金山云的业绩带来诸多隐忧。

根据往期财报数据,金山云在2021年前三季的季度营收分别为18.1亿元、21.7亿元、24.14亿元,同比增速分别为30.4%、41.6%、39.6%。金山云预计其2021年第四季度总收入将为26.3-28.3亿元,同比增长37%-47%。

以上述数据计算,金山云在2021年全年的营收约为90.2-92.2亿元,同比增长37.1%-40.2%。而2020年,金山云的营收增速为66.2%。

另一方面,金山云一直处于亏损状态。近三年,金山云的净亏损额均超过10亿元。根据最近的2021年Q3财报数据显示,金山云的净亏损为5.07亿元,同比大幅扩大381.2%。

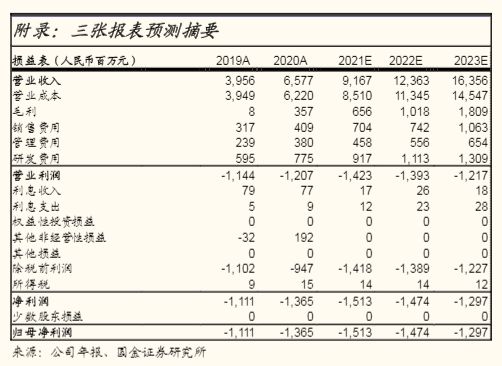

国金证券预计,2021年金山云将净亏损15.13亿元,同比扩大10.84%。而未来几年,也似乎看不到金山云的净亏损大幅收窄的迹象。

深度科技研究院院长张孝荣表示:“云计算企业亏损已经成为常态,该市场还处于发展初期,投入大、产出小。”

此外,金山云的毛利率也呈现出了下滑态势。2021年第三季度,金山云的毛利率为同比减少21.7%至0.88亿元;毛利率为3.8%,比2020年同期的6.5%大幅下滑。

市场份额不及主流厂商,能否拓展新领域成关键

目前,金山云的业务分为公有云、企业云与其他,尽管近年来金山云的公有云营收占比在不断减小,但依然是营收支柱。根据最新财报显示,其公有云营收占到金山云总营收的70%。

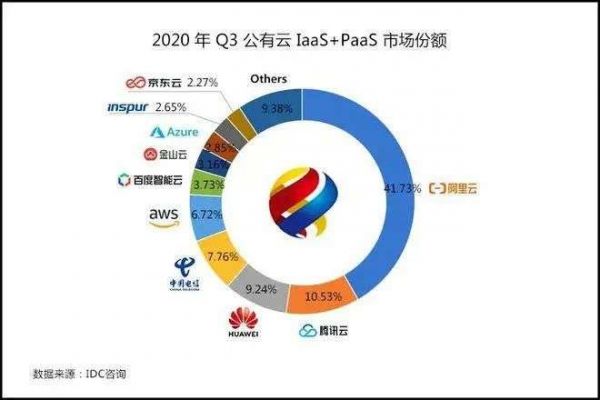

但在公有云赛道,金山云处于第二梯队,市场份额与第一梯队相距甚远,且近年来市场份额增量变化不明显。

IDC发布的《中国公有云服务市场(2021第三季度)跟踪报告》(以下简称“报告”)显示:2021年第三季度中国公有云服务整体市场规模(IaaS/PaaS/SaaS)达到 71.88 亿美元(457.61 亿人民币)。

其中,金山云的公有云IaaS+PaaS业务市场份额为2.89%,收入10.37亿元,位列第八;其中公有云IaaS收入9.83亿元,公有云PaaS收入5424万元。从市占率看,其公有云IaaS市场份额为3.37%,同比减少0.3%,位居第七位;而PaaS业务则未挤入前十。

根据金山云的招股书显示,2017-2019年,该公司前三大客户是与其关系密切的金山、小米、猎豹,三者年度收入合计占比均超过金山云收入的50%;倘若大客户流失,必定会对其业绩产生严重影响。而此后,金山云再未详细披露过客户详细情况。

多名业内人士分析称,一方面,大客户一旦选定某家云计算厂商,因为转移的成本比较大,对业务产生的影响也会很大,所以变更的可能性较低;另一方面,大客户对云计算公司的影响不言而喻,各大互联网厂商均成为云计算服务商争夺的对象。

对此,张孝荣表示,公有云业务的客户大部分为物联网行业企业与IT行业软件服务企业,“该行业竞争激烈,这些企业也比较认可大厂商;而在细分领域,例如阿里云在电商领域、腾讯云在游戏领域均有一定的优势。而金山云则与金山、小米等密切相关的企业合作较多,没有太大的增长空间。”

张孝荣认为,整个行业比较低迷,金山云首先需要先解决自己的生存问题,要考虑怎样为客户提供更好的服务;其次要拓展市场份额,需要跨界,客户越多、数据量越大、面向的行业越丰富,得到的行业信息越多,越有助于自己的发展。

本文来自微信公众号“蓝鲸TMT”(ID:ilanjingtmt),作者:齐智颖,36氪经授权发布。

相关推荐

金山云拟赴港二次上市:股价缩水超9成,公有云市场份额仅3%

上市一个月,金山云过得好吗?

金山云上市,“富二代”难养

金山软件Q3财报解读:云服务同比增长62%,云业务开始“挑大梁”

金山云递交上市招股书,“富二代”难养

如何看待携程赴港二次上市?

金山云IPO大涨40%,疫情成云计算分水岭?

中概股3分钟 | Q2毛利首转正,蔚来却跌超8%;传赴港上市,爱奇艺:不予置评

网易云音乐拟赴港IPO,“云村”颜色几何?

Q1营收大幅增长,净亏损却持续扩大,金山云如何“云”上掘金?

网址: 金山云拟赴港二次上市:股价缩水超9成,公有云市场份额仅3% http://m.xishuta.com/newsview60578.html