IPO观察|封测创企成立四年冲刺IPO,营收暴增超20倍,“黑马”上市曾频受阻

作者|韦世玮

编辑|石亚琼

**

一周前,一家仅成立4年的集成电路(IC)封测企业——甬矽电子在科创板悄然过会。

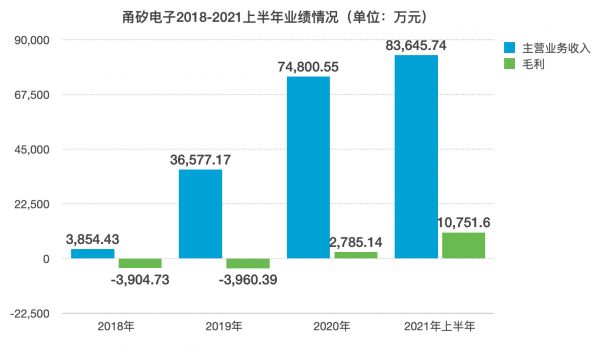

在这个盘踞着多家巨头的传统封测行业中,甬矽电子诞生于2017年,它在成立第二年就实现了其他“同龄人”难以企及的目标:2018年业绩激增至0.39亿人民币,并且亏损逐年缩小,成功在2020年拿下0.28亿人民币净利润,实现扭亏为盈,这个数字在2021年上半年几乎翻了两番。

具体来看,2018年至2021年上半年,甬矽电子的营收分别约0.39亿元、3.66亿元、7.48亿元、8.36亿元,净利润分别约-0.39亿元、-0.4亿元、0.28亿元、1.08亿元。

甬矽电子2018-2021上半年业绩情况(单位:万元)

同时依托自身在先进封装领域积累的工艺优势和技术先进性,甬矽电子在短时间内迅速实现了产品量产,成功进入恒玄科技、晶晨股份、联发科、北京君正、汇顶科技、翱捷科技等客户供应链,并在2020年入选国家第四批“集成电路重大项目企业名单”。

面对业绩的持续攀升和客户规模的不断扩展,甬矽电子趁势而起,在2021年6月向上交所提交了IPO招股书。但也正是这势如破竹的成长态势,让公司在2022年跨年前夕接连收到了长电科技的举报信和一纸诉状,后者针对甬矽电子的高管及员工、专利技术来源等方面都提出了不正当竞争诉讼。

一家是成立4年的年轻封测创企,一家是市占率居大陆封测市场第一的老牌巨头,长电科技的“控诉”背后,甬矽电子代表的是半导体国产自主的新希望?还是半导体行业汹涌竞争的缩影?他们之间牵扯出的“恩怨情仇”,也让甬矽电子IPO之路备受关注。

一、四大类中高端封测产品,产销率达98.87%

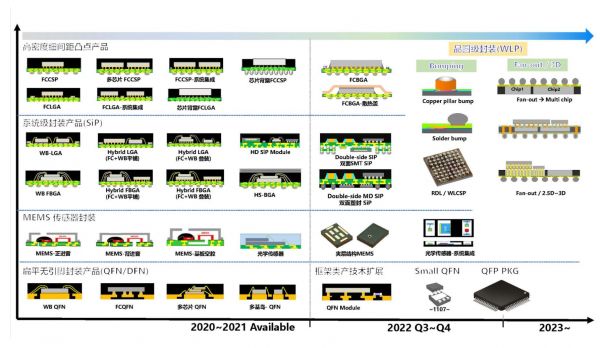

目前,甬矽电子主要聚焦中高端先进封装和测试业务,涵盖高密度细间距凸点倒装(FC)、系统级封装(SiP)、扁平无引脚封装(QFN/DFN)、微机电系统传感器(MEMS)四大类,主要应用于射频前端芯片、AP类Soc芯片、触控芯片、Wi-Fi芯片、蓝牙芯片、MCU等,面向物联网、电源管理及计算类等场景。

从2018年到2021年上半年,甬矽电子主营业务构成并无变化,仅为四大类产品比例的调整。其中,2018-2019年公司的主要收入来源是高端封装产品线FC类产品,两年分别营收3170.51万元、1.8亿元,占比为82.4%、49.25%。直到2020-2021年上半年,公司的核心收入来源才转移至SiP产品。

在2021年上半年,甬矽电子的SiP产品、QFN/DFN、FC类产品、MEMS四大类营收分别为4.6亿元、2.8亿元、7187.42万元、1237.99万元,占总营收55.97%、33.8%、8.67%、1.49%。

甬矽电子2018-2021年上半年主营业务收入(单位:万元)

随着物联网、5G、人工智能、大数据等应用的广泛落地,IC芯片的封测环节也面临更高的技术要求和挑战。因此在技术储备方面,甬矽电子已陆续完成了倒装和焊线类芯片的系统级混合封装技术、7-14nm晶圆倒装技术等技术的开发,并实现稳定量产。

此外,甬矽电子还掌握了系统级封装电磁屏蔽(EMI Shielding)技术、芯片表面金属凸点(Bumping)技术,正积极开发7nm以下级别晶圆倒装封测工艺、高密度系统级封装技术、硅通孔技术(TSV)等。

甬矽电子的主要产品路线图(来源:甬矽电子招股书)

得益于自身在中高端封装领域积累的较强技术储备和市场发展经验,甬矽电子实现了快速的成长和市场拓展。但其早期的稳定收入来源也引起了上交所的关注,核心原因在于,公司2018年主要的研发项目中并不包括FC类产品,FC类产品如何在成立初期就能快速实现稳定量产?公司的产品研发周期又是否符合封测行业惯例?

人才团队无疑是甬矽电子实现FC类产品快速稳定量产的重要因素。招股书披露,公司核心管理团队均具备15年以上的IC封测从业经验,并在长电科技、日月光、上海华虹等国内外知名IC企业任职,在工艺路线、产线布局、供应链管理等方面具有丰富经验。

基于丰富的人才经验,甬矽电子的FC-LGA产品在量产前就已进行了较为充分的研发和技术论证,截至2021年5月15日,公司在倒装芯片领域已取得了7项发明专利,均为公司自主研发技术;另一方面,公司在成立初期就外购了厂房,大大缩短了厂房的建设周期,为产品的短期量产提供了条件。

除此之外,甬矽电子在初期导入主要客户时,瞄准了上海聪链、香港比特、比特微等数字货币矿机玩家,他们的数字货币矿机芯片更新迭代较快,对封装厂的认证周期较短,可靠性验证通过后可直接进行批量生产。

如今,随着国内经济活动步入正轨,甬矽电子的产能利用率持续攀升,其产能已处于较为饱和状态。其中在2021年上半年,公司产能为14.16亿只,销量为12.96亿只,产能利用率达92.57%,产销率达98.87%。

同期,甬矽电子的五大客户分别为唯捷创芯、翱捷科技、星宸科技、晶晨半导体、飞骧科技,涉及射频芯片、无线通信芯片、多媒体SoC芯片等产品。

报告期内,甬矽电子主要产品的产销情况(来源:甬矽电子招股书)

二、与长电科技的“恩怨情仇”:人才挖角、商业秘密、专利侵权?

不过,甬矽电子回应上交所问询的理由显然没有说服长电科技。在2021年11月的举报信中,长电科技对甬矽电子大量核心技术人员及高管、专利及核心技术来源、核心产品等方面展开了质疑。

半导体是一个周期性极长的行业,具有投资规模大、设备专用性强、技术门槛高的特点,这也是为什么许多半导体企业在正式进入商业化正轨前,几乎每一次流片或试产都面临着倒闭风险的原因。就连我国大陆晶圆代工“第一股”中芯国际,也是在2020年成功登陆科创板后,才成功摘下“U”的帽子,终于实现盈利。

在长电科技看来,依照全球半导体设备公司的成长经历,国内半导体设备企业的成长模式可分三个阶段:初创期、成长期、优势稳定期。尽管封装行业的入门门槛较低,但也需经过一定时间的研发、客户资源积累的初创期,才能实现盈利和持续经营,而仅成立4年的甬矽电子却表现出了不符合这一阶段的超高盈利,因此“其极有可能依赖于不断挖走的长电科技前员工所知悉的技术或客户资源。”

实际上,截至2021年5月15日,甬矽电子47.1%的董监高及核心技术人、27.3%的技术研发人员、84.21%的专利发明人均来自长电科技。

例如,甬矽电子董事长兼总经理王顺波曾在长电科技工作6年,任集成电路事业中心总经理等职务,他在2017年9月离职后不到2个月便创立了甬矽电子;甬矽电子副总经理徐林华曾在长电科技工作19年,曾担任销售总监等职务,在2017年11月离职后也随即加入甬矽电子。

同时长电科技称,有9名从长电科技离职一年内的研发人员,在加入甬矽电子后申请了4项专利,均涉及长电科技的核心技术。这也是长电科技认为甬矽电子侵犯自身商业秘密、专利申请权的原因之一。

面对接连指控,甬矽电子在今年2月14日公开了自查报告并作出回应。例如,甬矽电子称其知识产权和技术秘密均在行业公共知识的基础上自主取得,并根据市场调研和客户需求情况进行研发,逐步形成自己的“know-how”,定制类原材料的设计方案和设备的具体参数等也为自主开发、自主取得,不存在侵犯长电科技商业秘密的情形。

甬矽电子自查报告

另外针对人员结构的指控,甬矽电子表示其来自长电科技的员工占全体员工的比重,已经从2019年6月30日量产前的70.59%,下降到了2021年5月15日的34.40%,“并非依赖长电科技输送”。

甬矽电子还从行业角度出发,点出公司短时间内实现盈利也与市场需求的快速增长,以及封测市场逐渐向国内转移息息相关。一方面,全球新冠疫情对人们线上办公、学习方式的转变,拉动了全球各类电子产品市场需求的增长,同样也影响了上游的半导体产业链。

其中在封测行业,亚洲作为全球IC封测供应链最集中的地区,东南亚的封测市场占全球的27%,但随着越南、马来西亚等国家采取封锁措施影响了封测供应链,许多IC设计企业便陆续将需求向国内转移,从而促进了国内封测企业的快速增长。

同时甬矽电子强调,公司业务发展速度较快复合国产替代的行业发展趋势,“无论是采用Fabless模式的芯片设计企业,还是相对重资产的封装测试企业或独立的测试企业,在国产替代的大背景下,均取得了较大发展。”

举报、指控、挖角、专利侵权、劳动仲裁……目前,长电科技针对甬矽电子的系列法律行动,已得到法院、仲裁机构或国家知识产权局的受理或正在审理过程中,在一锤定音之前,硝烟仍将弥漫。

三、国内排名第八,本土封测行业发展道阻且长

从产业链看,半导体行业可分为IC设计、IC制造、IC封测三大环节。在我国半导体行业发展初期,技术门槛相对较低的封测业是国内玩家主要发力的方向,这就导致了我国的半导体三业结构非常不平衡。

据中国半导体行业协会数据,在我国IC产业链较为完善的2012年,设计、制造、封测三业的销售收入规模占比分别为28.8%、23.2%、48%,以封测业为重。

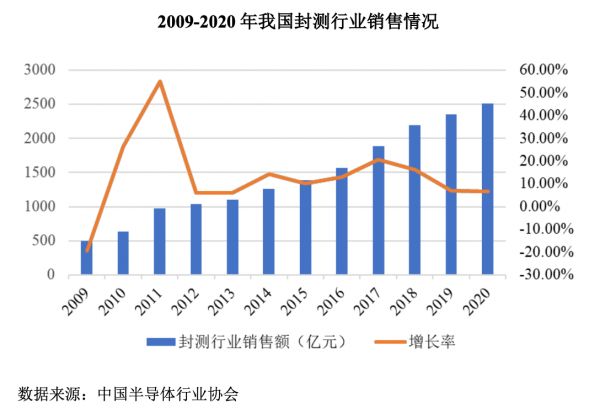

这一天秤直到2018年才趋于合理,尤其是国产替代、技术自主意识的进一步增强,以及半导体技术的创新突破,让我国IC产业结构逐渐从“小设计-小制造-大封测”向“大设计、中制造、中封测”转变,并朝着高端化快速发展。中国半导体行业协会数据显示,2009-2020年,我国封测行业年均复合增长率为15.83%,其中2020年我国封测行业销售额同比增长6.8%。

2009-2020年我国封测行业销售情况

正是我国封测行业的快速发展,大陆本土封测企业开始在全球市场占有一席之地。2021年全球前10大封测厂商排名中,长电科技以10.82%的市占率位于全球第三,仅次中国台湾日月光、美国安靠科技。其余大陆本土封测企业还有排名第五的通富微电、排名第六的华天科技,市占率分别为5.08%、4.18%。

而在国内市场,据半导体行业市场调研机构芯思想研究院发布信息,2020年中国本土十强独立封测企业排名中,长电科技、通富微电、华天科技相继包揽Top 3位置,长期稳坐头部第一梯队。

其中,甬矽电子排名第8,尽管它与本土Top 3公司都成功研发了晶圆凸点工艺(Bumping)、晶圆重布线技术(RDL)、扇入式封装(Fan-in)等晶圆级封装技术,但甬矽电子仍未具备晶圆级封装领域相关产品的量产能力,在业务规模和市场占有率上都与第一梯队存在不小差距。

从另一个角度看,其实不管是老牌封测巨头还是创企玩家,在摩尔定律逐渐放缓的当下,IC制造工艺正逐渐逼近物理尺寸的极限,芯片开发成本也大幅飙升。据市场调研机构IC Insights统计,16nm制程的芯片开发成本为1亿美元(约6.32亿人民币),7nm制程为2.97亿美元(约18.76亿人民币),5nm制程为5.4亿美元(约34.11亿人民币)。

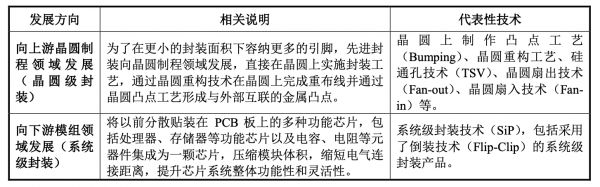

面对翻倍增长的芯片制造成本,业界从半导体材料、芯片结构、先进封装技术等各方面都在寻求创新和突破点,而晶圆级封装和系统级封装则是目前主流的先进封装技术方向,这一趋势也要求封测厂进一步加强和晶圆厂、模组厂之间的业务合作与融合。

近年先进封装的两个技术发展方向 (来源:甬矽电子招股书)

技术自主性无疑任何一家科技型企业的护城河和核心竞争力。对甬矽电子来说,在迈过IPO这一门槛之后,如何进一步加强先进封装技术的产品量产能力,及时进行产品升级迭代,是其未来与头部玩家展开竞争的入场券。

相关推荐

IPO观察|封测创企成立四年冲刺IPO,营收暴增超20倍,“黑马”上市曾频受阻

大陆半导体业赚钱黑马,封测三强净利最高暴涨20倍

AI明星公司“格灵深瞳”冲刺IPO:三年净利润累计亏损5.62亿元,拟募资10亿元

IPO观察|玻尿酸龙头华熙生物冲刺科创板:研发投入不足5%,核心技术系花45万收购

IPO观察丨科创板虹软科技:研发费用占营收逾3成,下游应用领域过于集中

亚马逊封号风波后,中国版Zara子不语再战IPO

斗鱼IPO冲刺:创始人大幅增持 这次能否一击即中?

长电科技:封测巨头,“后摩尔时代”能否再次腾飞?

拿融资、冲刺上市,自动驾驶的春天来了吗?

网红电商如涵冲刺IPO:Q4营收近4亿 阿里持股8.5%

网址: IPO观察|封测创企成立四年冲刺IPO,营收暴增超20倍,“黑马”上市曾频受阻 http://m.xishuta.com/newsview59664.html