旷视科技冲击科创板,累计亏损150亿,资本的爱在继续

对于“AI四小龙”之一的旷视科技而言,上市之路尤为坎坷。此前2019年8月,旷视科技曾计划赴港上市,后不了了之。时隔一年,旷视科技重新申请科创板IPO,并于2021年9月9日获批。根据最新公布的招股说明书,旷视科技预计将募集资金60.18亿元。

目前,旷视科技仍处于亏损阶段,2021年上半年旷视科技净亏损18.58亿元,累计亏损超150亿元。对比同为AI四小龙的商汤科技、依图科技、云从科技的财务数据,我们不难发现盈利能力是AI公司共有的痛点。

01 看不见的AI和看得见的亏损

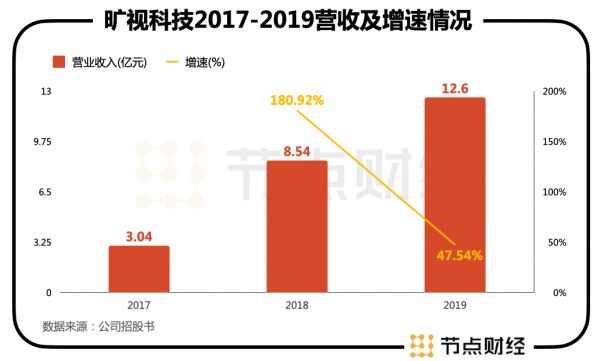

旷视科技成立于2011年,创始人印奇、唐文斌、杨沐均出自清华大学计算机科学实验班(“姚班”)。全工程师出身的团队很快就获得了业界关注,斩获多方融资,包括阿里巴巴、工银资管、阳光保险、蚂蚁金服、富士康等,累计融资额超11亿美元。而根据招股说明书,2017年至2019年,旷视科技营业收入由3.04亿元上升至12.6亿元,年均复合增长率近104%。

旷视科技专注于以物联网为载体的、人工智能技术的商业化落地,业务板块包括消费物联网、城市物联网、供应链物联网等。同时,旷视科技建立了AIoT产品体系,借助自研AI生产力平台Brain++,实现各业务板块的协同开发。

旷视科技的Brain++平台包括深度学习框架MegEngine(天元)、深度学习云计算平台 MegCompute 以及数据管理平台MegData。根据招股说明书,该平台可将算法、算力和数据能力融为一体,实现从算法生产到应用的全流程化和规模化供给。基于Brain++平台,旷视科技打造了AIoT 操作系统,实现了从IoT连接、数据处理、数字孪生到应用赋能的功能集成。

旷视科技最早进入的是消费物联网领域。早在2012年,旷视科技就面向企业用户,推出SaaS产品,提供AI服务。同时,伴随着智能设备的不断普及,旷视科技产品也从云端SaaS类拓展至移动终端类。旷视科技的移动终端业务客户主要为智能手机厂商,为智能手机提供设备安全和计算摄影解决方案。

2015年,旷视科技开始发展城市物联网业务,主推智能摄像头,并配以相应的计算机视觉算法。在城市物联网领域,旷视科技已累计推出数十款硬件产品。

基于国内电商零售的迅猛发展,旷视科技又于2017年布局供应链物联网业务,公司目标客户为包括鞋服、医药、智能制造、零售电商等行业在内的企业客户,服务项目以智能化升级改造为主,包括仓库、工场及零售店等不同场景。

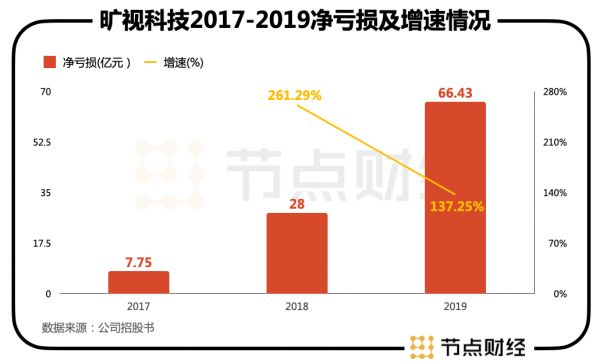

但是,稀缺的技术团队、颇具创意的中台构想和成长空间巨大的业务触点,却并没有为旷视科技带来令人惊喜的利润表现。2017年至2019年,旷视科技净亏损由 7.75亿元扩大至66.43亿,年均复合增速192.77%。根据招股说明书,亏损主要归因于公司成立以来开展的多系列优先股融资,优先股公允价值持续上升,相关损失为5.75亿元、22.68亿元、53.77亿元。

另一方面,随着业务拓展,公司期间费用不断增加,且增速趋同于营收增速。2017年至2019年,旷视科技期间费用合计由4.02亿元上升至16.5亿元,年均复合增速近103%。其中,2019年期间费用占当期营业收入比例为131.13%。

02 AI公司最难的不是算法

旷视科技的利润困境并不是个例,而是AI公司普遍存在的情况,同为“AI四小龙”的商汤科技、依图科技、云从科技也均处于亏损状态。对于目前的AI公司而言,最难的似乎不是算法,而是变现。

从营业收入角度分析,旷视科技城市物联网业务收入占比最高,消费物联网业务(包括云端SaaS类及移动终端类)次之,供应链物联网业务占比较小。2020年1-9月,旷视科技城市物联网业务实现营业收入4.6亿元,占比64.35%;消费物联网业务实现营业收入2.02亿元,占比28.16%;供应链物联网业务实现营业收入0.54亿元,占比7.49%。

占比最高的城市物联网业务是旷视科技营业收入增速最高的业务板块。从2017年至2019年,旷视科技的城市物联网业务营业收入由1.59亿元增长至8.31亿元,年均复合增速近130%,相应收入占比由52.28%增长至65.99%。而传统核心业务消费物联网业务则增速稍逊,从2017年至2019年,消费物联网业务营业收入由1.45亿元增长至3.58亿元,年均复合增速57.13%,相应收入占比由47.82下降至28.44%。

消费物联网业务是旷视科技利润的主要来源。从毛利贡献角度分析,消费物联网业务毛利占比最高,城市物联网业务次之,供应链物联网业务占比较低。2020年1-9月,旷视科技消费物联网业务实现毛利1.65亿元,占比64.35%;消费物联网业务实现营业收入2.02亿元,占比28.16%。

由于消费物联网业务成本以软件为主,旷视科技消费物联网业务毛利率一直维持在80%左右的较高水平。2020年1-9月,旷视科技消费物联网业务毛利率81.63%,其中云端SaaS类业务毛利率77.88%,移动终端业务毛利率88.36%。

目前,旷视科技的供应链物联网业务尚处于起步阶段,存在业务转型,毛利率变动较大。2018年,旷视科技收购北京旷视机器人,以物流机器人硬件切入供应链物联网业务,当年该业务毛利率12.85%;2019年,旷视科技则着力推广智慧物流及新零售等定制化软件操作系统,毛利率提振至41.34%;2020年,该业务板块又拓展至智慧仓储项目,引入多款智慧物流硬件,导致2020年1-9月毛利率下降至27.27%。

此外,2019年以来,旷视科技的软硬一体化业务转型,带来了各业务板块硬件占比提升,也影响了其毛利表现。2019年,消费物联网业务下的移动终端类业务曾因尝试软硬一体化解决方案,硬件外采增加,导致毛利率下滑。同年,旷视科技城市物联网业务开始提供全栈式软硬一体解决方案,项目成本中硬件占比提升,业务板块毛利率下降。

在营业收入与毛利率另一面的,是旷视科技不断增加的费用支出。作为科技推动的公司,旷视科技的研发费用一直占比较高。2017年至2019年,旷视科技研发费用分别为2.02亿元、5.98亿元及9.33亿元,占各期营业收入的比例分别为66.5%、70.02%及74.06%。

此外,旷视科技销售费用、管理费用也不断攀升。2019年,旷视科技销售费用为3.5亿元,占当年营业收入的27.74%。2020年1-9月,销售费用已达2.98亿元,相应占比也上升至41.6%。管理费用占比也由2019年的42.46%上升至2020年1-9月的57.56%。

03 物联网行业群雄并起,AI公司驶向何方?

由于技术更迭及项目的定制化需求,旷视科技远未实现规模经济效应。根据招股说明书,公司每进入一个新的商业领域,公司都需要补充行业知识和经验,积累行业客户和渠道资源。此外,根据来自知乎、看准等平台的信息,由于业务方向变动,旷视科技内部似乎经常出现重组现象,而一旦重组,之前的研发投入在商业化方面就将面临较大不确定性。

这也是诸多AI企业面临的发展困境。以“AI四小龙”中的商汤科技为例,2018年至2021年上半年,商汤科技累计亏损243亿元,累计研发投入69.91亿元,2021年上半年,研发投入超过当期营业收入。由此可见,如何将算法工程化,并在工程化中获得规模效应,是现阶段AI公司急需解决的发展问题。

面对利润困境,旷视科技主要着力于销售端。旷视科技原本以直销模式为主,2020年开始引入经销模式,以期加速布局市场和覆盖客户。2020年1-9月,经销模式实现营业收入0.41亿元,占当期全部营业收入的5.72%。此外,在招股说明书中,旷视科技也表明已扩充销售团队并聘用资深销售人员。

AI公司的困境却绝非铺设销售网络所能解决的,除了由于自身尚在发展初期,导致无法形成规模效应外,下游的传统硬件厂商也在挤压AI公司的市场空间。目前,旷视科技消费物联网第一大客户为华为,此前合作的蚂蚁集团、北京瓴岳信息技术有限公司已不在前五大客户名单中。而行业内,传统硬件厂商诸如海康、大华等已在推进自研算法业务。虽然,旷视科技针对这一趋势,选择了软硬一体的发展模式,但目前硬件产品规模依然较小,并不能贡献更多的边际利润。同时,相比较下游成熟的硬件厂商,旷视科技在客户渠道、应用场景解析方面均不占优势。

无论是出于数据安全,还是出于成本经济方面的考量,未来传统硬件厂商发展自研算法业务都是不可避免的。AI公司能否在技术层面之外形成独特优势,将决定着他们中期的发展方向和存活概率。而从商业模式角度考虑,以算法作为核心竞争力的AI公司,却要通过非技术层面的布局来巩固竞争壁垒和增厚利润,这不经让人深思,市场是否高估了AI的技术壁垒,却低估了其商业化的难度?

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

本文来自微信公众号 “节点财经”(ID:jiedian2018),作者:九才,36氪经授权发布。

相关推荐

旷视科技冲击科创板,累计亏损150亿,资本的爱在继续

旷视科技再度冲击IPO:三年半累计亏损143亿元,蚂蚁集团为大股东

【产业互联网周报】蚂蚁集团CEO胡晓明辞职;旷视科技科创板IPO申请获受理;“混合云第一股”青云科技下周登陆科创板

旷视科技拟募60亿冲刺科创板,AI独角兽相继受考验

亏损近百亿股东中途退出,旷视科技IPO是真缺钱还是真有货?

有头有脸的AI公司竞赛上市,只剩科创板可指望了

旷视科技,清华天才还没破解的财务难题

亏损也要上市的旷视科技,拿什么保护我们的“脸”?

旷视科技正寻求在香港和内地科创板同步发行上市

旷视敲定科创板上市:营收年均复合增长104%,但离盈利还有点远

网址: 旷视科技冲击科创板,累计亏损150亿,资本的爱在继续 http://m.xishuta.com/newsview51546.html